Παράλληλα με το κλίμα κατάνυξης που επιβάλλει η έλευση της Μεγάλης Εβδομάδας στον κόσμο της καθ’ ημάς Ορθοδοξίας και εν όψει του τροπαρίου της “εν πολλαίς αμαρτίαις περιπεσούσας γυνής” που ψάλλεται τη Μεγάλη Τρίτη, φρόνιμο θα ήταν να ρίξουμε μια ματιά στις “αμαρτίες” της οικονομίας, πολλοί κόμποι της οποίας φαίνεται πως έφτασαν στο χτένι.

Πολλά χρόνια τώρα πεποίθηση της στήλης είναι πως οι σημαντικές ειδήσεις αρχικά συνηθίζεται να καταγράφονται στα μονόστηλα, καθώς όλοι τις υποτιμούν, μέχρι οι συνέπειές τους να ανατρέψουν το σκηνικό και να δημιουργήσουν νέα δεδομένα.

Άλλη μια πεποίθηση είναι πως, αν θέλουμε να καταλαβαίνουμε τι συμβαίνει στον κόσμο, το πρώτο πράγμα που πρέπει να παρακολουθούμε είναι οι τιμές στους φωτεινούς πίνακες των αγορών.

Υπάρχουν μερικές ειδήσεις τις τελευταίες ημέρες που έχουν ενδιαφέρον γιατί μπορεί να κυοφορούν εξελίξεις που μοιάζουν με ενεργοποίηση εκρηκτικών μηχανισμών μεγατόνων.

Την εβδομάδα που πέρασε προέκυψαν τρεις σημαντικές ειδήσεις που αφορούν τη μεγαλύτερη οικονομία του κόσμου, αυτή των ΗΠΑ. Η αύξηση του ΑΕΠ προέκυψε στο +1,6% αντί των προβλέψεων που το ήθελαν στο +2,5%. Η ιδιωτική κατανάλωση βγήκε στο +2,5% αντί του 3% που αναμενόταν και ο πληθωρισμός προέκυψε στο 3,7% αντί του 3,4% των προβλέψεων. Αν αυτή η τάση συνεχιστεί και τα επόμενα τρίμηνα μιλάμε για ένα σύμπτωμα που προμηνύει μια κατάσταση στασιμοπληθωρισμού.

Μιλάμε για έναν αρνητικό αιφνιδιασμό ο οποίος μάλλον πέρασε απαρατήρητος από τις αποχαυνωμένες από τα τρισ. δολάρια των προγραμμάτων στήριξης της προεδρίας των Δημοκρατικών, χρηματιστηριακές αγορές.

Οι εξελίξεις αυτές δεν φαίνεται να έχουν περάσει απαρατήρητες από τις αγορές των αμερικάνικων ομολόγων, η απόδοση του 10ετούς των οποίων σκαρφαλώνει πάλι προς το ιστορικό υψηλό των τελευταίων ετών.

Η απόδοση του αμερικανικού 10ετούς είχε φτάσει περί το 5% το περασμένο φθινόπωρο, όταν η αποκλιμάκωση του πληθωρισμού δημιούργησε την πεποίθηση ότι ακολουθεί περίοδος ταχείας αποκλιμάκωσης των επιτοκίων από τη Fed, αρχής γενομένης από την Άνοιξη, στον τελευταίο μήνα της οποία εισερχόμαστε αυτήν την εβδομάδα.

Η απόδοση του 10ετούς από το 5% έπεσε στις αρχές του ’24 κάτω από το 4% και οι χρηματιστηριακές αγορές το πανηγύρισαν δεόντως, καταγράφοντας νέα ιστορικά υψηλά. Στη συνέχεια όμως, πολύ νωρίτερα απ’ όλους, στις αγορές των ομολόγων η απόδοση άρχισε να ανεβαίνει πάλι, σαν οι επενδυτές να μην πίστευαν πως επίκειται ταχεία αποκλιμάκωση του πληθωρισμού και των επιτοκίων.

Αισίως την τελευταία εβδομάδα οι αποδόσεις προσεγγίζουν πάλι τη ζώνη του 5%. Η ισοτιμία του δολαρίου ακολουθεί τις αποδόσεις στην αρχή σημειώνοντας πτώση και μετά ενισχυόμενη και πάλι.

Οι αγορές των ομολόγων από την αρχή του χρόνου φαίνεται πως δεν “αγόρασαν” (όπως λένε και οι Αμερικανοί) το σενάριο της οριστικής αποκλιμάκωσης του πληθωρισμού. Την εβδομάδα που πέρασε φαίνεται πως έλαβαν μια πρώτη επιβεβαίωση.

Παραδόξως ο πρώτος κρίκος που σπάει δεν φαίνεται να είναι η Ιταλία, χάρη στην προστασία που τους προσφέρει η ΕΚΤ, αλλά η Ιαπωνία.

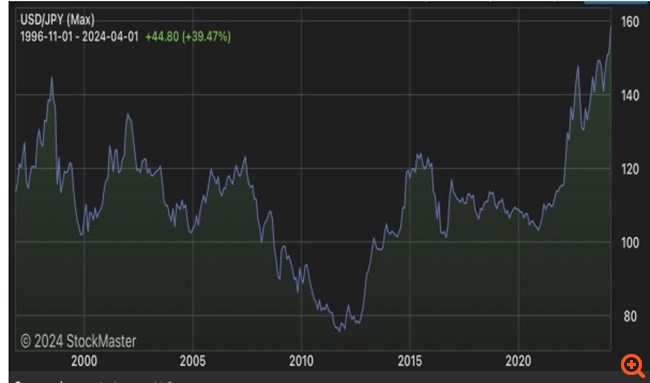

Καθώς τα αμερικάνικα επιτόκια δεν φαίνεται να αποκλιμακώνονται σύντομα όπως περίμεναν οι αγορές, το δολάριο ενισχύεται και το ιαπωνικό γεν την εβδομάδα που πέρασε κατρακύλησε στα τάρταρα, καταγράφοντας ιστορικά υψηλές ισοτιμίες περί τα 158 γεν ανά δολάριο.

Το σταυρό του μαρτυρίου φαίνεται να σηκώνει και η τουρκική λίρα, η ισοτιμία της οποίας άγγιξε τις 33 λίρες ανά δολάριο, αλλά η Τουρκία σαν οικονομία δεν έχει το μέγεθος που θα μπορούσε να ταρακουνήσει την παγκόσμια οικονομία. Η περίπτωση της τουρκικής κρίσης αφορά εμάς αλλά αυτό είναι θέμα άλλου άρθρου.

Η Fed των ΗΠΑ τώρα βρίσκεται προ διλήμματος αν θα πρέπει να μειώσει τα επιτόκια χωρίς ο πληθωρισμός να έχει τεθεί υπό έλεγχο ή να τα αυξήσει περαιτέρω;

Την ίδια ώρα η Κεντρική Τράπεζα της Ιαπωνίας (BoJ) πρέπει να αποφασίσει να στηρίξει την καταρρέουσα ισοτιμία του γεν αυξάνοντας τα επιτόκια. Η Ιαπωνία όμως έχει το υψηλότερο χρέος του κόσμου (265% του ΑΕΠ) και η παραμικρή αύξηση των επιτοκίων μπορεί να προκαλέσει έκρηξη των δαπανών αποπληρωμής του και οικονομική ύφεση.

Η Ιαπωνία όμως είναι και ο μεγαλύτερος ξένος δανειστής των ΗΠΑ διακρατώντας πάνω από 1,5 τρισ. αμερικανικό χρέος. Αν αρχίσει να πουλάει αμερικανικό χρέος για να στηρίξει το γεν, σε μια εποχή που πολλές χώρες συμπλέουν με τις αναθεωρητικές δυνάμεις και αποδολαριοποιούν τα συναλλαγματικά τους αποθέματα υπέρ του χρυσού, οι κραδασμοί εκτός των ΗΠΑ θα ακουστούν σε πολλά μήκη και πλάτη της υφηλίου.

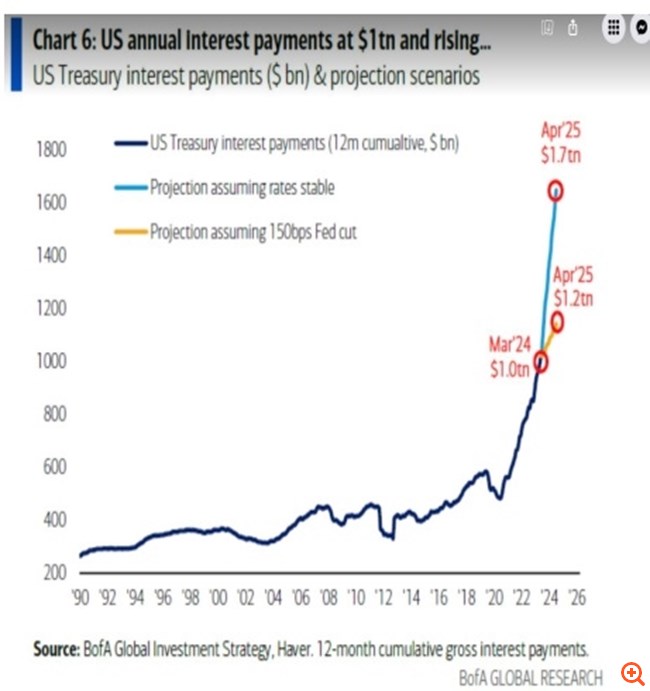

Αν οι ΗΠΑ δεν προχωρήσουν άμεσα σε μειώσεις των επιτοκίων, το κόστος εξυπηρέτησης του χρέους για νοικοκυριά, επιχειρήσεις και αμερικάνικο δημόσιο θα αρχίσει επίσης να γίνεται μεγαλύτερο. Το κόστος εξυπηρέτησης του κρατικού αμερικάνικου χρέους από 400 δισ. δολ. τον χρόνο, πριν από δύο χρόνια, ήδη προσεγγίζει το 1 τρισ. δολ. και θα ξεπεράσει το 1,5 τρισ. δολ. σε έναν χρόνο αν επιβεβαιωθεί ο πρώην υπουργός Οικονομικών των ΗΠΑ Λάρι Σάμερς και, αντί για μείωση, χρειαστεί αύξηση των επιτοκίων.

Μεγαλύτερο κόστος εξυπηρέτησης όμως σημαίνει ανάγκη για μεγαλύτερες εκδόσεις ομολόγων σε μια περίοδο που η Ιαπωνία ( και άλλοι) θα θέλουν να πουλήσουν τα δικά τους.

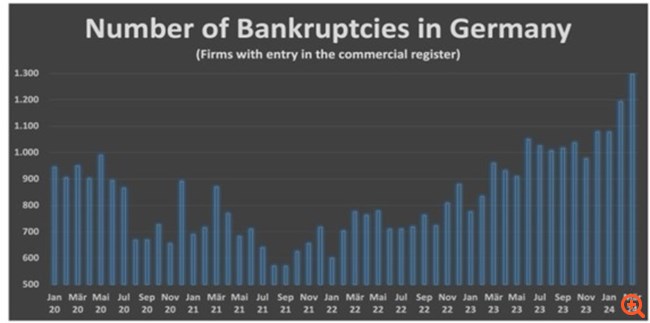

Ούτε η Ευρώπη όμως μπορεί να αντέξει πολύ με τα υψηλά επιτόκια της ΕΚΤ, καθώς τον Μάρτιο που μας πέρασε στη Γερμανία είχαν ιστορικό ρεκόρ χρεοκοπιών επιχειρήσεων.

Στην καθ’ ημάς Ανατολή εκλαμβάνοντας τις αλκυονίδες μέρες ηλιοφάνειας για αρχή μακρού θέρους πιστεύουμε πως έχει ξεκινήσει μακροπρόθεσμος ανοδικός οικονομικός κύκλος που δεν επηρεάζεται από τις διεθνείς εξελίξεις, λόγω των εκταμιεύσεων των ευρωπαϊκών κονδυλίων.

Οι παραπάνω εξελίξεις αποτελούν και μια εξήγηση γιατί τους τελευταίους μήνες ενώ ανεβαίνουν οι αποδόσεις των αμερικάνικων ομολόγων και η ισοτιμία του δολαρίου, η τιμή του χρυσού πραγματοποίησε ιστορικό υψηλό. Η τιμή του χρυσού ανεβαίνει γιατί αγοράζουν οι κεντρικές τράπεζες αναπτυσσόμενων χωρών που μειώνουν την έκθεση σε δολάρια και Ασιάτες ιδιώτες. Η άνοδος του χρυσού απλά προμηνύει κάπου είδους “Επερχόμενης Αταξίας”.

2) Περί εμπράγματων δικαιωμάτων του Ελληνικού Δημοσίου και δασικών χαρτών

Αγαπητέ κε Στούπα,

Με αφορμή του e-κειμένου που σας έστειλε ο παθών αγαπητός αναγνώστης σας και είχατε την καλοσύνη να δημοσιεύσετε σήμερα 26/4/24 περί “προβλημάτων και απάτης με τους δασικούς χάρτες” σας αναφέρω περίπτωση που μου έλεγε πρόσφατα ένας γνωστός μου.

Αγόρασε σπίτι για εξοχική κατοικία μέσα σε κάποιο συγκρότημα προ δεκαετίας. Έγινε όλη η διαδικασία ελέγχου του ακινήτου από το δικηγόρο του και το δασαρχείο δεν ανέφερε πουθενά ότι το σχετικό αγροτεμάχιο που είναι το ακίνητο ήταν τάχα δασικό. Ήσυχος άρχισε να απολαμβάνει τον ελληνικό ήλιο και τη θάλασσα όταν κάποια στιγμή το ελληνικό δημόσιο του κοινοποίησε ότι διεκδικεί στο κτηματολόγιο την κυριότητα σαν δασική και ανάρτησε και προσωρινό δασικό χάρτη που το χαρακτηρίζει σαν δασικό. Τώρα ενώ το δημόσιο επικαλείται την κυριότητα υποχρεούται ο ίδιος να αποδείξει ότι δεν είναι ελέφαντας πληρώνοντας αμοιβές δικηγόρων, πολλές δικές του ανθρωποώρες και απίστευτη ταλαιπωρία. Σε σοβαρά κράτη το βάρος της απόδειξης το έχει αυτός που διεκδικεί, ας είναι και το δημόσιο και ο Θεός ο ίδιος.

Η εισήγηση του μηχανικού του κτηματολογίου είναι υπέρ του ιδιώτη ιδιοκτήτη και αναφέρει ότι αφού το συγκεκριμένο οικόπεδο έχει παραχωρητήριο από το ΥΠΟΙΚ (ελληνικό δημόσιο) και ο νόμος λέει ξεκάθαρα ότι εάν υπάρχει παραχωρητήριο η ιδιοκτησία δεν ανήκει στο δημόσιο, αυτό ταλαιπωρεί τον πολίτη γιατί η επιτροπή που θα δικαιώσει τον ιδιοκτήτη κάνει χρόνια να συνεδριάσει ελλείψει υπαλλήλων και μεγάλου αριθμού τέτοιων περιπτώσεων.

Επίσης, το αρμόδιο τοπικό δασαρχείο έχει αποφανθεί (υπάρχει και σχετική ανάρτηση στο διαδίκτυο) ότι ΔΕΝ είναι δασικό, ο προσωρινός δασικός χάρτης το χαρακτηρίζει δασικό και προβλέπει άλλη επιτροπή να αποφανθεί με χρόνια καθυστέρηση για τους ίδιους λόγους. Ο φουκαράς ο ιδιοκτήτης πάλι πληρώνει δικηγόρους και τρέχει. Και θα περιμένει και άλλα χρόνια.

Οι αρμόδιοι του δημοσίου προφανώς δεν ασχολήθηκαν να εξετάσουν τα βασικά νομικά στοιχεία (νόμο, χαρακτηρισμό του τοπικού δασαρχείου) και ταλαιπωρούν τον ιδιοκτήτη και το δημόσιο πληρώνει επιτροπές επί επιτροπών, δηλαδή το πληρώνει ο Έλληνας φορολογούμενος.

Όλα αυτά συνάδουν με το άρθρο σας της 26/4/24 περί του κ. Κ. Μητσοτάκη και του επιτελικού κράτους κλπ. Πολλαπλά σύμπαντα λέω απλά εγώ, χαμένη στο διάστημα η Ελλάδα.

Το ερώτημα αμείλικτο: Ένας ξένος επενδυτής που θέλει για οποιαδήποτε λόγο να επενδύσει σε ακίνητο στην Ελλάδα αν ακούσει αυτές τις απίστευτες ιστορίες τι θα σκεφτεί; Απλά θα πάει στην Ισπανία ή αλλού χωρίς δεύτερη σκέψη ενώ το Ελληνικό Δημόσιο θα πληρώνει (ο Έλληνας φορολογούμενος και πάλι) διαφημιστικές εκστρατείες να πείσει τους ξένους να έρθουν να βάλουν τα λεφτά τους στην ευρωπαϊκή κατά τα άλλα χώρα που λέγεται Ελλάδα. Γιατί ο ωραίος ήλιος, η θάλασσα και η ελληνική φιλοξενία έχει ρίσκο. Γιατί ο ήλιος μας είναι μοναδικός και δεν φοβόμαστε τον ανταγωνισμό. Κατάλαβες κε επενδυτή, μην τα θέλεις όλα δικά σου!

3)Κρυφό Δημόσιο Χρέος

Καλημέρα κ. Στούπα,

“Ξέχασε τα 52 δισ. ευρώ του λεγόμενου “ενδοκυβερνητικού χρέους”, το οποίο αυξάνεται ραγδαία κάθε μήνα, κυρίως με ρέπος και τελευταία και με τα “λαϊκά ομόλογα”!!!!

Εκτός, αν στο πίσω μέρος του μυαλού των φωστήρων του “Επιτελικού Κράτους” υπάρχει η σκέψη για “ΚΟΥΡΕΜΑ”, όπως έκαναν και στο παρελθόν!!

Η συντριπτική πλειοψηφία των τότε θιγμένων ψήφισε ΣΥΡΙΖΑ από οργή και οι αφελείς Συριζαίοι πίστεψαν ότι γέμισε η Ελλάδα αριστερούς!!!

Nuntiusweb

Nuntiusweb