Όλα δείχνουν νέα πιστωτική κρίση

Με τον ταχύτερο ρυθμό που έχει καταγραφεί από το 2003 μειώθηκε τους τελευταίους τρεις μήνες η ζήτηση για δάνεια από τις επιχειρήσεις, λόγω του γεγονότος ότι οι τράπεζες έχουν αυστηροποιήσει τα στανταρ δανεισμού, σύμφωνα με την τριμηνιαία έρευνα της ΕΚΤ σε 158 μεγάλα χρηματοπιστωτικά ιδρύματα…

Μετά την έκρηξη της πίστωσης που διήρκεσε τις τελευταίες δύο δεκαετίες, με τα χρηματοπιστωτικά ιδρύματα να αυξάνουν τον δανεισμό καθώς οι αγορές απολάμβαναν εξαιρετικά χαμηλά επιτόκια και σταθερή οικονομική ανάπτυξη, περάσαμε σε αυστηρότερα πρότυπα δανεισμού και υψηλότερα επιτόκια.

Και όλα δείχνουν νέα πιστωτική κρίση…

Εν προκειμένω αξίζει να σημειωθεί πώς μια πιστωτική κρίση είναι η απότομη μείωση της γενικής διαθεσιμότητας δανείων (ή πίστωσης) ή η ξαφνική σύσφιξη των όρων που απαιτούνται για την απόκτηση δανείου από τις τράπεζες.

Μια πιστωτική κρίση γενικά συνεπάγεται μείωση της διαθεσιμότητας πιστώσεων ανεξάρτητα από την αύξηση των επιτοκίων.

Σε τέτοιες καταστάσεις, αλλάζει η σχέση μεταξύ της διαθεσιμότητας πίστωσης και των επιτοκίων.

Η πίστωση καθίσταται λιγότερο διαθέσιμη σε οποιοδήποτε δεδομένο επίσημο επιτόκιο ή παύει να υπάρχει σαφής σχέση μεταξύ επιτοκίων και διαθεσιμότητας πίστωσης.

Πολλές φορές, οι δανειστές και οι επενδυτές συνοδεύονται από πιστωτική κρίση, καθώς αναζητούν λιγότερο επικίνδυνες επενδύσεις (συχνά εις βάρος μικρών και μεσαίων επιχειρήσεων).

Ειδικότερα, η πτώση ήταν και πάλι σημαντικά μεγαλύτερη από ό,τι ανέμεναν οι τράπεζες το προηγούμενο τρίμηνο.

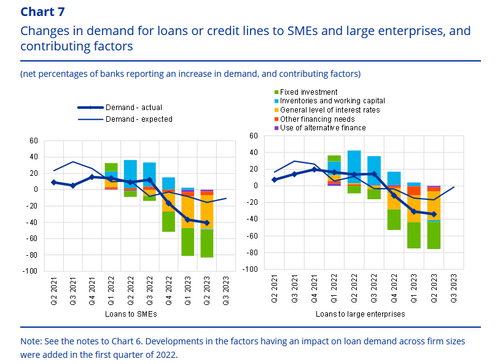

Η καθαρή μείωση της ζήτησης για δάνεια ήταν η ισχυρότερη από την έναρξη της έρευνας το 2003 για τις ΜμΕ (καθαρό ποσοστό -40%, βλ. Διάγραμμα 7), ενώ η καθαρή μείωση της ζήτησης για δάνεια προς τις μεγάλες επιχειρήσεις (καθαρό ποσοστό -34%) παρέμεινε ελαφρώς πιο περιορισμένη από ό,τι κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης.

Επιπλέον, η καθαρή μείωση της ζήτησης ήταν η ισχυρότερη στην ιστορία της έρευνας για τα μακροπρόθεσμα δάνεια (-46%), ενώ η ζήτηση τις βραχυπρόθεσμες λήξεις μειώθηκε σε μικρότερο βαθμό (-22%), αλλά παρέμεινε κοντά στο ιστορικό χαμηλό που είχε παρατηρηθεί μετά την παγκόσμια χρηματοπιστωτική κρίση.

Η αύξηση των επιτοκίων και η μείωση των σταθερών επενδύσεων παρέμειναν οι κύριοι παράγοντες της καθαρής μείωσης της ζήτησης για δάνεια (βλ. Διάγραμμα 6).

Οι χαμηλότερες χρηματοδοτικές ανάγκες για δραστηριότητες συγχωνεύσεων και εξαγορών (συμπεριλαμβανομένης στις «άλλες ανάγκες χρηματοδότησης»), η διαθέσιμη εσωτερική χρηματοδότηση με βελτιωμένα εταιρικά κέρδη και, σε μικρότερο βαθμό και η έκδοση χρεογράφων (περιλαμβάνεται στη «χρήση εναλλακτικής χρηματοδότησης») συνέβαλαν στη μειωμένη ζήτηση επιχειρηματικών δανείων.

Υπήρξε επίσης μικρή μειωτική επίδραση στη ζήτηση δανείων από τα αποθέματα και το κεφάλαιο κίνησης.

Παρότι το ποσοστό των τραπεζών που ανέφεραν αυστηρότερα πιστωτικά πρότυπα ήταν μικρότερο από το προηγούμενο τρίμηνο, παρέμεινε πάνω από τον ιστορικό μέσο όρο της έρευνας, ανέφερε η κεντρική τράπεζα.

Η ζήτηση για στεγαστικά δάνεια μειώθηκε επίσης απότομα – αν και όχι τόσο όσο η «πολύ μεγάλη» μείωση των δύο προηγούμενων τριμήνων…

Ωστόσο, μια περαιτέρω μέτρια πτώση είναι πιθανή κατά το τρίτο τρίμηνο, πρόσθεσε η ΕΚΤ.

Οι τράπεζες δήλωσαν ότι το απόθεμά τους σε μη εξυπηρετούμενα δάνεια (NPL) τις ώθησε επίσης να ενισχύσουν τα πιστωτικά στάνταρ.

Αν και οι δείκτες NPEs δεν έχουν αλλάξει ουσιαστικά, η αντίληψη των τραπεζών για τον κίνδυνο αναχρηματοδότησης και αποπληρωμής αυξήθηκε, πρόσθεσε η ΕΚΤ.

Οι τράπεζες αναμένεται να συνεχίσουν να αυστηροποιούν τα πιστωτικά πρότυπά τους το τρέχον τρίμηνο.

Εύλογα, όμως, όσο τα πιστωτικά πρότυπα γίνονται αυστηρότερα τόσο και η ζήτηση για δάνεια εξασθενεί…

Συνακόλουθα, η επενδυτική δραστηριότητα πρόκειται να αποδυναμωθεί περαιτέρω – βοηθώντας θεωρητικά τις προσπάθειες της ΕΚΤ να μειώσει τον σταθερό πληθωρισμό.

Επισημαίνεται πως τα στοιχεία του δείκτη IFO της Γερμανίας δεν βοήθησαν, επιβεβαιώνοντας τους άσχημους PMI.

Η συνιστώσα των προσδοκιών δίνει αξιόπιστο προβάδισμα στη γερμανική ανάπτυξη αποκαλύπτοντας την εκ νέου αποδυνάμωση της οικονομίας μετά την τεχνική ύφεση το 4ο τρίμηνο του 2022 και του 1ου τριμήνου του 2023.

Αν και αυτή η είδηση είναι απίθανο να επηρεάσει την απόφαση αυτής της εβδομάδας για αύξηση των επιτοκίων, «βλέπουμε» ήδη την πιθανότητα νέας επιτοκιακής αύξησης εκ μέρους της ΕΚΤ τον Σεπτέμβριο να μειώνεται δραματικά (μετά τους PMI, το IFO και τώρα την έρευνα δανεισμού)…

Nuntiusweb

Nuntiusweb