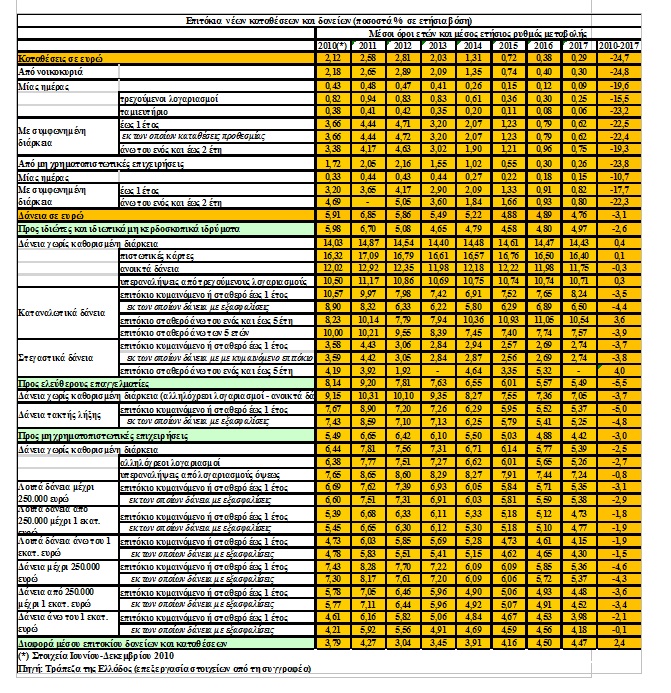

Κατά τη διάρκεια των τελευταίων οκτώ χρόνων παρατηρήθηκε μια πολύ σημαντική μείωση στα επιτόκια νέων καταθέσεων των τραπεζών, μείωση που, όπως φαίνεται στους σχετικούς πίνακες, δεν παρατηρήθηκε στα επιτόκια των δανείων που έχει χορηγήσει το πιστωτικό σύστημα κατά το ίδιο διάστημα.

Συγκεκριμένα: κατά το διάστημα 2010-2017 ο μέσος ετήσιος ρυθμός μείωσης των επιτοκίων των καταθέσεων μιας ημέρας για τα νοικοκυριά ήταν πτωτικός, -19,6%, ενώ για τις μη χρηματοπιστωτικές επιχειρήσεις ο ρυθμός ήταν -10,7%. Σε επίπεδο προθεσμιακών καταθέσεων διάρκειας ενός έτους οι αντίστοιχες μειώσεις έφθασαν ένα μέσο ετήσιο ρυθμό -22,5% (νοικοκυριά) και -17,7% (μη χρηματοπιστωτικές επιχειρήσεις).

Οι μειώσεις των επιτοκίων των δανείων κατά το ίδιο χρονικό διάστημα, ωστόσο, ήταν κατά πολύ χαμηλότερες, αφού τα επιτόκια δανείων προς ιδιώτες και μη κερδοσκοπικά ιδρύματα μειώθηκαν με ένα μέσο ετήσιο ρυθμό μόλις -2,6%, ενώ σε συγκεκριμένες κατηγορίες παρουσιάζουν ακόμη και αύξηση. Ειδικότερα: τα επιτόκια δανείων μη καθορισμένης διάρκειας αυξήθηκαν συνολικά με μέσο ετήσιο ρυθμό 0,4%. Επίσης, τα επιτόκια για πιστωτικές κάρτες αυξήθηκαν 0,1%, για καταναλωτικά δάνεια με επιτόκιο κυμαινόμενο ή σταθερό μέχρι ένα έτος μειώθηκαν με μέσο ετήσιο ρυθμό -3,5%, στεγαστικά δάνεια με επιτόκιο κυμαινόμενο ή σταθερό μέχρι ένα έτος -3,7%, τα επιτόκια δανείων προς ελεύθερους επαγγελματίες με επιτόκιο κυμαινόμενο ή σταθερό μέχρι ένα έτος -5,0%.

Συνέπεια των αισθητά χαμηλότερων μειώσεων των επιτοκίων δανείων το «άνοιγμα» της διαφοράς μεταξύ μέσου επιτοκίου καταθέσεων και δανείων από 3,79% το 2010 σε 4,47% το 2017, «άνοιγμα» που μεταφράζεται σε μια μέσο ετήσιο ρυθμό αύξησης 2,4%.

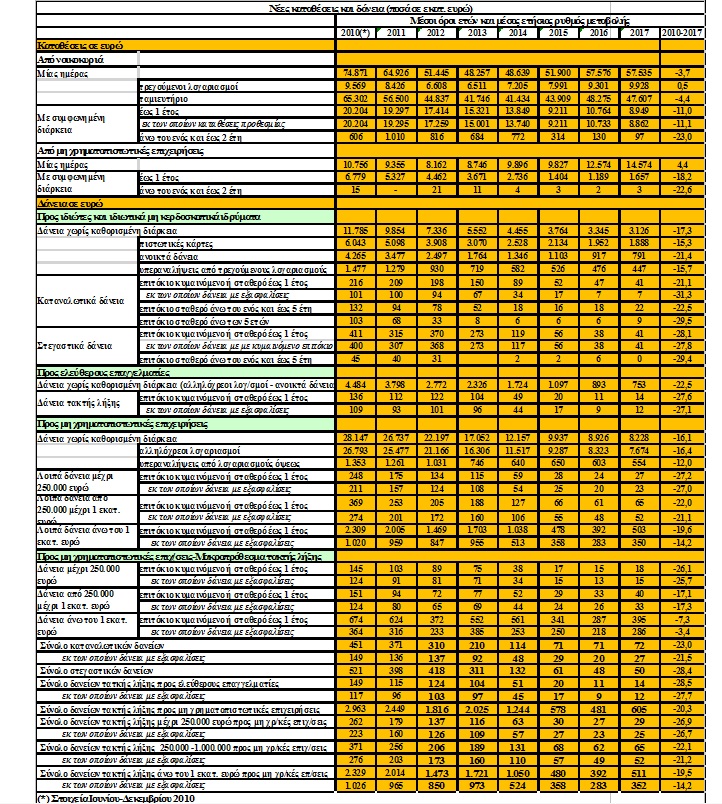

Σε ό,τι αφορά τα ποσά καταθέσεων και δανείων που χορηγήθηκαν κατά το ίδιο χρονικό διάστημα: οι καταθέσεις μιας ημέρας από νοικοκυριά μειώθηκαν με μέσο ετήσιο ρυθμό -3,7%, ενώ οι αντίστοιχες από μη χρηματοπιστωτικές επιχειρήσεις αυξήθηκαν με ρυθμό 4,4%. Οι καταθέσεις προθεσμίας νοικοκυριών διάρκειας μέχρι ένα έτος μειώθηκαν με μέσο ετήσιο ρυθμό -11,0%, ενώ οι αντίστοιχες των μη χρηματοπιστωτικών επιχειρήσεων μειώθηκαν με ρυθμό -18,2%.

Οι μειώσεις των δανείων: προς ιδιώτες και μη κερδοσκοπικά ιδρύματα μειώθηκαν με ρυθμό -17,3%, πιστωτικές κάρτες -15,3%, καταναλωτικά δάνεια με επιτόκιο κυμαινόμενο ή σταθερό μέχρι ένα έτος μειώθηκαν με ρυθμό -21,1%, ενώ τα στεγαστικά δάνεια με επιτόκιο κυμαινόμενο ή σταθερό μέχρι ένα έτος μειώθηκαν με ρυθμό -28,1%.

Παρατηρείται, δηλαδή, εν γένει, ότι η χορήγηση δανείων μειώθηκε αισθητά περισσότερο από την μείωση των καταθέσεων και ότι παρά τις πολύ υψηλές μειώσεις των αποδόσεων οι Έλληνες και οι Ελληνίδες εξακολουθούν να διατηρούν ένα μεγάλο ποσό των οικονομιών τους σε λογαριασμούς καταθέσεων τραπεζών (είτε γιατί ως επενδυτές είναι παραδοσιακοί, είτε γιατί υποχρεούνται να τηρούν λογαριασμούς σε τράπεζες-π.χ. λογαριασμούς μισθοδοσίας-και μέχρι να συγκεντρώσουν την «κρίσιμη χρηματική μάζα» για να επενδύσουν π.χ. σε τίτλους του ελληνικού δημοσίου τους έχουν προλάβει οι «θεσμικοί επενδυτές»).

Εγείρεται, επομένως, ζήτημα, γιατί ενώ οι νέες καταθέσεις στις ελληνικές τράπεζες βρίσκονται σε ένα αρκετά υψηλό επίπεδο, τα χορηγούμενα δάνεια είναι σε τόσο χαμηλό επίπεδο.

Αν ένα υψηλόβαθμο στέλεχος ελληνικής ιδιωτικής τράπεζες ερωτηθεί σχετικά, κατά πάσα πιθανότητα θα απαντήσει, ότι οι εύρωστες ελληνικές επιχειρήσεις είτε αυτοχρηματοδοτούνται, είτε αντλούν φθηνό χρήμα από το Χρηματιστήριο, ενώ οι προβληματικές είναι ήδη υπερδανεισμένες, επομένως δεν υπάρχει ζήτηση για δάνεια.

Στο σημείο αυτό εγείρονται δύο ερωτήματα:

-

Αν είναι χαμηλή η ζήτηση για δάνεια, γιατί δεν μειώνονται περαιτέρω τα επιτόκια χορηγήσεων; Είναι όλες οι επιχειρήσεις είτε εύρωστες, είτε υπερδανεισμένες; Δεν υπάρχουν νέοι/νέες επιχειρηματίες; Δεν υπάρχουν νέοι/νέες αγρότες/αγρότισσες;

-

Γιατί δανείζονται οι τράπεζες μέσω του μηχανισμού έκτακτης ρευστότητας (πρόκειται για τον γνωστό ELA που έχει δημιουργηθεί για να μπορούν να αντλούν οι τράπεζες ρευστότητα, όταν, λόγω εκροής καταθέσεων, προκύπτει έλλειψή της), όταν οι νέες καταθέσεις είναι κατά πολύ υψηλότερες των νέων χορηγούμενων δανείων;

Όπως είναι γνωστό, οι ελληνικές τράπεζες επενδύουν σε μεγάλο βαθμό σε έντοκα γραμμάτια ελληνικού δημοσίου, καθώς η επένδυση σε αυτούς τους τίτλους είναι ασφαλής και με συμφέρουσες αποδόσεις. Αν και δεν υπάρχουν επίσημα δημοσιευμένα στοιχεία για το ποσό που έχει επενδυθεί σε τίτλους του ελληνικού δημοσίου, το γεγονός, ότι υπάρχει μεγάλη έκθεση των τραπεζών σε αυτούς τους τίτλους επιβεβαιώνεται από το ότι ο επικεφαλής της κεντρικής τράπεζας της Γερμανίας, της Bundesbank, Γενς Βάιντμαν δήλωσε στο διοικητικό συμβούλιο της ΕΚΤ, τον Φεβρουάριο του 2015, ότι δεν είναι σωστό οι ελληνικές τράπεζες να αντλούν ρευστότητα από τον ELA, όταν ταυτόχρονα δεσμεύουν ρευστότητα για να επενδύουν σε τίτλους του ελληνικού δημοσίου (1), (2), καθώς οι δύο αυτές κινήσεις βρίσκονται σε αντίθετη κατεύθυνση (δημοσιεύματα του τύπου, ότι στάλθηκε και επιστολή από τον Πρόεδρο της ΕΚΤ Μάριο Ντράγκι στις ελληνικές τράπεζες με την σύσταση να αποφεύγουν μεγάλες αγορές σε αυτούς τους τίτλους, δεν επιβεβαιώθηκε από την ίδια την ΕΚΤ).Είναι γεγονός, ότι ο δανεισμός μέσω ELA το 2017 μειώθηκε κατά πολύ έναντι προηγουμένου έτους (3), ωστόσο εξακολουθεί να υφίσταται (4), (5).

Υπάρχει πιστωτικό σύστημα; Υπάρχει πιστωτική πολιτική; Όχι, βέβαια. Κι’ όμως η κυβέρνηση μας υπόσχεται περίπου τον Παράδεισο μετά την (κατ’ όνομα) έξοδο από τα μνημόνια.

Δεν θα κουραστούμε να το λέμε και να το γράφουμε. Είναι επείγουσα ανάγκη η έξοδος από την ευρωζώνη, η εθνικοποίηση της κεντρικής τράπεζας και του πιστωτικού συστήματος γενικότερα.

Χρειάζεται στοχευμένη πιστωτική πολιτική, τράπεζες ειδικού σκοπού (π.χ. για τον πρωτογενή τομέα, για τις μεταποιητικές βιομηχανίες που η χώρα έχει συγκριτικό εξαγωγικό πλεονέκτημα, για τις υπηρεσίες που συνδέονται με το εύρωστο κομμάτι του δευτερογενούς τομέα).

Χρειαζόμαστε μια άλλη Ελλάδα. Μας αξίζει και της αξίζουμε.

-

Βλ. Έκθεση του Διοικητή της Τράπεζας της Ελλάδος για το έτος 2017 https://www.bankofgreece.gr/BogEkdoseis/ekthdkth2017.pdf

-

Στο σημείο αυτό πρέπει να επισημανθεί, ότι τα υφιστάμενα υπόλοιπα καταθέσεων ως προς τα υπόλοιπα χορηγούμενων δανείων έχουν μειωθεί από το 45% το 2010 περίπου στο 25% το 2017, όμως η σχέση νέων καταθέσεων προς νέα δάνεια είναι εντελώς διαφορετική, καθώς οι καταθέσεις εμφανίζονται υπερδιπλάσιες των δανείων κατά τα έτη 2010-2013, ενώ για τα έτη 2014, 2015, 2016 και 2017 οι καταθέσεις εμφανίζονται τριπλάσιες, τετραπλάσιες, πενταπλάσιες και εξαπλάσιες των δανείων, αντίστοιχα, λόγω της ραγδαίας μείωσης των χορηγήσεων δανείων. Επισημαίνεται, ότι κάποιες κατηγορίες καταθέσεων και δανείων λείπουν από τους σχετικούς πίνακες (καθώς τα στοιχεία κρίνονται ως μη δημοσιεύσιμα), αλλά η γενική εικόνα δεν αλλάζει (βλ. https://www.bankofgreece.gr/Pages/el/Statistics/rates_markets/deposits.aspx)

(*) Η Κατερίνα Χαιρέτη είναι τραπεζικός

Nuntiusweb

Nuntiusweb