Η αβεβαιότητα κυριαρχεί καθώς αυξάνονται οι ανησυχίες για τον κίνδυνο στασιμοπληθωρισμού στην παγκόσμια οικονομία ενώ βλέπουν ότι η εμπόλεμη κατάσταση στην Ουκρανία δεν θα λήξει γρήγορα

Ισχυρή πτώση καταγράφεται στο ελληνικό χρηματιστήριο στις 861 μονάδες, με πιέσεις έως -5% στις τράπεζες και με απώλειες στο σύνολο των μη τραπεζικών blue chips, με ΔΕΗ -4,5% στον απόηχο των αποφάσεων της ΕΚΤ η οποία προχώρησε στη σύσφιξη της νομισματικής πολιτικής της προκειμένου να αντιμετωπίσει τον υψηλό πληθωρισμό.

Ειδικότερα, η ΕΚΤ ανακοίνωσε ότι οι αγορές στο πλαίσιο της εφαρμογής του προγράμματος ποσοτικής χαλάρωσης θα λήξουν από την 1η Ιουλίου ενώ θα προχωρήσει σε αύξηση επιτοκίου 0,25% στις 21 Ιουλίου και θα ακολουθήσει νέα αύξηση τον Σεπτέμβριο, η οποία δεν αποκλείεται να είναι μεγαλύτερη του 0,25%.

Εν τω μεταξύ, χειρότερος των εκτιμήσεων ήταν ο πληθωρισμός στις ΗΠΑ στο 8,6%, στα υψηλότερα επίπεδα από το 1981 ενώ παρά τις διαβεβαιώσεις του Λευκού Οίκου, οι φόβοι για ύφεση της αμερικανικής οικονομίας εντείνονται..

Η αβεβαιότητα στην επενδυτική κοινότητα κυριαρχεί καθώς αυξάνονται οι ανησυχίες για τον κίνδυνο στασιμοπληθωρισμού στην παγκόσμια οικονομία ενώ βλέπουν ότι η εμπόλεμη κατάσταση στην Ουκρανία δεν θα λήξει γρήγορα.

Συνεχίζονται οι πωλήσεις στην αγορά ομολόγων, με το 10ετές ομόλογο στο 4,3%, στα επίπεδα του 2017 και αυτό έρχεται να αποδείξει ότι η συνταγή οικονομική και νομισματική που ακολουθήθηκε ήταν μια αποτυχία…

Με επιτόκια στο 4,30% το ελληνικό 10ετές ομόλογο, η πιθανότητα η ελληνική οικονομία να αναβαθμιστεί σε επενδυτική βαθμίδα ή investment grade μηδενίζεται.

Το bankingnews εδώ και πολλούς μήνες έχει προειδοποιήσει ότι θα δούμε επιτόκια στα 10ετή ομόλογα πάνω από 4% και με προοπτική το 5%.

Η ελληνική οικονομία έχει τα μαύρα της τα χάλια και τα χάλια φαίνονται στα ομόλογα και στο χρηματιστήριο.

Το ελληνικό χρηματιστήριο θα βρεθεί ξανά στη ζώνη των 800 – 780 μονάδων, αυτή είναι η δίκαιη αξία του όταν θα φθάσει στο μέγιστο ποσοστό ο πληθωρισμός.

Ουσιαστικά θα πρέπει να αναμένουμε μια πτώση -12% από τα τρέχοντα επίπεδα τιμών στον Γενικό Δείκτη.

Αναλυτικά, στις τράπεζες, την μεγαλύτερη πτώση καταγράφει η Πειραιώς -5% και ακολουθούν Alpha Bank -4,4%, Εθνική -4% και Eurobank -3,8%.

Στα μη τραπεζικά blue chips, πτωτικά κινούνται Μυτιληναίος -4,6%, ΔΕΗ -4%, ΓΕΚ Τέρνα -3,5%, ΕΛΠΕ -3,5%..

Απογοητευτική είναι η εικόνα στη ΔΕΗ η οποία έχει συσσωρεύσει απώλειες 40% από την αρχή του έτους.

Το bankingnews είχε προειδοποιήσει από τον Νοέμβριο του 2021, όταν η μετοχή της ΔΕΗ ήταν στο 10,20 πάνω από την τιμή ΑΜΚ των 9 ευρώ ότι δεν ήταν απλά μια φούσκα αλλά φουσκάρα.

Την ίδια ώρα ορισμένοι έδιναν τιμές στόχους για την ΔΕΗ στα 14 ή 15 ευρώ…

Η ΔΕΗ αντικατοπτρίζει την ελληνική οικονομία, με λογιστικά τρικ, με κατασκευασμένες προοπτικές παρουσιάστηκε ως μια εταιρία που εξυγιάνθηκε αλλά οι ζημιές… συνεχίζονται.

Η ΔΕΗ πλέον βρίσκεται στα επίπεδα των 5,62 ευρώ ανά μετοχή με προοπτική να υποχωρήσει στα 4,80 ευρώ.

Οι τράπεζες θα αποτρέψουν τα χειρότερα στο ελληνικό χρηματιστήριο

Το ελληνικό χρηματιστήριο θα βρεθεί ξανά στις 780 μονάδες αυτή είναι η δίκαιη αξία του όταν θα φθάσει στο μέγιστο ποσοστό ο πληθωρισμός.

Ουσιαστικά θα πρέπει να αναμένουμε μια πτώση -12% από τα τρέχοντα επίπεδα τιμών στον Γενικό Δείκτη.

Οι μετοχές των τραπεζών θα μπορούσαν να υποχωρήσουν ακόμη -15%… αν και πρέπει να πούμε ότι οι τραπεζικές μετοχές θα έχουν καλύτερη – δηλαδή αμυντική συμπεριφορά – προσεχώς, δεν θα λειτουργούν ως μετοχές σκουπίδια… οι τραπεζικές μετοχές εμπεριέχουν αξία…

Εάν οι τράπεζες στην Ελλάδα δεν είχαν εξυγιανθεί και δεν περιείχαν αξία… ο στόχος για το ελληνικό χρηματιστήριο δεν θα ήταν οι 780 μονάδες αλλά οι 600 μονάδες.

Οι τράπεζες λοιπόν αποτρέπουν τα χειρότερα επειδή όντως έχουν αποκτήσει αξία…

Οι τράπεζες θα βάλουν φρένο στην κατολίσθηση του ελληνικού χρηματιστηρίου.

Ενώ στο παρελθόν η κατολίσθηση των ελληνικών τραπεζικών μετοχών παρέσυρε και το ελληνικό χρηματιστήριο, τώρα οι τραπεζικές μετοχές θα λειτουργούν ως φρένο και θα αποτρέψουν τα χειρότερα.

Το επισημαίνουμε αυτό… ξεκάθαρα πάλι καλά που έχουμε εξυγιασμένες τράπεζες ειδάλλως το ελληνικό χρηματιστήριο θα είχε τα μαύρα του τα χάλια… όχι ότι δεν τα έχει θα ήμασταν σε πολύ χειρότερη θέση…

Π.χ. οι τράπεζες θα μπορούσαν να υποχωρήσουν -15% σε αυτή την νέα πτώση που έρχεται αλλά εάν μιλούσαμε με παρελθούσες παραδοχές οι μετοχές των τραπεζών θα έπεφταν -30% με -35%.

Οι τραπεζικές μετοχές έχουν γίνει αμυντικές…

Η πορεία της ελληνικής χρηματιστηριακής αγοράς στην σημερινή συνεδρίαση

Πτωτικά ξεκίνησε η χρηματιστηριακή αγορά με τον Γενικό Δείκτη -0,84% και τον Τραπεζικό Δείκτη στο -2,28%.

Περί τις 15:30, με την ανακοίνωση του πληθωρισμού στις ΗΠΑ, εντάθηκαν οι πιέσεις στις τράπεζες με Πειραιώς -5,54%, Alpha Bank -4,72%….αλλά και στα μη τραπεζικά blue chips, με Μυτιληναίο -6,07%, ΔΕΗ -5,02%, ΕΛΠΕ -4,26%…ο Τραπεζικός Δείκτης κατέγραψε το χαμηλό της ημέρας -4,39% και ο Γενικός Δείκτης στο -3,03%.

Ο Γενικός Δείκτης στο ελληνικό χρηματιστήριο κινείται με πτώση -2,85% στις 861 μονάδες έχοντας υψηλό στις 879,17 μονάδες και χαμηλό τις 859,78 μονάδες.

Ο τζίρος και ο όγκος συναλλαγών σε χαμηλά επίπεδα και είναι μοιρασμένος στις τράπεζες και στα μη τραπεζικά blue chips.

Αναλυτικότερα, η αξία συναλλαγών διαμορφώνεται στα 58 εκατ. ευρώ, εξ αυτών τα 6,7 εκατ. ευρώ σε πακέτα, ο όγκος 22 εκατ. τεμάχια εκ των οποίων τα 14 εκατ. να διακινούνται στις τράπεζες.

Προσυμφωνημένες συναλλαγές αξίας 6,75 εκατ. ευρώ και όγκου 2,14 εκατ. τεμαχίων πραγματοποιήθηκαν στο ελληνικό χρηματιστήριο.

Ειδικότερα η Εθνική διακίνησε 1,46 εκατ. τεμάχια αξίας 5 εκατ. ευρώ.

Η Lamda 100 χιλ. τεμάχια αξίας 586 χιλ. ευρώ, η Jumbo 22,8 χιλ. τεμάχια αξίας 344 χιλ. ευρώ και η Τέρνα Ενεργειακή 19 χιλ. αξίας 341 χιλ. ευρώ.

Η Εντερσόφτ 29,7 χιλ. τεμάχια αξίας 120,5 χιλ. ευρώ, η Premia 150 χιλ. τεμάχια αξίας 199 χιλ. ευρώ και η Ελγέκα 360 χιλ. τεμάχια αξίας 162 χιλ. ευρώ..

Τα τεχνικά σημεία

Ο Γενικός Δείκτης κινείται στις 860 μονάδες, κάτω από την πρώτη ζώνη στήριξης των 880 – 870 μονάδων και ακολουθούν οι 850, οι 830, οι 820 και οι 800 μονάδες.

Η διάσπαση των 800 μονάδων οδηγεί στις 780 μονάδες ενώ στο πολύ δυσμενές σενάριο στις 750 μονάδες και στις 700 μονάδες..

Στην πρώτη αντίσταση βρίσκεται η ζώνη των 900 – 910 μονάδων και ακολουθούν οι 930, οι 940 και οι 950 μονάδες.

Ο Τραπεζικός Δείκτης κινείται στις 564 μονάδες, κάτω από την πρώτη ζώνης στήριξης των 580 – 570 μονάδων οι 550, οι 530 και οι 500 μονάδες.

Στην πρώτη αντίσταση βρίσκονται οι 630 μονάδες και ακολουθούν οι 640 και οι 650 μονάδες

Δραματική επιδείνωση στην ελληνική αγορά ομολόγων, το 10ετές 4,3%

Δραματική επιδείνωση καταγράφεται σήμερα 10/6 στα ελληνικά ομόλογα, αλλά και στα υπόλοιπα ομόλογα της Ευρώπης, στον απόηχο των αποφάσεων της ΕΚΤ η οποία προχώρησε στη σύσφιξη της νομισματικής της πολιτικής, όπως αναμενόταν προκειμένου να τιθασεύσει τον υψηλό πληθωρισμό.

Το ελληνικό 10ετές ομόλογο βρίσκεται στο 4,3%, το 10ετές ιταλικό 3,71% ενώ το αμερικανικό 10ετές ομόλογο στο 3,03%.

Η ΕΚΤ προχωρά σε αυξήσεις επιτοκίων ήδη από τον Ιούλιο ενώ θα αντιστρέψει και τα αρνητικά επιτόκια αποδοχής καταθέσεων μέχρι το τέλος του τρίτου τριμήνου. Η ΕΚΤ από ότι φαίνεται θα αυξήσει 3 φορές τα επιτόκια από 0,25%, φθάνοντας το βασικό παρεμβατικό επιτόκιο από 0% στο 0,75%.

Ταυτόχρονα θα αυξηθεί και το επιτόκιο αποδοχής καταθέσεων που αφορά τις τράπεζες αφού από αρνητικό -0,50% θα διαμορφωθεί σε θετικό +0,25%.

Ωστόσο έως το τέλος του 2023 θα δούμε τα επιτόκια του ευρώ στο 1,50% με 1,75%.

Οι επενδυτές βλέπουν πια ότι οι αλλαγές στην πολιτική των Κεντρικών τραπεζών είναι αναπόφευκτες προκειμένου να τιθασεύσουν τον πληθωρισμό ενώ και τα τελευταία πρακτικά της Fed, έδειξαν ότι θα υπάρξουν ακόμη 3 αυξήσεις επιτοκίων 0,50% και στη συνέχεια θα προχωρήσει στη μείωση των επιτοκίων για να αποτρέψει την διαφαινόμενη οικονομική ύφεση που πλησιάζει στις ΗΠΑ.

Σημειώνεται ότι η επόμενη συνεδρίασης της Fed θα πραγματοποιηθεί στις 15 Ιουνίου.

Ο πληθωρισμός αποκάλυψε την απάτη της ΕΚΤ

Ο πληθωρισμός δεν είναι δημιούργημα του Putin του ρώσου Προέδρου που αποφάσισε να εισβάλλει στην Ουκρανία.

Αυτό το κατασκεύασαν οι κυβερνήσεις της Δύσης για να δικαιολογήσουν τις δύο μεγάλες αποτυχίες τους.

Ο πληθωρισμός είναι δημιούργημα της απάτης της ΕΚΤ που κατασκεύασε εικονικές πραγματικότητες στα ομόλογα, χειραγώγησε τα ομόλογα των κρατών που πίστεψαν ότι μπορούν να δανείζονται με μηδενικό κόστος και της απάτης των κυβερνήσεων που πίστεψαν ότι όσο υπάρχει η ΕΚΤ μπορούν να εκτροχιάζουν τους προϋπολογισμούς τους πετώντας στο καλάθι των αχρήστων π.χ. η Ελλάδα 44 δισεκ. δήθεν δημοσιονομικά κίνητρα.

Όλο αυτό είναι fake, όλο αυτό είναι μια απάτη που ο πληθωρισμός ήρθε να την ξεσκεπάσει.

Ο πληθωρισμός ήρθε να αποκαλύψει την μεγάλη απάτη και ειδικά η περίπτωση της Ελλάδος είναι χαρακτηριστική, κατασκεύασαν μια εικονική πραγματικότητα, μια χώρα με 394,5 δισεκ. χρέος το παρουσίασαν ότι όλα πάνε καλά… αλλά προφανώς και τα πράγματα δεν πάνε καλά… είναι ξανά χάλια.

Το ίδιο σκηνικό και στην Ιταλία, καθώς και η Ιταλική οικονομία είναι fake καθώς η ΕΚΤ συγκάλυψε το πρόβλημα…

Η ΕΚΤ υποαστηρίζει ψευδώς ότι θα συνεχίσει να στηρίζει τα ομόλογα της Νοτίου Ευρώπης και της Ελλάδος.

Έχοντας αγοράσει 38,7 δισεκ. με μέγιστο τα 40 δισεκ. η ΕΚΤ ψεύδεται καθώς όχι μόνο δεν μπορεί να αγοράσει άλλα ελληνικά ομόλογα, πέραν από λήξεις και επαναγορές, αλλά θα πρέπει να μειώσει την έκθεση σε άλλα κράτη π.χ. Γερμανία για να υποστηρίξει την Ελλάδα και αυτό για ελάχιστο διάστημα.

Η ΕΚΤ δημιούργησε την μεγαλύτερη φούσκα όλων των εποχών την ποσοτική χαλάρωση είναι μια απάτη για να χειραγωγήσει τις τιμές και αποδόσεις…

Ο πληθωρισμός είναι ο τιμωρός της απάτης της ΕΚΤ.

Οι δύο αποτυχίες

1)Η πρώτη αποτυχία ήταν η αθρόα διοχέτευση χρήματος εκτοξεύοντας τα δημοσιονομικά ελλείμματα με πρόσχημα την πανδημία.

Μόνο στην Ελλάδα πετάξαμε στο καλάθι των αχρήστων 44 δισεκ. και συνεχίζουμε αγνοώντας την 8ετή περίοδο των μνημονίων.

Ότι προσπαθήσαμε να περιμαζέψουμε από μια χώρα που βρέθηκε ουκ ολίγες φορές στα πρόθυρα της χρεοκοπίας, τα τινάξαμε στον αέρα με πρόσχημα την πανδημία, πετάξαμε 44 δισεκ. και συνεχίζουμε στην ίδια λανθασμένη συνταγή…

2)Η δεύτερη αποτυχία είναι η πολιτική της ΕΚΤ όπου συνδυαστικά με τις αποτυχίες των χωρών με τα δημοσιονομικά ελλείμματα προκάλεσαν τον πληθωρισμό.

Η ΕΚΤ π.χ. αγόρασε 38,7 δισεκ. ελληνικά ομόλογα σε σύνολο ελληνικών ομολόγων που βρίσκονται σε κυκλοφορία 82 δισεκ. ευρώ.

Δημιούργησε την ψευδαίσθηση ότι τα ελληνικά ομόλογα σκουπίδια έχουν αξία… και έφθασαν οι αποδόσεις στο 0,54% και δημιούργησαν την εικονική πραγματικότητα ότι η Ελλάδα μπορεί να δανείζεται φθηνά…

Όλα ήταν μια απάτη, ήταν ένα κατασκεύασμα που δημιούργησε η ΕΚΤ δημιουργώντας στις κυβερνήσεις και στην ελληνική ότι όλα πάνε καλά.

Θα θυμάστε τις διθυραμβικές δηλώσεις της ελληνικής κυβέρνησης όταν δανειζόμασταν με επιτόκια 0,30% ή 0,50%, ψήφος εμπιστοσύνης στην Ελλάδα μας έλεγαν και άλλες τέτοιες σαχλαμάρες για αφελείς.

Μεικτά πρόσημα στις ασιατικές αγορές

Με μεικτές τάσεις έκλεισαν σήμερα 10/6 οι ασιατικές αγορές, με επίκεντρο τον πληθωρισμό στην Κίνα για τον μήνα Μάιο, ο οποίος παρέμεινε αμετάβλητος στο 2,1% , αναμένοντας τα στοιχεία για τον πληθωρισμό στις ΗΠΑ.

Αναλυτικά, ο δείκτης Shanhgai στην Κίνα στο +1,42%, ο δείκτης Nikkei στην Ιαπωνία έκλεισε στο -1,49%, o δείκτης Hang Seng στο Χονγκ Κονγκ στο -0,11%, o δείκτης KOSPI στη Ν. Κορέα στο -1,13% και ο δείκτης S&P/ASX 200 στην Αυστραλία στο -1,25%.

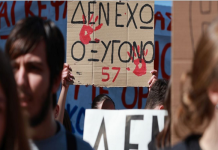

Τριγμοί στις ευρωπαϊκές αγορές

Εντείνονται οι πιέσεις στα ευρωπαϊκά χρηματιστήρια, στον απόηχο των ανακοινώσεων της ΕΚΤ και μετά ,την ανακοίνωση του πληθωρισμού στις ΗΠΑ στο 8,6% σε υψηλά 41 ετών.

Οι επενδυτές ανησυχούν για το ενδεχόμενο μίας νέας κρίσης χρέους στην περιφέρεια της Ευρωζώνης και κυρίως στην Ιταλία.

Πτώση καταγράφεται στις τιμές του φυσικού αερίου στην Ευρώπη, με το ολλανδικό TTF στο -2,21% στα 83 ευρώ.

Ήπια πτώση καταγράφεται και στις τιμές του πετρελαίου, με το brent στο -0,58% στα 122,36 δολ. το βαρέλι και το αμερικανικό αργό στο -0,55% στα 120,83 δολ. το βαρέλι.

Στη Μόσχα, ο δείκτης MOEX σε ρούβλια καταγράφει πτώση -0,48% στις 2.282 μονάδες.

Ειδικότερα, ο δείκτης Dax στη Γερμανία βρίσκεται στο -1,9%, ο δείκτης CAC στο Παρίσι στο -2%, ο δείκτης FTSE MIB στο Μιλάνο στο -4,3%, ο δείκτης IBEX 35 στην Ισπανία στο -3% και ο FTSE 100 στο Λονδίνο στο -1,7%.

Στην Wall Street, τα futures του Dow Jones κινούνται στο -1,1%, του S&P 500 στο -1,3% και του Nasdaq στο -1,5%.

Ισχυρές πιέσεις στις τράπεζες με χαμηλές συναλλαγές

Ισχυρές πιέσεις καταγράφονται στις τραπεζικές μετοχές με τις συναλλαγές σε χαμηλά επίπεδα.

Η Εθνική διαπραγματεύεται στα 3,3590 ευρώ, με πτώση -4,25% με όγκο 3,12 εκατ. τεμάχια και κεφαλαιοποίηση 3,07 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό κλείσιμο της Εθνικής σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,008 ευρώ προ RS ή 0,12 ευρώ μετά reverse split (στις 15 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,0066 προ RS ή 0,099 μετά reverse split.

Με το νέο reverse split στις 10 παλαιές 1 νέα στις 3 Σεπτεμβρίου 2018 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,20 ευρώ ενώ το ενδοσυνεδριακό στα 0,99 ευρώ.

Ας σημειωθεί ότι το νέο χαμηλό ιστορικό της Εθνικής πραγματοποιήθηκε στις 17/3/2020 στα 0,8150 ευρώ.

Η τιμή της αύξησης κεφαλαίου των 2,5 δισ. ευρώ στα 2,20 ευρώ, σε σχέση με τα 4,29 ευρώ της αύξησης του 2013 ενώ η ΑΜΚ του 2015 υλοποιήθηκε στα 0,02 ευρώ προ RS ή 0,30 ευρώ μετά RS.

Το warrant της Εθνικής που ξεκίνησε με τιμή εκκίνησης 6,823 ευρώ είχε τελευταία τιμή 0,0010 ευρώ και τέθηκε εκτός διαπραγμάτευσης οριστικά.

Η Alpha Βank διαπραγματεύεται στα 0,9014 ευρώ, με πτώση -4,19%, με όγκο 7,4 εκατ. τεμάχια και κεφαλαιοποίηση 2,12 δισεκ. ευρώ.

Σημειώνουμε ότι το ιστορικό χαμηλό κλείσιμο της Alpha Βank είναι στα 1,16 ευρώ ή προ RS στα 0,0232 ευρώ και σημειώθηκε στις 11 Φεβρουαρίου του 2016(στις 50 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό στο 0,01898 προ RS ή 0,949 μετά reverse split

Ας σημειωθεί ότι το νέο ιστορικό χαμηλό κλείσιμο της Alpha Bank πραγματοποιήθηκε στις 2/11/2020 στα 0,4250 ευρώ ενώ το ενδοσυνεδριακό χαμηλό στις 30/10/2020 στα 0,4032 ευρώ.

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 0,44 ευρώ και του 2014 στα 0,65 ευρώ ενώ η τιμή της ΑΜΚ του 2015 ήταν στα 0,04 ευρώ προ reverse split ή 2 ευρώ μετά το reverse split.

Το warrant της Alpha Βank που ξεκίνησε με πρώτη τιμή εκκίνησης τα 1,45 ευρώ βρέθηκε στα 0,0010 ευρώ όπου και σταμάτησε πλέον να διαπραγματεύεται.

Η Πειραιώς διαπραγματεύεται στα 1,08 ευρώ, με πτώση -5,1% και όγκο 1,03 εκατ. τεμάχια και κεφαλαιοποίηση στα 1,35 δισεκ. ευρώ.

Σημειώνουμε ότι ιστορικό χαμηλό της Πειραιώς σημειώθηκε 11 Φεβρουαρίου του 2016 στα 0,0008 ευρώ προ RS ή 0,081 ευρώ μετά reverse split ( στις 100 παλαιές 1 νέα) ενώ το ενδοσυνεδριακό χαμηλό ήταν 0,00067 προ RS ή 0,067 ευρώ μετά RS.

Με το νέο reverse split στις 20 παλαιές 1 νέα δωρεάν τον Ιούλιο 2017 το ιστορικό χαμηλό κλείσιμο προσαρμόστηκε στα 1,62 ευρώ ενώ το ενδοσυνεδριακό στα 1,34 ευρώ..

Το νέο ιστορικό χαμηλό της Πειραιώς πραγματοποιήθηκε ενδοσυνεδριακά στις 23/5/2022 στα 0,06375 ευρώ ή 1,0520 ευρώ μετά το τελευταίο reverse split στις 16,5 παλαιές 1 νέα (14/4/2021).

Η τιμή της αύξησης κεφαλαίου του 2013 ήταν 1,71 ευρώ και του 2014 στα 1,70 ευρώ και η ΑΜΚ του 2015 στα 0,003 ευρώ προ reverse split ή 0,30 ευρώ μετά RS.

Το warrant της Πειραιώς που είχε αρχική τιμή εκκίνησης όταν πρωτοξεκίνησε τα 0,8990 ευρώ σταμάτησε να διαπραγματεύεται και είχε τελευταία τιμή στα 0,0010 ευρώ.

Η Eurobank διαπραγματεύεται στα 0,9516 ευρώ, με πτώση -3,59%, με όγκο 4,1 εκατ. τεμάχια και κεφαλαιοποίηση 3,53 δισ. ευρώ.

Το ιστορικό ενδοσυνεδριακό χαμηλό στην Eurobank σημειώθηκε στις 11 Φεβρουαρίου του 2016 στα 0,002410 ευρώ προ RS ή 0,2410 ευρώ μετά RS (στις 100 παλαιές 1 νέα).

Η μετοχή της Τράπεζας Κύπρου βρίσκεται στα 1,13 ευρώ, με πτώση -0,44% και κεφαλαιοποίηση 504 εκατ. ευρώ.

Από τις 10 Ιανουαρίου του 2017 η μετοχή της Κύπρου έχει διαγραφεί από το ελληνικό χρηματιστήριο και διαπραγματεύεται σε Κύπρο και Λονδίνο.

Η Attica Bank βρίσκεται στα 0,09 ευρώ, με πτώση -1,75%, με όγκο 124 χιλ. τεμάχια και κεφαλαιοποίηση 110 εκατ. ευρώ.

Το ιστορικό χαμηλό της Attica Βank είναι στα 0,02480 ευρώ μετά το RS και προ reverse split 0,001255 ευρώ και σημειώθηκε στις 21 Δεκεμβρίου του 2017.

Η μετοχή της Τράπεζας της Ελλάδος βρίσκεται στα 15,85 ευρώ, με πτώση -2,76% και κεφαλαιοποίηση 315 εκατ. ευρώ.

Ισχυρές απώλειες στα μη τραπεζικά blue chips με χαμηλές συναλλαγές

Ισχυρές απώλειες καταγράφονται στις μη τραπεζικές μετοχές του FTSE 25, με τις συναλλαγές σε χαμηλά επίπεδα.

Την μεγαλύτερη πτώση καταγράφουν Mυτιληναίος, ΔΕΗ, ΕΛΠΕ, ΓΕΚ Τέρνα..

Στον αντίποδα ανοδικά επιχειρεί η Sarantis +2%..

Ο ΟΤΕ διαπραγματεύεται στα 17,07 ευρώ, με πτώση -1,33% και αποτίμηση 7,65 δισ. ευρώ και βρίσκεται στην 1η θέση των κεφαλαιοποιήσεων..

H Coca Cola διαπραγματεύεται στα 20,28 ευρώ, με πτώση -2,37% και κεφαλαιοποίηση στα 7,52 δισ. ευρώ και βρίσκεται στην 2η θέση των κεφαλαιοποιήσεων στο ελληνικό χρηματιστήριο.

Η ΔΕΗ διαπραγματεύεται στα 5,6 ευρώ, με πτώση -4,68% και αποτίμηση 2,14 δισ. ευρώ.

Ο ΑΔΜΗΕ διαπραγματεύεται στα 2,14 ευρώ, με πτώση -3,6%, και κεφαλαιοποίηση 496 εκατ. ευρώ.

Ο ΟΠΑΠ διαπραγματεύεται στα 13,92 ευρώ, με πτώση -1,56% και αποτίμηση 4,91 δισ. ευρώ.

Ο Titan Cement International διαπραγματεύεται στα 11,92 ευρώ, με πτώση -0,67% και κεφαλαιοποίηση 934 εκατ. ευρώ.

Η μετοχή των ΕΛΠΕ διαπραγματεύεται στα 6,76 ευρώ, με πτώση -3,98% και κεφαλαιοποίηση 2,07 δισ. ευρώ.

Η μετοχή της Motor Oil διαπραγματεύεται στα 17,70 ευρώ, με πτώση -2,48% και κεφαλαιοποίηση 1,96 δισ. ευρώ.

Ο Μυτιληναίος διαπραγματεύεται στα 16,05 ευρώ, με πτώση -5,37% και κεφαλαιοποίηση 2,29 δισεκ. ευρώ.

Η Jumbo διαπραγματεύεται στα 14,62 ευρώ, με πτώση -3,43% και κεφαλαιοποίηση 1,99 δισ. ευρώ.

Η μετοχή της ΕΥΔΑΠ διαπραγματεύεται στα 7,76 ευρώ, με πτώση -2,76% και κεφαλαιοποίηση 826 εκατ. ευρώ.

Η ΕΛΒΑΛΧΑΚΟΡ διαπραγματεύεται στα 1,51 ευρώ, με πτώση -1,82% και κεφαλαιοποίηση 567 εκατ. ευρώ.

Η MIG (που είναι εκτός FTSE 25) διαπραγματεύεται στα 0,0259 ευρώ, αμετάβλητη και κεφαλαιοποίηση 24 εκατ. ευρώ.

Ισχυρές πωλήσεις στα ελληνικά ομόλογα, το 10ετές στο 4,3% – Το spread με την Ιταλία στις 59 μ.β.

Ισχυρές πωλήσεις καταγράφονται σήμερα 10/6 στα ελληνικά ομόλογα αλλά και στα ευρωπαϊκά ομόλογα, στον απόηχο της συνεδρίασης της ΕΚΤ η οποία προχώρησε σε ταχεία σύσφιξη της νομισματικής πολιτικής αναλαμβάνοντας δράση προκειμένου να αντιμετωπίσει τα αλλεπάλληλα ρεκόρ του πληθωρισμού που καταγράφονται στην Ευρωζώνη.

Περίπου τρεις μήνες αφότου η Federal Reserve ανακοίνωσε την πρώτη αύξηση των επιτοκίων της, η ΕΚΤ ανακοίνωσε χθες 9 Ιουνίου το τέλος του προγράμματος αγοράς ομολόγων αρχίζοντας να μετρά αντίστροφα για μία επιτοκιακή αύξηση τον Ιούλιο.

Η ΕΚΤ δίσταζε μέχρι στιγμής να αποσύρει τα μέτρα στήριξης, προσπαθώντας να αποτιμήσει το αντίκτυπο των γεωπολιτικών αναταράξεων λόγω του ουκρανικού και της ενεργειακής κρίσης (πράσινη μετάβαση και απεξάρτηση από τα ρωσικά ορυκτά καύσιμα)

Το ελληνικό 10ετές ομόλογο βρίσκεται στο 4,3%, το 10ετές ιταλικό 3,71% ενώ το αμερικανικό 10ετές ομόλογο κινείται στο 3,03%..

Το spread η διαφορά απόδοσης μεταξύ ελληνικών 10 ετών και γερμανικών ομολόγων διαμορφώνεται στις 290 μονάδες βάσης από 275 μονάδες βάσης.

Το ελληνικό CDS στο 5ετές που αποτελεί και το benchmark, σήμερα διαμορφώνεται στις 163 μονάδες βάσης.

Ως μέτρο σύγκρισης αναφέρεται ότι το CDS της Αργεντινής βρίσκεται στις 1.030 μονάδες βάσης.

Θυμίζουμε ότι τα επίπεδα ρεκόρ μετά το PSI+ στην Ελλάδα σημειώθηκαν στις 8 Ιουλίου του 2015 στις 8700 μ.β.

Το CDS δουλεύει ως εξής….

Για κάθε 10 εκατ δολάρια έκθεση σε ελληνικό χρέος, ένας επενδυτής που θέλει να αντισταθμίσει τον κίνδυνο χώρας αγοράζει ένα παράγωγο το CDS και πληρώνει π.χ. για την Ελλάδα σήμερα απόδοση 1,63% ή 163 χιλ. δολάρια ασφάλιστρο ανά 10 εκατ δολ. επενδυτική θέση στο ελληνικό χρέος.

Το spread Ελλάδος – Ιταλίας βρίσκεται στις 59 μονάδες βάσης.

Έναντι της Πορτογαλίας το spread με την Ελλάδα διαμορφώνεται στις 164 μονάδες βάσης…

Επιδείνωση στα ομόλογα της Νοτίου Ευρώπης

Επιδείνωση καταγράφεται και σήμερα 10/6 στα ομόλογα της Ευρωζώνης, στον απόηχο των αποφάσεων της ΕΚΤ για σύσφιξη της νομισματικής πολιτικής προκειμένου να αντιμετωπιστεί ο υψηλός πληθωρισμός.

Το Ιταλικό 10ετές διαμορφώνεται σήμερα 10 Ιουνίου του 2022 στο 3,71%.

Το 10ετές γερμανικό ομόλογο βρίσκεται σήμερα 10/6/2022 στο 1,4%.

Οι αποδόσεις των ευρωπαϊκών ομολόγων διαμορφώνονται ως εξής….

Η Ιρλανδική 10ετία λήξης 2028 εμφανίζει απόδοση στο 2,05% με το ιστορικό χαμηλό -0,333% σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το 10ετές Πορτογαλικό ομόλογο λήξης Οκτωβρίου 2028 έχει απόδοση 2,66% με ιστορικό χαμηλό στο -0,062% που σημειώθηκε στις 15 Δεκεμβρίου 2020.

Το Ισπανικό 10ετές έχει απόδοση 2,63% με το ιστορικό χαμηλό στο -0,02% που σημειώθηκε στις 16 Δεκεμβρίου 2020.

Στην Ιταλία το 10ετές ομόλογο λήξης 1η Αυγούστου του 2029 έχει απόδοση 3,71% και με ιστορικό χαμηλό 0,4260% στις 12 Φεβρουαρίου του 2021.

Αξίζει να αναφερθεί ότι η Κύπρος έκδωσε 10ετές ομόλογο με επιτόκιο 2,23% και η τρέχουσα απόδοση του είναι 3,03%.

Το ιστορικό χαμηλό σημειώθηκε στις 15 Δεκεμβρίου 2020 στο 0,088%.