Σύμφωνα με τη Fed, τα δάνεια σε σκιώδεις δανειστές που χορηγήθηκαν από τις τράπεζες των ΗΠΑ έφθασαν το 1,15 τρισεκατομμύριο δολάρια στα τέλη Ιουνίου…

Δήλωση σχετικά με τους βασικούς τομείς ανησυχίας του Συμβουλίου Χρηματοπιστωτικής Σταθερότητας (FSB) εξέδωσε o επικεφαλής του παγκόσμιου επόπτη Klaas Knot.

Συγκεκριμένα, αυτή η δήλωση επικεντρώθηκε σε ευπάθειες στη μη τραπεζική χρηματοπιστωτική διαμεσολάβηση (NBFI), στους λεγόμενους «σκιώδεις δανειστές».

«Τα τρωτά σημεία στη μη τραπεζική χρηματοπιστωτική διαμεσολάβηση (NBFI), συμπεριλαμβανομένων των θυλάκων κρυφής ή υπερβολικής μόχλευσης, παραμένουν πιθανή πηγή συστημικού κινδύνου.

Σε συνδυασμό με τις πλούσιες αποτιμήσεις περιουσιακών στοιχείων σε ορισμένες αγορές, αυτές οι ευπάθειες αυξάνουν την πιθανότητα για απότομες διορθώσεις τιμών σε περίπτωση σοκ.

Τέτοια σοκ θα μπορούσαν να είναι πιο πιθανά εν μέσω αυξημένης γεωπολιτικής αβεβαιότητας, η οποία υπογραμμίζει τη σημασία της διεθνούς συνεργασίας.

Πρόσφατα περιστατικά πίεσης στην αγορά και πιέσεων ρευστότητας έχουν δείξει ότι τα NBFI μπορούν να δημιουργήσουν ή να ενισχύσουν τον συστημικό κίνδυνο.

Πολλές από τις ευπάθειες που συνέβαλαν σε αυτά τα περιστατικά εξακολουθούν να υπάρχουν σε μεγάλο βαθμό, αφήνοντας το παγκόσμιο χρηματοπιστωτικό σύστημα επιρρεπές σε κραδασμούς.

Η αντιμετώπιση των τρωτών σημείων που σχετίζονται με τη μόχλευση στο NBFI είναι άλλη μία σημαντική πτυχή του έργου μας για την προώθηση της χρηματοπιστωτικής σταθερότητας.

Οι μη τραπεζικές οντότητες έχουν λάβει πρόσθετη μόχλευση μέσω ανοιγμάτων εκτός ισολογισμού, τα οποία έχουν αυξηθεί σημαντικά την τελευταία δεκαετία».

Σκιώδεις δανειστές

Το Bankingnews έχει δημοσιεύσει αρκετά άρθρα σχετικά με τους σκιώδεις δανειστές και την έκθεση των αμερικανικών τραπεζών σε αυτές τις οντότητες, καθώς και θέματα σχετικά με την έκθεση εκτός ισολογισμού τόσο των τραπεζών όσο και των σκιωδών δανειστών.

Στην πραγματικότητα, τα εκτός ισολογισμού ανοίγματα είναι μείζον ζήτημα πριν από περισσότερα από δύο χρόνια.

Η ανάπτυξη των σκιωδών δανειστών είναι ολοένα και πιο έντονη την τελευταία δεκαετία.

Ωστόσο, οι ρυθμιστικές αρχές άρχισαν να συζητούν αυτό το θέμα μόλις πρόσφατα.

Εκτός από τη δήλωση της FSB, υπήρξε επίσης μια συνέντευξη της Elizabeth McCaul, μέλους του εποπτικού συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας, η οποία είπε ότι η «αξιοσημείωτη» ανάπτυξη των μη τραπεζικών ιδρυμάτων είναι η μεγαλύτερη απειλή για τη σταθερότητα του χρηματοπιστωτικού συστήματος της Ευρωζώνης.

Τέλος, ο Michael Hsu, Διευθύνων Σύμβουλος του Office of the Controller of the Currency, από τους μεγαλύτερους ρυθμιστικούς φορείς στις ΗΠΑ, είπε στους Financial Times, όταν ρωτήθηκε για τους δανειστές της σκιώδους τραπεζικής, ότι «νόμιζε πως οι ελαφρώς ελεγχόμενοι δανειστές ώθησαν τις τράπεζες να δώσουν δάνεια χαμηλότερης ποιότητας και υψηλότερου κινδύνου.

Και νομίζω ότι μέρος της επίλυσης είναι να δοθεί η δέουσα προσοχή σε αυτές τις μη τράπεζες».

Archegos Capital

Η υπόθεση Archegos Capital έδειξε ότι η χρεοκοπία ενός σκιώδους δανειστή θα μπορούσε να προκαλέσει μεγάλα ζητήματα στις μεγαλύτερες παγκόσμιες τράπεζες.

Υπενθυμίζουμε ότι οι τράπεζες σημείωσαν ζημιές σχεδόν 10 δισεκατομμυρίων δολαρίων από την αθέτηση πληρωμών του Archegos Capital, με την Credit Suisse να εγγράφει τις περισσότερες ζημίες, ύψους 5,5 δισεκατομμυρίων δολαρίων, σε πλασματικό άνοιγμα άνω των 20 δισεκατομμυρίων δολαρίων.

Εκείνη την εποχή, τα ενσώματα κεφάλαια της Credit Suisse ανέρχονταν σε 38 δισεκατομμύρια φράγκα.

Με άλλα λόγια, η έκθεσή της στο Archegos Capital ξεπερνούσε το ήμισυ των ιδίων κεφαλαίων της.

Η χρεοκοπία του Archegos Capital ήταν ένας από τους βασικούς λόγους για την κατάρρευση της Credit Suisse και την εξαγορά της από την UBS.

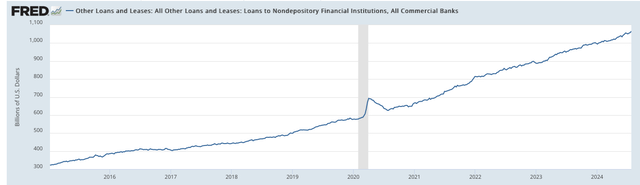

Σύμφωνα με τη Fed, τα δάνεια σε σκιώδεις δανειστές που χορηγήθηκαν από τις τράπεζες των ΗΠΑ έφθασαν το 1,15 τρισεκατομμύριο δολάρια στα τέλη Ιουνίου.

Η αύξηση των δανείων σε αυτές τις οντότητες ήταν ολοένα και πιο έντονη την τελευταία δεκαετία.

Όπως δείχνει το παρακάτω διάγραμμα, αυτά τα δάνεια εκτοξεύτηκαν πάνω από 200%, από περίπου 300 δισεκατομμύρια δολάρια τον Ιανουάριο του 2015 σε 1,1 τρισεκατομμύριο δολάρια τον Ιούνιο του 2024.

Αντιπροσωπεύουν δε σχεδόν το ήμισυ του συνόλου των ιδίων κεφαλαίων του κλάδου

Συγκριτικά, τα συνολικά δάνεια και οι μισθώσεις σε τραπεζικές πιστώσεις αυξήθηκαν κατά περίπου 60% την ίδια χρονική περίοδο, ή λιγότερο από 60%, εξαιρουμένων των δανείων σε σκιώδεις τραπεζίτες.

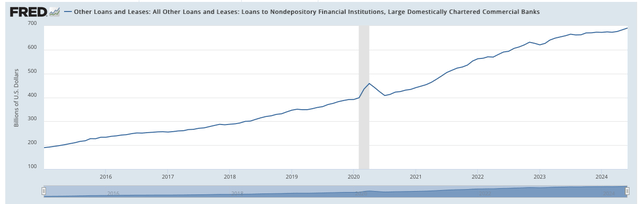

Πιθανώς το πιο ενδιαφέρον μέρος αυτής της ιστορίας είναι ότι τα δάνεια σε σκιώδεις τραπεζίτες που χορηγούνται από τις 25 μεγαλύτερες τράπεζες των ΗΠΑ έχουν αυξηθεί με ακόμη υψηλότερο ρυθμό, καθώς έχουν αυξηθεί κατά περισσότερο από 265% από τον Ιανουάριο του 2015.

Όπως δείχνει το παρακάτω διάγραμμα, σχεδόν το 70% αυτών των δανείων σε σκιώδεις τραπεζικούς μεσάζοντες χορηγήθηκαν από τις 25 μεγαλύτερες τράπεζες των ΗΠΑ

Συμπέρασμα

Είτε το πιστεύετε είτε όχι, υπάρχουν πιο σημαντικά ζητήματα σε μεγαλύτερους τραπεζικούς ισολογισμούς σε σχέση με μικρότερες τράπεζες.

Επομένως, κατά τη γνώμη μας, το τρέχον τραπεζικό περιβάλλον παρουσιάζει ακόμη μεγαλύτερους κινδύνους από ό,τι είδαμε κατά τη διάρκεια της Μεγάλης Χρηματοπιστωτικής Κρίσης του 2008.

Επιπλέον, εάν πιστεύετε ότι τα τραπεζικά ζητήματα έχουν αντιμετωπιστεί, νομίζω ότι η New York Community Bancorp (NYCB) μας υπενθυμίζει ότι πιθανότατα έχουμε δει μόνο την κορυφή του παγόβουνου.