Εφιάλτης το χρέος στο 107% του ΑΕΠ το 2023

Ο πληθωρισμός επιβραδύνει σε όλο τον κόσμο και οι πολιτικοί φαίνεται να χαμογελούν.. σε ένα ροζ σύννεφο αυτοεξαπάτησης για την πραγματική κατάσταση της οικονομίας.

Την ίδια ώρα ορισμένοι από τους μεγαλύτερους διαχειριστές χρήματος επισημαίνουν ότι είναι πρόωρη η άρση των προστατευτικών μέτρων από την αύξηση του δείκτη τιμών καταναλωτή, ενώ τα νέα από το μέτωπο τους χρέους όπου οι σκληρές πολιτικές διαπραγματεύσεις αναμένεται να διαρκέσουν έως τον Ιουνιο κάθε άλλο από ευχάριστα είναι με τους αναλυτές να κάνουν λόγο για το δυσθεώρητο ύψος του 98% του ΑΕΠ και το κίνδυνο.. πιστωτικού επεισοδίου εντός του 2023.

Εφησυχασμός και κίνδυνοι

Οι BlackRock., AllianceBernstein Holding και Pacific Investment Management προειδοποιούν ότι η αγορά μπορεί να είναι υπεραισιόδοξη όσον αφορά την εξέλιξη των πληθωριστικών πιέσεων

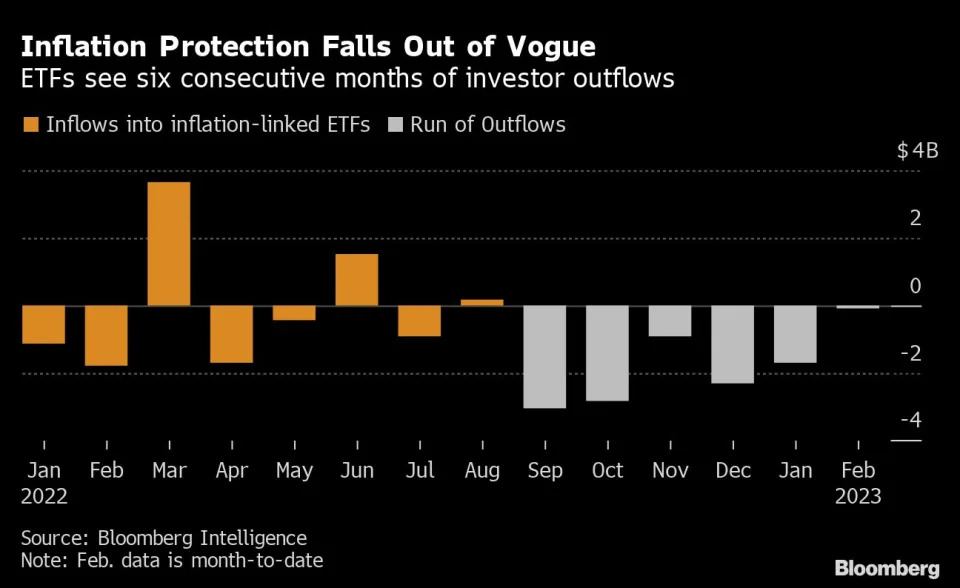

Οι επενδυτές άντλησαν μαζικά ρευστότητα από διαπραγματεύσιμα αμοιβαία κεφάλαια που παρακολουθούν το δημόσιο χρέος το οποίο συνδέεται με τον πληθωρισμό για έκτο συνεχόμενο μήνα τον Ιανουάριο, το μεγαλύτερο σερί σε τουλάχιστον έξι χρόνια και μια συνδυασμένη καθαρή εκροή 10,8 δισεκατομμυρίων δολαρίων, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg και περιλαμβάνει σε δημοσίευμά του το Σάββατο 11 Φεβρουαρίου 2023.

Δεν προβλέπουν ότι ο πληθωρισμός δεν θα επιβραδυνθεί (κάποτε..) – τακαλά νέα είναι ότι τα σημεία συμφόρησης στην προσφορά που σχετίζονταν με τη εφοδιαστική αλυσίδα έχουν χαλαρώσει και οι τιμές των εμπορευμάτων έχουν πτωτική τάση – εάν αφαιρέσουμε από αυτές τις προβλέψεις βέβαια τον τεράστιο παράγοντα του πολιτικού κινδύνου εν μέσω γεωπολιτικών συγκρούσεων.

Η ανησυχία τους είναι ο ρυθμός και το μέγεθος της επιβράδυνσης των αυξήσεων στις τιμές – καθώς σε αντίθετη περίπτωση θα πέσει βαρύς ο.. πέλεκυς των αγορών.

«Η τάση είναι ότι φαίνεται να βλέπουν τον πληθωρισμό να μειώνεται και πιστεύουν ότι δεν χρειάζονται πλέον προστασία από τον πληθωρισμό, ακόμη κι αν το ποσοστό είναι ακόμα υψηλό», δήλωσε ο John Taylor, διευθυντής του Global Multi-Sector στην AllianceBernstein.

«Υποτιμούν τις διαρθρωτικές αλλαγές που θα μπορούσαν να οδηγήσουν σε καθεστώς υψηλότερου πληθωρισμού, όπως η απο-παγκοσμιοποίηση (deglobalization) και οι ελλείψεις εργατικού δυναμικού».

Οι μεσοπρόθεσμες προσδοκίες για τον πληθωρισμό στις ΗΠΑ — όπως φαίνεται από το χάσμα των αποδόσεων μεταξύ των κανονικών πενταετών ομολόγων και εκείνων που προστατεύονται από τον πληθωρισμό — έχουν συρρικνωθεί στο 2,5% από το περσινό ανώτατο όριο του 3,76%.

Ενας παρόμοιος δείκτης για τις παγκόσμιες αγορές δείχνει ότι οι προσδοκίες είναι τώρα κάτω από το 2%, από 3,12% τον Απρίλιο – το υψηλότερο σε τουλάχιστον 10 χρόνια.

Η BlackRock εμμένει στη σύστασή της οι επενδυτές να παραμείνουν overweight στα ομόλογα που συνδέονται με τον πληθωρισμό.

Η AllianceBernstein αύξησε πρόσφατα την έκθεσή της στους τίτλους που προστατεύονται από τον πληθωρισμό του Υπουργείου Οικονομικών των ΗΠΑ.

Η Pimco αγόρασε επίσης ομόλογα που συνδέονται με δείκτη για να αντισταθμίσει τον κίνδυνο υψηλότερης της αναμενόμενης αύξηση των τιμών.

Οι επενδυτές έλαβαν ένα σκληρό μάθημα για τους κινδύνους υποτίμησης του πληθωρισμού το 2022.

Το αίμα στις… αγορές

Οι παγκόσμιες μετοχές διέγραψαν αξία 18 τρισεκατομμυρίων δολαρίων, ενώ τα κρατικά ομόλογα των ΗΠΑ σημείωσαν τη χειρότερη χρονιά τους στην ιστορία καθώς οι κεντρικοί τραπεζίτες προσπαθούσαν να αυξήσουν τα επιτόκια και να προλάβουν τις ραγδαίες τιμές μετά από χρόνια χαλάρωσης πολιτική.

Ο Wei Li, ο επικεφαλής επενδυτικής στρατηγικής στον ερευνητικό βραχίονα της BlackRock, εκπλήσσεται από το βαθμό στον οποίο οι επενδυτές στοιχηματίζουν στην επιτάχυνση της ανάπτυξης, στην επιβράδυνση του πληθωρισμού και στη στροφή των πολιτικών σε μειώσεις επιτοκίων αργότερα φέτος.

Κάθε βασικό σενάριο καταλήγει σε ήπια ύφεση και επίμονη αύξηση των τιμών πάνω από τον στόχο.

Η αγορά, εν τω μεταξύ, υποθέτει το είδος του μακροοικονομικού τοπίου που θα επιβαρύνει τα περιουσιακά στοιχεία υψηλού κινδύνου, είπε.

«Ο επίμονος πληθωρισμός δεν είναι φαινόμενο που ενδημεί μόνο στις ΗΠΑ – συμβαίνει σε όλη την αγορά των ανεπτυγμένων κρατών», επισήμανε ο Li σε συνέντευξή του.

Διαρθρωτικές μετατοπίσεις στην οικονομική σφαίρα

Σίγουρα, ορισμένες από τις κινήσεις της αγοράς που δείχνουν επιβράδυνση του πληθωρισμού έχουν ξεθωριάσει.

Αλλά το αναμενόμενο ποσοστό εξακολουθεί να είναι πολύ χαμηλότερο από τις προβλέψεις της BlackRock.

Ο μεγαλύτερος διαχειριστής περιουσιακών στοιχείων του κόσμου βλέπει τον ρυθμό να κυμαίνεται κατά μέσο όρο γύρω στο 3,5% τα επόμενα πέντε χρόνια και να πέφτει κάτω από 3% πέρα από αυτό, καθώς ο γηράσκων πληθυσμός συρρικνώνει το εργατικό δυναμικό, ο γεωπολιτικός κατακερματισμός φρενάρει την αύξηση του οικονομικού προϊόντος και τα κράτη μετακινούνται σε ένα βιομηχανικό μοντέλο χαμηλών εκπομπών άνθρακα.

«Η άποψή μας για τις διαρθρωτικές αλλαγές σημαίνει ότι ο πληθωρισμός θα είναι υψηλότερος από αυτό που είχαμε συνηθίσει πριν από την πανδημία», είπε ο Li.

«Η αντιστροφή του ρυθμού αύξησης των των τιμών των αγαθών σημαίνει ότι η μείωση του πληθωρισμού από το μέγιστο του 9,1% του Ιουνίου 2022 σε περίπου 4% θα είναι το εύκολο κομμάτι.

Η υποχώρησή του κάτω από το 3% πιθανότατα θα είναι πολύ πιο δύσκολη».

Μια πιο προσεκτική ματιά στα στοιχεία για τον πληθωρισμό παγκοσμίως δίνει έδαφος για προσοχή.

Ο βασικός πληθωρισμός στην Ευρώπη παρέμεινε στο ρεκόρ 5,2% τον Ιανουάριο και το ποσοστό ανεργίας βρίσκεται στο ιστορικό χαμηλό του 6,6% — στοιχεία που κάνουν τους υπεύθυνους χάραξης πολιτικής της ΕΚΤ να τονίζουν την ανάγκη να αποφευχθεί μια σπείρα αύξησης μισθών-τιμών.

Στις ΗΠΑ, εν τω μεταξύ, τα στοιχήματα αυξάνονται για μια πιο επιθετική Fed, αφού μια εκπληκτικά ισχυρή έκθεση για τις θέσεις εργασίας έδειξε ότι η ανεργία μειώνεται στο 3,4%, το χαμηλότερο ποσοστό από το 1969.

«Κολλώδεις» κατηγορίες

Ο Alfred Murata της Pimco συνιστά να έχετε κατά νου ότι ορισμένα βασικά στοιχεία που ωθούν ανοδικά τις τιμές θα παραμείνουν επίμονα

«Ορισμένες βασικές κατηγορίες αγαθών θα παραμείνουν «κολλώδεις», συμπεριλαμβανομένου του πληθωρισμού μισθών, στέγασης και ενοικίων», έγραψε ο Murata σε ένα σημείωμα.

«Θα χρειαστεί περισσότερος χρόνος για να πλησιάσει ο πληθωρισμός τον στόχο του 2% της Fed.

Ωστόσο, η αγορά στοιχηματίζει σε μια πολύ πιο ταχεία πτώση του πληθωρισμού – σε ελαφρώς πάνω από 2% το καλοκαίρι…

H Yellen προειδοποιεί για το χρέος μέσω Ζάμπιας…

Καθώς το Κογκρέσο βρίσκεται αντιμέτωπο με προθεσμία στις αρχές Ιουνίου για να αυξήσει το όριο του χρέους, η υπουργός Οικονομικών Janet Yellen προειδοποίησε ότι τα υψηλά επίπεδα χρέους δεν είναι βιώσιμα, αλλά δεν αναφερόταν στις ΗΠΑ…

Μιλώντας την Πέμπτη 9 Φεβρουαρίου σε συνέδριο που διοργανώθηκε από το Κέντρο Στρατηγικών και Διεθνών Μελετών, η Yellen αναγνώρισε ότι «όταν το ύψος του χρέους μιας χώρας φτάνει σε ένα ορισμένο επίπεδο, αυτό καθίσταται πραγματικά μη βιωσιμο».

Τα σχόλιά της όμως έγιναν στο πλαίσιο συζήτησης για τις αφρικανικές χώρες που αναδιαρθρώνουν το χρέος τους.

Η Yellen ανέφερε ότι συναντήθηκε πρόσφατα με αξιωματούχους από τη Ζάμπια, στην πρώτη αφρικανική χρεοκοπία το 2020 και είχε αναλογία χρέους προς ΑΕΠ στο 133% στα τέλη του 2021, σύμφωνα με το Διεθνές Νομισματικό Ταμείο (ΔΝΤ).

«Το χρέος είναι ένα τεράστιο ζήτημα, οι υπερβάσεις χρέους, τεράστιο ζήτημα για πολλές αφρικανικές χώρες, και ειδικά τη Ζάμπια, που επισκεφτήκαμε», είπε.

Αλλά δεν… ανέφερε πόσο τεράστιες ομοσπονδιακές δαπάνες πιέζουν τις ΗΠΑ προς παρόμοια ασταθή επίπεδα χρέους.

Οι προβολές του χρέους – Στο 185% το 2052.

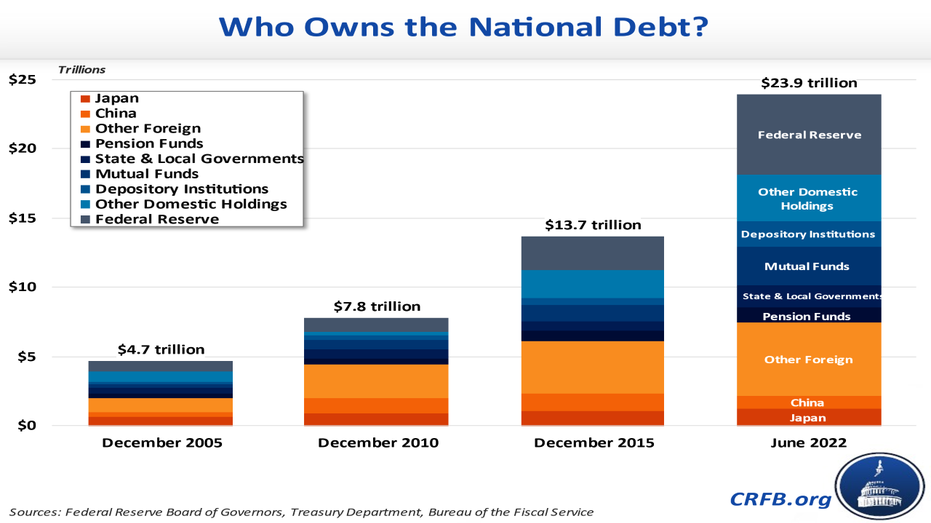

Οι πιο πρόσφατες μακροπρόθεσμες προοπτικές του Γραφείου Προϋπολογισμού του Κογκρέσου προέβλεπαν στις ΗΠΑ το δημόσιο χρέος θα ισούται με το 98% του ΑΕΠ στο τέλος του 2022.

Εάν δεν αλλάξει τίποτα από τα βασικά οικονομικά δεδομένα, το χρέος προβλέπεται να αυξηθεί στο ιστορικό υψηλό του 107% του ΑΕΠ το 2031 και θα φτάσει στο 185% του ΑΕΠ το 2052.

Ο κυβερνητικός δανεισμός για την κάλυψη των υποχρεώσεων δαπανών του Κογκρέσου έχει ήδη φτάσει το νόμιμο ανώτατο όριο χρέους των 31,38 τρισεκατομμυρίων δολαρίων.

Το Υπουργείο Οικονομικών έχει καταφύγει σε «έκτακτα μέτρα» για να αποφύγει κρατική χρεοκοπία και έδωσε στο Κογκρέσο προθεσμία «αρχές Ιουνίου» για να διαπραγματευτεί με τον πρόεδρο Biden για την αύξηση του ορίου χρέους.

Πιστωτικό γεγονός

Εάν οι ΗΠΑ αποτύχουν να αυξήσουν το ανώτατο όριο του χρέους, η κυβέρνηση μπορεί να αναγκαστεί να αθετήσει προσωρινά ορισμένες από τις υποχρεώσεις δαπανών της, κάτι που η Yellen έχει προειδοποιήσει προηγουμένως ότι θα έχει σοβαρές αρνητικές οικονομικές συνέπειες.

Τα επιτόκια πιθανότατα θα εκτοξευθούν και η ζήτηση για ομόλογα θα μειωθεί.

Ακόμη και η απειλή αθέτησης υποχρεώσεων (πιστωτικό γεγονός) μπορεί να προκαλέσει αύξηση του κόστους δανεισμού, σύμφωνα με την Επιτροπή για τον Ομοσπονδιακό Προϋπολογισμό.

Η υποβάθμιση του 2011 από τη Standard and Poor’s

Ενώ οι ΗΠΑ δεν είχε ποτέ πρόβλημα με την εξυπηρέτηση του χρέους τους στο παρελθόν, το 2011, οι Ρεπουμπλικάνοι της Βουλής των Αντιπροσώπων αρνήθηκαν να περάσουν την αύξηση του ανώτατου ορίου χρέους, με αποτέλεσμα ο οίκος αξιολόγησης Standard and Poor’s να υποβαθμίσει τις ΗΠΑ στην αξιολόγηση χρέους μία βαθμίδα.

Οι δικομματικές δαπάνες τις τελευταίες δύο δεκαετίες οδήγησαν το δημόσιο χρέος να αυξηθεί από περίπου 10 τρισεκατομμύρια δολάρια όταν ο πρόεδρος George Bush ανέλαβε την εξουσία, σε περίπου 14 τρισεκατομμύρια δολάρια όταν ακολούθησε ο Πρόεδρος Barack Obama, σε 24 τρισεκατομμύρια δολάρια όταν ο πρόεδρος Donald Trump ξεκίνησε τη θητεία του και πολλά άλλα από 30 τρισεκατομμύρια δολάρια στην αρχή της διακυβέρνησης του προέδρου Joe Biden

Το εθνικό χρέος είναι σήμερα πάνω από 31,5 τρισεκατομμύρια δολάρια