Σαφώς, ορισμένες χώρες, όπως η Ελλάδα, η Ιταλία και η Γαλλία, θα πρέπει να κάνουν μεγάλες προσαρμογές τα επόμενα δύο χρόνια, εάν θέλουν να μειώσουν τον κίνδυνο χρεοκοπίας, αναφέρει η Nomura.

Ορατός είναι ο κίνδυνος χρεοκοπίας της ελληνικής οικονομίας, παρά το ευνοϊκό προφίλ χρέους το οποίο εμφανίζει, λόγω υψηλού πρωτογενούς ελλείμματος, χαμηλού ρυθμού αύξησης του ονομαστικού ΑΕΠ και δυσθεώρητου αποθέματος χρέους, αναφέρει ο επενδυτικός οίκος Nomura, ο οποίος επισημαίνει πως την επόμενη διετία πρέπει να γίνουν επώδυνες προσαρμογές.

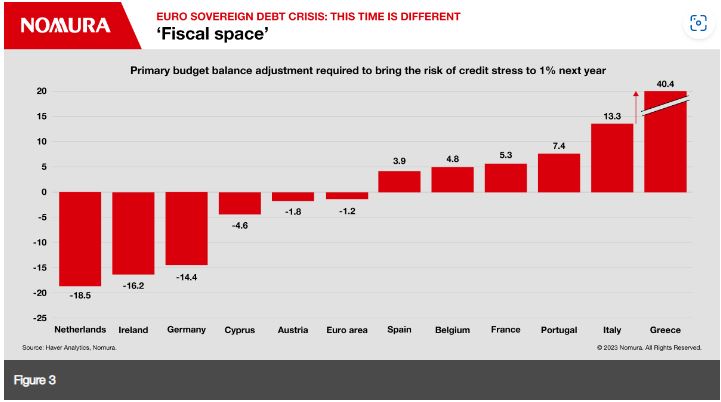

Σύμφωνα δε με το μοντέλο της ιαπωνικής εταιρείας, δεν υπάρχει δημοσιονομικός χώρος, με τη χώρα μας να παρουσιάζει το υψηλότερο σκορ μεταξύ των κρατών μελών της Ευρωζώνης σε ό,τι αφορά το credit stress… (για παράδειγμα, +40,4% έναντι -15% της Ολλανδίας).

Πιο συγκεκριμένα, σύμφωνα με την επενδυτική εταιρεία, το χρέος γίνεται μη βιώσιμο όταν οι επενδυτές δεν πιστεύουν πλέον ότι μια κυβέρνηση μπορεί να το εξυπηρετήσει.

Φυσικά, λέει η Nomura, δεν είναι μόνο το επίπεδο χρέους που έχει σημασία, αλλά και το πρόγραμμα που θα εφαρμόσει η εκάστοτε κυβέρνηση για την αποπληρωμή του.

Η αποτελεσματικότητα ενός τέτοιου σχεδίου εξαρτάται από την τροχιά ανάπτυξης της οικονομίας, τον πληθωρισμό, τα επιτόκια και τη δημοσιονομική πολιτική.

Εάν αυτές οι μεταβλητές καταστούν μακροπρόθεσμα ασυμβίβαστες με το σταθερό χρέος, οι επενδυτές θα αρχίσουν να αμφιβάλλουν για την ικανότητα της «δανειολήπτριας» χώρας να το αποπληρώσει και ως αποτέλεσμα ο κίνδυνος χρεοκοπίας μπορεί να κλιμακωθεί.

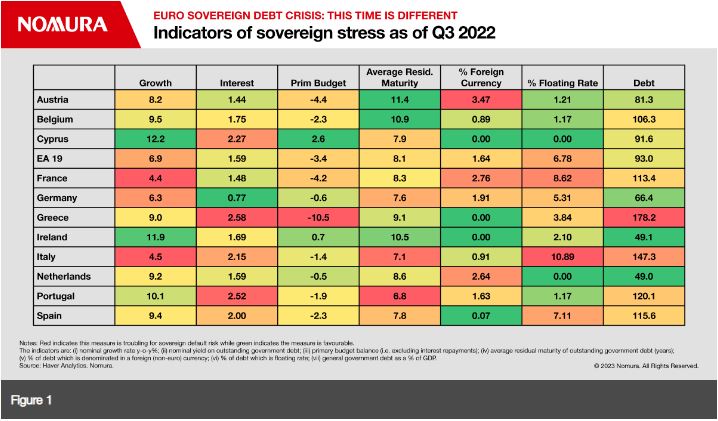

Στην αρχή της ευρωπαϊκής κρίσης χρέους, την περίοδο 2009 – 2015, οι χώρες της ζώνης του ευρώ αντιμετώπιζαν, σαφώς, μια δύσκολη κατάσταση.

Οι ονομαστικοί ρυθμοί ανάπτυξης ήταν ως επί το πλείστον αρνητικοί -εκτός από την Αυστρία και το Βέλγιο-, τα επιτόκια του χρέους ήταν σχετικά υψηλά και οι περισσότερες οικονομίες παρουσίαζαν διαρθρωτικά δημοσιονομικά ελλείμματα.

Από αυτό το γκρουπ, βέβαια, δεν… απουσίαζε η Ελλάδα.

Γιατί αυτή η φορά είναι διαφορετική;

Σύμφωνα με τον ιαπωνικό οίκο, αυτή η φορά είναι διαφορετική.

Προς το παρόν, ο κίνδυνος χρεοκοπίας στα κράτη της ευρωζώνης, ακόμη και στα πιο υπερχρεωμένα όπως η Ελλάδα, φαίνεται να είναι χαμηλός, χάρη στον πληθωρισμό, που διατηρεί τους ονομαστικούς ρυθμούς ανάπτυξης σε υψηλά επίπεδα.

Αν και η ΕΚΤ αυξάνει τα επιτόκια, το κόστος εξυπηρέτησης παραμένει χαμηλό και θα χρειαστεί πολύς χρόνος για να «μεταφραστούν» τα υψηλότερα επιτόκια της κεντρικής τράπεζας σε υψηλότερο κόστος δανεισμού.

Η μέση ονομαστική απόδοση του ανεξόφλητου χρέους για τη ζώνη του ευρώ ήταν μόνο 1,6% το τρίτο τρίμηνο του 2022 σε σύγκριση με 3,6% το τέταρτο τρίμηνο του 2009.

Ωστόσο, καθώς οι συνθήκες αλλάζουν, ο κίνδυνος θα μπορούσε να ενταθεί.

Δέκα στις δώδεκα οικονομίες της ζώνης του ευρώ παρουσιάζουν πρωτογενή δημοσιονομικά ελλείμματα ενώ το δημοσιονομικό ισοζύγιο δημιουργεί τρωτά σημεία.

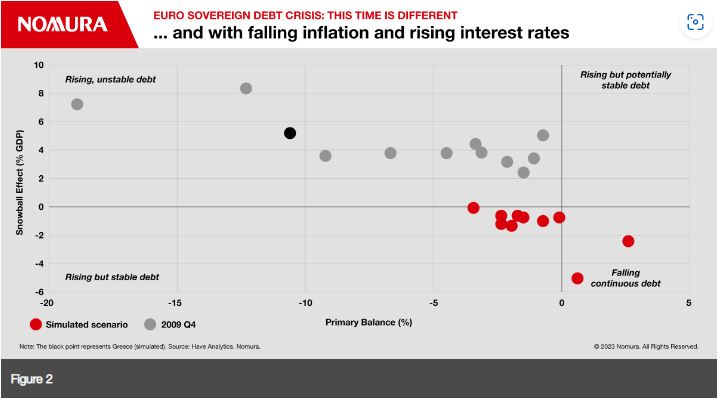

Σημειώνεται πως ο ιαπωνικός οίκος αναμένει πως η ονομαστική ανάπτυξη για τη ζώνη του ευρώ θα επιστρέψει στο 3,3% (το επίπεδο τάσης) το 2024 από 13,1% το 2022, σε μεγάλο βαθμό λόγω της πτώσης του ονομαστικού ποσοστού πληθωρισμού.

«Είναι επίσης λογικό να υποθέσουμε ότι, καθώς η ΕΚΤ συνεχίζει να αυξάνει τα επιτόκια, αυτό θα αυξήσει τα επιτόκια επί του δημόσιου χρέους – μεγάλο μέρος αυτού έχει ήδη τιμολογηθεί στις αποδόσεις των κρατικών ομολόγων.

Προσομοιώνουμε αυτό το αποτέλεσμα παρακάτω (Εικόνα 2) για να δείξουμε ότι ο κίνδυνος χρεοκοπίας θα μπορούσε να αυξηθεί σε αυτό το σενάριο, αλλά παραμένει πολύ μακριά σε σχέση με τα επίπεδα πριν από την τελευταία κρίση δημόσιου χρέους.

Πολλές χώρες βρίσκονται απλώς στην “επικίνδυνη ζώνη” (πάνω αριστερό τεταρτημόριο).

Μια αξιοσημείωτη παρατήρηση που πρέπει να γίνει είναι για την Ελλάδα, όπου ο κίνδυνος χρεοκοπίας μπορεί να γίνει οξύς.

Αυτό συμβαίνει γιατί η Ελλάδα έχει υψηλό πρωτογενές έλλειμμα, χαμηλό ρυθμό αύξησης του ονομαστικού ΑΕΠ και δυσθεώρητο απόθεμα χρέους».

Αξιολόγηση του δημοσιονομικού χώρου

Στη συνέχεια, η Nomura αναφέρει πως έχει δημιουργήσει ένα μοντέλο για την αξιολόγηση της δυνατότητας μιας κυβέρνηση να προσαρμόσει τη δημοσιονομική της πολιτική, ώστε να παραμείνει το χρέος της σε βιώσιμη πορεία.

Το Σχήμα 3 δείχνει την προσαρμογή που θα απαιτούνταν στο πρωτογενές δημοσιονομικό ισοζύγιο μιας χώρας για να διατηρηθεί το credit stress κάτω από το 1%.

Σαφώς, ορισμένες χώρες, όπως η Ελλάδα (credit stress 40,4%), η Ιταλία και η Γαλλία, θα πρέπει να κάνουν μεγάλες προσαρμογές τα επόμενα δύο χρόνια, εάν θέλουν να μειώσουν τον κίνδυνο χρεοκοπίας.

Από την άλλη, το μοντέλο υποδηλώνει ότι η Ιρλανδία, η Ολλανδία, η Γερμανία και η Κύπρος μπορεί πράγματι να αυξήσουν τις δαπάνες τους, διατηρώντας τον κίνδυνο κάτω από το 1%.

Ταμείο Ανάκαμψης

Κατά τη διάρκεια της πανδημίας, οι ηγέτες της ΕΕ συμφώνησαν σε ένα μεγάλο δημοσιονομικό πακέτο (Ταμείο Ανάκαμψης – NGEU) λίγο πάνω από 800 δισ. ευρώ.

Για τις χώρες της περιφέρειας που είναι φορτωμένες με χρέος, το NGEU παρέχει μια αναγκαία ανακούφιση.

Η ικανότητα δανεισμού με χαμηλότερα επιτόκια από ό,τι θα μπορούσαν οι ίδιοι και η θετική επίδραση που αναμένεται στην αύξηση του ονομαστικού ΑΕΠ μπορεί να βελτιώσει τη βιωσιμότητα του χρέους τους.

Η κατοχή ομολόγων της ΕΕ, επιπλέον, μειώνει τον κίνδυνο απώλειας της εμπιστοσύνης επειδή λειτουργούν ως κοινό ασφαλές περιουσιακό στοιχείο, η αξία του οποίου είναι πιο ανθεκτική σε ένα ιδιότυπο σοκ.

Ωστόσο, από την άλλη πλευρά, το χαμηλότερο κόστος δανεισμού μπορεί να ενθαρρύνει ορισμένες χώρες να αναλάβουν περισσότερο χρέος, διότι μπορεί να επενδύσουν σε περισσότερα, δυνητικά λιγότερο αποτελεσματικά, έργα.

Συμπέρασμα

Σύμφωνα με τη Nomura, προς το παρόν, οι περισσότερες χώρες διαγράφουν θετική πορεία σε ό,τι αφορά τη βιωσιμότητα του χρέους τους, παρά τα μεγάλα δημοσιονομικά ελλείμματα, χάρη στον υψηλό πληθωρισμό και τα χαμηλά επιτόκια.

Ωστόσο, αυτή η κατάσταση πιθανότατα θα επιδεινωθεί, καθώς ο πληθωρισμός μειώνεται, η πραγματική ανάπτυξη επιδεινώνεται και τα υψηλότερα επιτόκια της ΕΚΤ εκτινάσσουν το κόστος της κρατικής χρηματοδότησης.

Παρ’ όλα αυτά, η προβλεπόμενη πορεία για το εθνικό χρέος και οι παράγοντες που καθορίζουν αυτήν την πορεία φαίνονται πολύ πιο θετικοί τώρα από ό,τι πριν από 14 χρόνια.

Ίδωμεν…