Εκτός από την ανάπτυξη εναλλακτικού συστήματος πληρωμών για τις εμπορικές συναλλαγές σε τοπικά νομίσματα, οι οίκοι αξιολόγησης της πιστοληπτικής ικανότητας του Παγκόσμιου Νότου θα μπορούσαν να αποδειχθούν κρίσιμοι για τις πρόσφατες προσπάθειες του μπλοκ να αυξήσει την οικονομική αυτονομία μεταξύ των οικονομιών των αναδυόμενων αγορών και να τελειώσει την εκδοχή της παγκοσμιοποίησης στην οποία ηγούνται οι ΗΠΑ.

Η διοικητής της ρωσικής κεντρικής τράπεζας Elvira Nabiullina δήλωσε ότι η ανάπτυξη των οίκων αξιολόγησης θα αποτελέσει μια βασική πρωτοβουλία κατά τη διάρκεια της προεδρίας της Ρωσίας στη σύνοδο των BRICS το 2024.

Υπογράμμισε ότι οι νέοι οίκοι αξιολόγησης πρέπει να είναι «υπερεθνικοί» και να καλύπτουν όλες τις χώρες.

Η Nabiullina εξήγησε ότι αυτοί οι οίκοι αξιολόγησης θα διασφαλίσουν την αμοιβαία αναγνώριση των αξιολογήσεων στα κράτη της ομάδας των Brics και θα είναι «γρηγορότεροι και πιο πρακτικοί» από τις τρέχουσες εναλλακτικές λύσεις.

Αυτή η επιθυμία των χωρών BRICS να ενισχύσουν την

οικονομική τους αυτονομία από την ηγενομία του χρηματιπιστωτικού συστήματος που τελεί υπό τον έλεγχο των ΗΠΑ δεν πρέπει να αποτελεί έκπληξη.

Το πρόσφατα διευρυμένο μπλοκ είναι ήδη ένα ένας οικονομικός γίγαντας, ελέγχει περίπου το ήμισυ της παγκόσμιας παραγωγής ρυζιού, σιταριού και λαδιού και ένα ΑΕΠ σε μονάδες αγοραστική δύναμης μεγαλύτερο από την Ομάδα των Επτά (G7).

Ωστόσο, παρά την κυριαρχία στα εμπορεύματα, το εμπόριο και τη μεταποίηση, οι γενικά πιο χρεωμένες και βραδύτερα αναπτυσσόμενες οικονομίες της Δύσης εξακολουθούν να έχουν πρόσβαση σε φθηνότερο επενδυτικό κεφάλαιο.

Οι αποτυχίες των δυτικών οίκων αξιολόγησης

Οι BRICS εξελίχθηκαν σε μια ολοκληρωμένη πολιτική οντότητα μετά την οικονομική κρίση του 2008, η οποία προκλήθηκε εν μέρει από την αποτυχία των αμερικανικών οίκων αξιολόγησης να αντιμετωπίσουν συστημικούς κινδύνους στην αγορά ενυπόθηκων δανείων των ΗΠΑ.

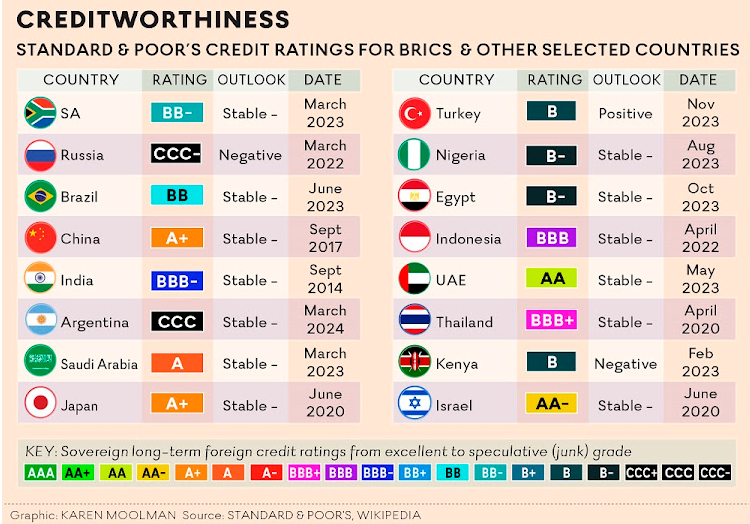

Τα κερδοσκοπικά χρεόγραφα που βασίζονται σε ενυπόθηκα δάνεια sub-prime που προκάλεσαν την παγκόσμια ύφεση έλαβαν βαθμολογίες AAA, υψηλότερη βαθμολογία από οποιαδήποτε χώρα των BRICS σήμερα.

Αν και η παγκόσμια οικονομία τελικά ανέκαμψε, οι αναπτυσσόμενες χώρες συνεχίζουν να αναρωτιούνται γιατί έχουν συχνά χαμηλότερες αξιολογήσεις πιστοληπτικής ικανότητας από τις προηγμένες οικονομίες με υψηλότερους δείκτες χρέους προς ΑΕΠ.

Αν και αυτό θα μπορούσε να οφείλεται στους κινδύνους όσον αφορά την αγορά συναλλάγματος ή το πολιτικό ρίσκο, οι αναδυόμενες αγορές υποστηρίζουν ότι οι αξιολογήσεις πιστοληπτικής ικανότητας μπορούν να γίνουν αυτοεκπληρούμενες προφητείες όπου τα κράτη με χαμηλότερες αξιολογήσεις πιστοληπτικής ικανότητας είναι πιο πιθανό να κριθούν αφερρέγυα λόγω υψηλότερου κόστους δανεισμού παρά των αδύναμων οικονομικών μεγεθών.

Η Αφρική είναι ένα καλό παράδειγμα αυτού. \

Σύμφωνα με τη Moody’s Ratings, οι αφρικανικές χώρες έχουν το χαμηλότερο ποσοστό αθέτησης υποχρεώσεων στον κόσμο όσον αφορά έργα υποδομής στο 5,5%.

Αυτό είναι χαμηλότερο από τη Λατινική Αμερική (12,9%), την Ασία (8,8%) και τη Δυτική Ευρώπη (5,9%).

Και όμως το κόστος δανεισμού για τις αφρικανικές χώρες παραμένει μεταξύ των υψηλότερων στον κόσμο, με ελάχιστες χώρες, όπως ο Μαυρίκιος και η Μποτσουάνα, να έχουν αξιολογήσεις στη επενδυτική βαθμίδα

Φυσικά, ο συναλλαγματικός κίνδυνος είναι ένας σημαντικός παράγοντας αυτής της ανωμαλίας, γι’ αυτόν ακριβώς τον λόγο τόσες πολλές χώρες επιθυμούν να ενταχθούν στην ομάδα των BRICS και να προωθήσουν τη χρήση των εγχώριων νομισμάτων τους στις εμπορικεέ συναλλαγές.

Ένα άλλο παράδειγμα αυτού του φαινομένου είναι η διαφορά στο κόστος δανεισμού μεταξύ Βραζιλίας και Φινλανδίας.

Οι δύο χώρες έχουν τον ίδιο λόγο χρέους προς ΑΕΠ (74%) και παρόμοια ποσοστά πληθωρισμού (3,6% για το τέλος του 2023 στη Φινλανδία και 4,6% για τη Βραζιλία).

Η Βραζιλία, η μεγαλύτερη οικονομία της Νότιας Αμερικής, αναπτύχθηκε 3% το 2023 παρά το γεγονός ότι είχε υψηλότερα πραγματικά επιτόκια, ενώ η πολύ μικρότερη φινλανδική οικονομία συρρικνώθηκε κατά 0,5% παρά το γεγονός ότι η Ευρωπαϊκή Κεντρική Τράπεζα διατηρεί τα επιτόκια σε υψηλό επίπεδο.

Τόσο το ευρώ όσο και το ρεάλ Βραζιλίας επιστρέφουν στα επίπεδα έναντι του δολαρίου πριν από τέσσερα χρόνια, ενώ το ρεάλ έχει ενισχυθεί έναντι του ευρώ τα τελευταία τρία χρόνια.

Αυτοί υποτίθεται ότι είναι οι πιο σημαντικοί παράγοντες για τον καθορισμό της πιστοληπτικής ικανότητας μιας χώρας.

Το ασφάλιστρο κινδύνου έναντι του πληθωρισμού είναι κρίσιμο, ενώ ο συναλλαγματικός κίνδυνος μπορεί να επηρεάσει τις αποδόσεις σε ξένο νόμισμα.

Οι παράγοντες οικονομικής ανάπτυξης θα υποδείξουν, επίσης, εάν μια χώρα μπορεί να αναπτυχθεί αρκετά γρήγορα ώστε να έχει τη δυνατότητα να εξυπηρετήσει τα χρέη της.

Η Βραζιλία έχει καλύτερες επιδόσεις συγκριτικά με τη Φινλανδία σε όλες αυτές τις μετρήσεις, και ωστόσο η κυβέρνηση της Βραζιλίας πρέπει να πληρώσει 9,9% σε τόκους για τα διετή ομολογά της ενώ τα διετή ομόλογα της Φινλανδίας έχουν απόδοση μόλις 2,9%.

Τα ίδια ισχύουν για την πιστοληπτική αξιολόγηση BB της Βραζιλίας και την αξιολόγηση AAA της Φινλανδίας.

Ποσοτική χαλάρωση

Μια πιθανή εξήγηση για αυτές τις ανισότητες είναι ότι οι χώρες που διαθέτουν νομίσματα νομίσματα τα οποία χρησιμοποιούνται ως συναλλαγματικά αποθέματα μπορούν να νομισματοποιήσουν τα χρέη τους μέσω ποσοτικής χαλάρωσης (quantitative easing – QE), πράγμα που σημαίνει ότι ο κίνδυνος αθέτησης του χρέους είναι χαμηλότερος επειδή οι κεντρικές τους τράπεζες μπορούν να «τυπώσουν» χρήματα και να χρησιμοποιήσουν αυτή τη ρευστότητα για να αγοράσουν κατά βούληση κρατικά ομόλογα.

Αλλά το QE συνοδεύεται από πληθωριστικούς κινδύνους και υποδηλώνει ότι οι κεντρικές τράπεζες της ομάδας των G7 θα μπορούσαν να συνεχίσουν να εφαρμόζουν νομισματική πολιτική ευχερέστερα σε σύγκριση με χώρες όπως η Ζιμπάμπουε και η Αργεντινή χωρίς να αντιμετωπίζουν αρνητικές συνέπειες.

Ακόμη και στις ΗΠΑ, των οποίων το δολάριο παραμένει το κυρίαρχο αποθεματικό νόμισμα στον κόσμο, το QE εξακολουθεί να είναι γεμάτο κινδύνους.

Ο πληθωρισμός εκτινάχθηκε στα υψηλά πολλών δεκαετιών στις ΗΠΑ μετά από δημοσιονομικά και νομισματικά μέτρα της εποχής της πανδημίας.

Όταν η Fed αύξησε τα επιτόκια για να συγκρατήσει τον πληθωρισμό για την εκτίναξη του οποίου είχε σημαντική ευθύνη, αυτό έπληξε την αξία των μακροπρόθεσμων αμερικανικών ομολόγων και είχε ως αποτέλεσμα την κατάρρευση πολλών μεγάλων τραπεζών.

Ομοίως, η Τράπεζα της Αγγλίας αναγκάστηκε να παρέμβει στην αγορά χρέους καθώς τα υψηλότερα επιτόκια προκάλεσαν σημαντικές ζημίες στα βρετανικά συνταξιοδοτικά ταμεία, καθυστερώντας την τόσο αναγκαία πιστωτική σύσφιξη, ενώ η Τράπεζα της Ιαπωνίας επέλεξε να πουλήσει συναλλαγματικά αποθέματα για να υπερασπιστεί το γιεν αντί να κινδυνεύσει να αυξήσει τα επιτόκια σε υπερβολικό ύψος.

Η χαλαρή δημοσιονομική και νομισματική πολιτική στην ΕΕ και στο Ηνωμένο Βασίλειο έχει συνοδευτεί από απότομες υποτιμήσεις του ευρώ και της στερλίνας ενώ ο χρυσός και το bitcoin, που χρησιμεύουν ως αντιστάθμιση κινδύνου έναντι των νομισμάτων fiat (αυτά που εκδίδουν οι κεντρικές τράπεζες), έχουν ανέβει σε υψηλά ρεκόρ.

Παρόμοιες πολιτικές στην Ιαπωνία έχουν οδηγήσει την πραγματική τρέχουσα συναλλαγματική ισοτιμία του γιεν να πέφτει σε χαμηλά επίπεδα ρεκόρ.

Αυτό υποδηλώνει ότι οι ανεπτυγμένες χώρες μπορεί να δυσκολεύονται να συνεχίσουν να διαχειρίζονται μέσα της νομισματικής πολίτικής τα δημόσια χρέη τους χωρίς να βιώνουν τον κίνδυνο υποτίμησης του νομίσματος και υψηλότερους ρυθμούς πληθωρισμού.

H πρακτική της Ιαπωνίας

Το ιαπωνικό παράδειγμα είναι ενδεικτικό

Η κεντρική τράπεζα της χώρας είναι ο μεγαλύτερος κάτοχος ιαπωνικού κρατικού χρέους και εταιρικών ομολόγων.

Αυτό μείωσε το κόστος εξυπηρέτησης του χρέους αλλά αποδυνάμωσε το γεν.

Τα εξαιρετικά χαμηλά επιτόκια έχουν δημιουργήσει επίσης μη ανταγωνιστικές εταιρείες «ζόμπι», με αποτέλεσμα το μερίδιο της Ιαπωνίας στο παγκόσμιο εμπόριο να μειώνεται.

Έχοντας εμπορικό πλεόνασμα εδώ και δεκαετίες, η Ιαπωνία έχει σημαντικά αποθέματα ξένου συναλλάγματος (σχεδόν 1,2 τρισεκατομμύρια δολάρια) με τα οποία μπορεί να υπερασπιστεί το γιεν, αλλά άλλα κράτη της G7 όπως το Ηνωμένο Βασίλειο (κάτω από 200 δισεκατομμύρια δολάρια) και οι ΗΠΑ (κάτω από 40 δισεκατομμύρια δολάρια). δεν διαθέτουν σημαντικά αποθέματα για να υπερασπιστούν τα νομίσματά τους.

Μη συμβατικές νομισματικές παρεμβάσεις

Τελικά, λίγες αναπτυσσόμενες χώρες θα ήταν πρόθυμες ή ικανές να καταφύγουν σε ιστορικά μη συμβατικές παρεμβάσεις νομισματικής πολιτικής όπως το QE και πολλές έχουν αναμφισβήτητα καλύτερα θεμελιώδη οικονομικά μεγέθη από ό,τι υποδηλώνουν οι τρέχουσες αξιολογήσεις πιστοληπτικής ικανότητας.

Ως εκ τούτου, η ομάδα των BRICS θέλει να αναπτύξει τους δικούς της οργανισμούς αξιολόγησης πιστοληπτικής ικανότητας για να συμπληρώσει τις πρόσφατες προσπάθειες για αποδολαριοποίηση του παγκόσμιου εμπορίου και της χρηματοδότησης της ανάπτυξης

. Εν τω μεταξύ, οι αναδυόμενες αγορές που αντιμετωπίζουν προβλήματα με το χρέος θα συνεχίσουν να υποστηρίζουν με λογικά επιχιερήματα ότι το υψηλό κόστος εξυπηρέτησης του χρέους προκαλεί αντί να αντικατοπτρίζει τον κίνδυνο αθέτησης υποχρεώσεων εκ μέρους των κρατών, παγιδεύοντας μακροπρόθεσμα τις οικονομίες.