Στα -113 δισ. το Target 2 χειρότερο από… Grexit

Η Goldman Sachs διαψεύστηκε – όπως αναμενόταν – η οποία είχε προβλέψει επενδυτική βαθμίδα στις 21 Απριλίου για την Ελλάδα.

Η Standard and Poor’s αναβάθμισε μόνο τις προοπτικές σε θετικές προϊδεάζοντας ότι στις 20 Οκτωβρίου 2023 θα αναβαθμίσει την Ελλάδα στην κλίμακα BBB- δηλαδή σε επενδυτική βαθμίδα βγάζοντας τα ελληνικά ομόλογα από την κατηγορία σκουπίδια…

Προφανώς και η Ελλάδα θα μπορούσε να αναβαθμιστεί στις 8 Σεπτεμβρίου 2023 από DBRS ή 20 Οκτωβρίου 2023 από την Standard and Poor’s, στις 9 Ιουνίου η Fitch θα αναβαθμίσει τις προοπτικές…

Ωστόσο το πολιτικό σύστημα της Ελλάδος ελλείψει σοβαρότητας έθεσε ως εθνικό στόχο να αναβαθμιστεί η Ελλάδα σε επενδυτική βαθμίδα.

Εθνικός στόχος μπορεί να μετεξελιχθεί η οικονομία σε βιώσιμη, να καταστεί παγκόσμιος πόλος τουρισμού, να καταστεί βιομηχανική δύναμη ή κράτος νέων τεχνολογιών αλλά να τίθεται ως εθνικός στόχος η επενδυτική βαθμίδα αγγίζει τα όρια της ανθρώπινης βλακείας…

Εξηγούμε

Η επενδυτική βαθμίδα αφορά το αξιόχρεο δηλαδή τα ομόλογα που εκδίδει το ελληνικό κράτος.

Το ελληνικό 10ετές ομόλογο έχει σήμερα απόδοση 4,25%, η Ιταλία που διαθέτει επενδυτική βαθμίδα έχει απόδοση 4,31%, η Κύπρος που επίσης έχει επενδυτική βαθμίδα έχει απόδοση στο 10ετές ομόλογο στο 4,02%…

Η Ελλάδα δεν θα γίνει Πορτογαλία λόγω του χρέους τους…

Η επενδυτική βαθμίδα είναι ένας άχρηστος στόχος

1)Το ελληνικό κράτος έχει διασφαλίσει ότι χωρίς επενδυτική βαθμίδα η ΕΚΤ αγοράζει τα ελληνικά ομόλογα ήδη κατέχει 40 δισεκ. παρ΄ ότι δεν διαθέτει investment grade.

Οπότε η επενδυτική βαθμίδα δεν θα επιφέρει καμία αλλαγή στο κόστος δανεισμού.

Θα αλλάξουν οι επενδυτές που επενδύουν αφού θα τοποθετηθούν και πιο μακροπρόθεσμοι επενδυτές που δεν μπορούν να επενδύσουν σε ελληνικά ομόλογα αφού είναι junk δηλαδή σκουπίδια.

Ωστόσο όπως διατυμπανίζει ο Οργανισμός Δημοσίου Χρέους σε κάθε έκδοση ομολόγου το 80% είναι πραγματικοί επενδυτές και όχι hedge funds.

2)Οι ελληνικές τράπεζες έλαβαν ρευστότητα 50 δισεκ. από τα προγράμματα TLTROS χωρίς επενδυτική βαθμίδα.

Οι ελληνικές τράπεζες δεν θα βελτιώσουν ουσιωδώς το κόστος δανεισμού π.χ. σε ομόλογα tier 1 ή Tier 2 αφού και άλλες τράπεζες σε χώρες με επενδυτική βαθμίδα δανείζονται στο 7% με 9%.

3)Για τις ιδιωτικοποιήσεις σε τράπεζες και μεγάλες δημόσιες εταιρίες δεν θα έχει αντίκτυπο… γιατί η κυβέρνηση επιχείρησε και απέτυχε να πουλήσει το 20% της Εθνικής τράπεζα στην Σαουδική Αραβία και η αποτυχία δεν έχει καμία σχέση με την επενδυτική βαθμίδα.

4)Μόνο στο χρηματιστήριο και μόνο προσωρινά θα έχει αντίκτυπο η αναβάθμιση, το ελληνικό χρηματιστήριο ότι βρίσκεται στις 1100 μονάδες αποδίδεται και στην προεξόφληση ότι η Ελλάδα θα αναβαθμιστεί σε χώρα που διαθέτει επενδύσιμα ομόλογα και όχι σκουπίδια.

Ως γνωστό όλα τα ομόλογα που δεν είναι investment grade θεωρούνται junk bond δηλαδή ομόλογα σκουπίδια.

Οπότε μπορούμε να πούμε ότι οι 1100 μονάδες θα γίνουν 1300 μονάδες και μετά μπορεί να ξαναγίνουν 1000 μονάδες… ο αντίκτυπος θα είναι ελάχιστος.

Η επενδυτική βαθμίδα δεν διασφαλίζει την ανοδικότητα του ελληνικού χρηματιστηρίου αλλά θα δώσει πρόσκαιρα κέρδη και κάποιας μορφής μικρό ράλι που αφήνει αδιάφορη την πλειοψηφία της ελληνικής κοινωνίας.

Αφορά 130.000 κωδικούς στο χρηματιστήριο και ορισμένα μέσα ενημέρωσης που ασχολούμαστε με το χρηματιστήριο και τις εμπλεκόμενες εταιρίες με το χρηματιστήριο δεν θα αλλάξει τον πλούτο των ελλήνων.

5)Ακόμη και για το χρέος, θα μπορούσε κάποιος να πει, ότι η Ελλάδα έχει βιώσιμο χρέος για να αποκτήσει επενδυτική βαθμίδα.

Μα εδώ έως το 2032 το ελληνικό χρέος θεωρείται βιώσιμο, μόνο στις μακροπρόθεσμες εκθέσεις βιωσιμότητας το ελληνικό χρέος θεωρείται μη βιώσιμο…

Η επίδραση λοιπόν στο σκέλος της βιωσιμότητας είναι ανεπαίσθητη αφού από τα 400 δισεκ. κρατικού χρέους μαζί με τα repos… μόνο 85 δισεκ. είναι σε κυκλοφορία αφού π.χ. 235 δισεκ. είναι δάνεια των μηχανισμών στήριξης.

Το ελληνικό χρέος με όρους αγοράς είναι μόνο 85 δισεκ ευρώ περιλαμβανομένων και των εντόκων γραμματίων ύψους 11,8 δισεκ. ευρώ…

Το βασικό συμπέρασμα εδώ λοιπόν είναι ότι η επενδυτική βαθμίδα είναι μια επικοινωνιακή φούσκα χωρίς αντίκρισμα.

Το σχέδιο Δήμητρα του Βαρουφάκη

Το σχέδιο Δήμητρα στηρίζεται στις μεταβιβάσιμες ψηφιακές δημοσιονομικές μονάδες

Πρόκειται για ψηφιακούς τίτλους έκδοσης του δημοσίου που αποσβένουν φόρους…

Αυτός ο μηχανισμός δεν μπορεί να λειτουργήσει γιατί σημαίνει ότι θα έχει καταρρεύσει το σύστημα πληρωμών Target 2 στο οποίο η Ελλάδα χρωστάει υπέρογκα ποσά.

Επίσης δεν έχει δομηθεί σύστημα χωρίς την συμμετοχή των τραπεζών και προφανώς το σχέδιο Δήμητρα θα ενεργοποιηθεί εάν η ΕΚΤ αποφασίσει να ξανακλείσει τις τράπεζες.

Το σχέδιο Δήμητρα είναι μια φαντασίωση, είναι πολιτική ακροβασία, είναι σαν να αναγνωρίζουμε ότι δεν θα υπάρχει σύστημα πληρωμών, ΕΕ, ΕΚΤ θα έχουν όλα καταρρεύσει.

Όχι δεν ζούμε σε ένα κόσμο όπου η τύχη της Ελλάδος είναι η κατάρρευση.

Ο Βαρουφάκης ο επικεφαλής του ΜΕΡΑ 25 αναφέρει ότι είναι ένα εναλλακτικό σχέδιο δράσης, είναι μια προσωπική εμμονή που ακροβατεί μεταξύ μιας φαντασίας ότι όλα θα καταρρεύσουν και μιας ακροβασίας ότι η οικονομία θα καταρρεύσει.

Αποδεχόμαστε τους παγκόσμιους κινδύνους και τις τεράστιες φούσκες στις αγορές αλλά δεν αποδεχόμαστε ότι όλα θα καταρρεύσουν τα συστήματα πληρωμών αφού όταν… έκοψαν τις ρωσικές τράπεζες από ένα μηχανισμό οι ρώσοι είχαν άλλο μηχανισμό παραπλήσιο να αντιπροτείνουν… δεν υπήρχε σχέδιο τύπου Δήμητρα σε μια Ρωσία που σχεδόν αποκλείστηκε από τον κόσμο…

Οπότε το σχέδιο Δήμητρα είναι ονειροφαντασία.

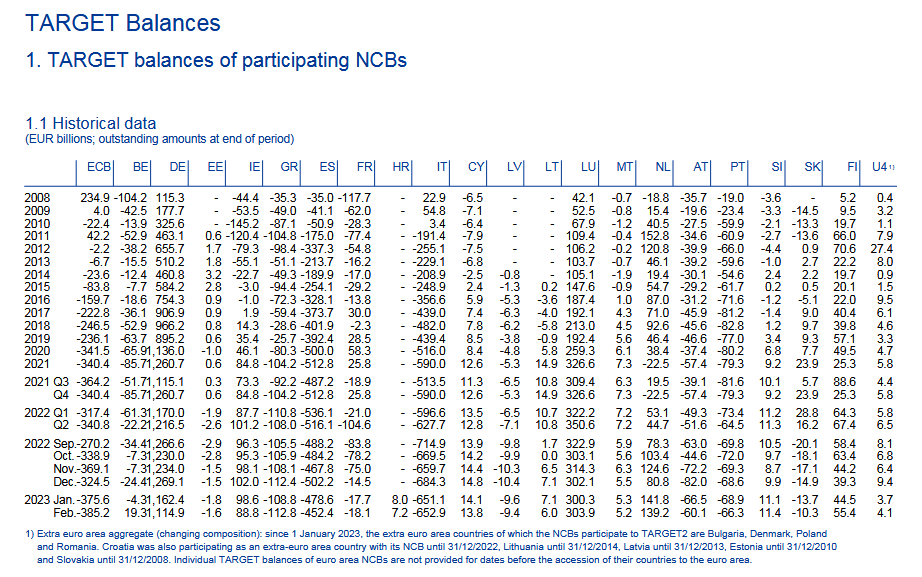

Εκτινάχθηκε σε ιστορικά υψηλά όλων των εποχών το έλλειμμα της Ελλάδος στο Target 2 στα 112,8 δισ

Ένα πολύ ενδιαφέρον στοιχείο έχει παρατηρηθεί στο Target 2 της ΕΚΤ το οποίο είναι το σύστημα ακαθάριστου διακανονισμού συναλλαγών πάσης φύσεως σε πραγματικό χρόνο

Οι κεντρικές τράπεζες και οι εμπορικές τράπεζες μπορούν να υποβάλουν εντολές πληρωμής σε ευρώ στο Target 2, όπου υποβάλλονται σε επεξεργασία και διακανονίζονται σε χρήματα κεντρικής τράπεζας, δηλαδή χρήματα που διατηρούνται σε λογαριασμό σε κεντρική τράπεζα.

Το Target 2 διευθετεί πληρωμές που σχετίζονται με τις πράξεις νομισματικής πολιτικής του Ευρωσυστήματος, καθώς και συναλλαγές μεταξύ τραπεζών και τραπεζών.

Κάθε πέντε ημέρες, το Target 2 επεξεργάζεται τιμές κοντά σε ολόκληρο το ΑΕΠ της ζώνης του ευρώ, το οποίο το καθιστά ένα από τα μεγαλύτερα συστήματα πληρωμών στον κόσμο.

Περισσότερες από 1.000 τράπεζες χρησιμοποιούν το Target 2 για την έναρξη συναλλαγών σε ευρώ, είτε για λογαριασμό τους είτε για λογαριασμό των πελατών τους.

Γιατί 112,8 δισεκ. έλλειμμα υψηλότερο και από το 2015 επί Grexit που ήταν 94 δισ;

Ένα πολύ ενδιαφέρον στοιχείο είναι ότι η Ελλάδα στο σύστημα Target 2 εμφανίζεται ελλειμματική κατά 112,8 δισεκ. όταν η Γερμανία εμφανίζει πλεόνασμα 1,14 τρισεκ. ευρώ;

Η ΕΚΤ εμφανίζεται με έλλειμμα επίσης -385 δισεκ. ευρώ.

Πάνω από 14 χώρες εμφανίζουν πλεόνασμα, η Κύπρος έχει πλεόνασμα 13,8 δισεκ. ευρώ αλλά η Ιταλία έλλειμμα 652 δισεκ η Ισπανία -452 δισεκ. και η Πορτογαλία -62 δισεκ. ευρώ.

Τι ακριβώς συμβαίνει;

Η εύλογη απάντηση που μπορεί να δοθεί είναι ότι το 2015 την σκοτεινή περίοδο όπου το Grexit καραδοκούσε, οι ελληνικές τράπεζες είχαν στραφεί στον ELA στην έκτακτη χρηματοδότηση από την ΤτΕ και την ΕΚΤ και έτσι δημιουργήθηκε αυτό το έλλειμμα έναντι του ευρωσυστήματος.

Ωστόσο από το 2008 η Ελλάδα εμφανίζεται ελλειμματική αποδεικνύοντας τις παθογένειες και αδυναμίες της οικονομίας.

Την τρέχουσα περίοδο οι τράπεζες έχουν πάρει ενίσχυση ρευστότητας μέσω των προγραμμάτων νομισματικής πολιτικής της ΕΚΤ – TLTROs κ.α. – ύψους 45 δισεκ. ενώ έχει αγοράσει η ΕΚΤ και ελληνικά ομόλογα στην δευτερογενή αγορά 40 δισεκ. ευρώ.

Μαζί με κάποιες άλλες συναλλαγές διαμορφώνουν το άθροισμα του ελλείμματος των -112,8 δισεκ. στην Ελλάδα… στο Target 2 για τον Φεβρουάριο 2023.

Γιατί η Ελλάδα έλλειμμα 112,8 δισεκ. και η Κύπρος πλεόνασμα;

Ένα εξίσου βασικό ερώτημα είναι γιατί η Ελλάδα είναι μονίμως ελλειμματική και η Κύπρος από το 2014 και μετά είναι μονίμως πλεονασματική;

Αυτό έχει να κάνει με τις σοβαρές παθογένειες και αδυναμίες της εθνικής οικονομίας, χρειάζεται κεφάλαια και ρευστότητα από το ευρωσύστημα για να στηρίξει τις τράπεζες και όχι μόνο και έτσι η Ελλάδα συντηρεί ελλείμματα στο Target 2.

Το Target 2 δυστυχώς είναι ένας δείκτης ευφορίας και πλεονάζουσας ή ελλειμματικής ρευστότητας.

Επίσης έχει σημασία να τονιστεί ότι μεταφέρονται στο ευρωσύστημα περιουσιακά στοιχεία τα οποία λόγω χειραγώγησης εμφανίζονται ωραιοποιημένα.

Στην Ελλάδα κρύβονται ακόμη σοβαροί κίνδυνοι, προφανώς όχι τύπου 2015… αλλά υπάρχουν κίνδυνοι που απλά λόγω… και της γενικής οικονομικής χαλάρωσης δεν αναδεικνύονται.

Στην πράξη λοιπόν αυτό που πρέπει να ειπωθεί είναι ότι το Target 2 αποδεικνύει ποιες χώρες είναι στην πράξη ισχυρές και ποιες αδύναμες και η Ελλάδα δεν ανήκει στην κατηγορία των ισχυρών κρατών.