Σε τύφλωση τελεί η ΕΚΤ, που χειραγωγείται από τη Fed και το δολάριο

Επιδείνωση διαπιστώνεται στα δημόσια οικονομικά της Ευρωζώνης, με τους αναλυτές να εκφράζουν τις ανησυχίες τους…

Όπως είναι κατανοητό ίσως, η διεθνής οικονομική κοινότητα τις τελευταίες ημέρες επικεντρώθηκε στις προοπτικές της αμερικανικής οικονομίας.

Όσοι αναζητούσαν καθοδήγηση για τις ευρωπαϊκές οικονομικές υποθέσεις έπρεπε να εμβαθύνουν.

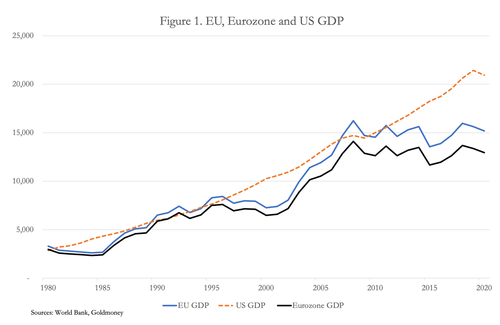

Σε κάθε περίπτωση, από την κρίση προκάλεσε η Lehman Brothers, σε σχέση με τις ΗΠΑ η ΕΕ έχει μείνει στάσιμη, όπως δείχνει το γράφημα του ετήσιου ΑΕΠ στο Γράφημα 1.

Σαφώς, η ΕΕ βρίσκεται σε ύφεση από το 2008.

Υπήρξαν μια σειρά κρίσεων που αφορούσαν την Ελλάδα, την Κύπρο, την Ιταλία, την Πορτογαλία και την Ισπανία.

Επιπλέον, από το 1994, το χάσμα σε ό,τι αφορά την αύξηση του ΑΕΠ μεταξύ των χωρών-μελών της Ευρωζώνης και των χωρών εκτός Ευρωζώνης αυξήθηκε από το 9% στο 15%.

Η ΕΚΤ έχει επιβάλει αρνητικά επιτόκια από τον Ιούνιο του 2014, μειώνοντας το επιτόκιο καταθέσεών της τέσσερις φορές: από το -0,1% στο -0,5%.

Οι υπεύθυνοι χάραξης της νομισματικής πολιτικής πίστευαν σαφώς ότι τα αρνητικά επιτόκια θα αύξαναν τη ζήτηση για επενδύσεις και κατανάλωση, θα παρείχαν δημοσιονομικό χώρο στις κυβερνήσεις και θα αυξανόταν η συνολική ζήτηση.

Δεν έγινε έτσι.

Η κύρια πτυχή βάσει της οποίας μειώθηκαν τα επιτόκια είναι το δημόσιο χρέος, το οποίο στην Ευρωζώνη στο τέλος του 2020 είχε αυξηθεί στο 98% του ΑΕΠ – συνολικά για τα κράτη-μέλη.

Ομολογουμένως, η διαχείριση της Covid δεν βοήθησε.

Τα κράτη όχι μόνο αύξησαν τις κρατικές δαπάνες, αλλά τα φορολογικά έσοδα υπέστησαν τις ανάλογες οικονομικές συνέπειες.

Η παγκόσμια διαταραχή στις εφοδιαστικές αλυσίδες έχει επηρεάσει σοβαρά την ιδιαίτερα παραγωγική γερμανική οικονομία, με τους μεγάλους κατασκευαστές να βλέπουν την παραγωγή τους να σταματάει λόγω έλλειψης εξαρτημάτων.

Επίσης, σε πολλές περιοχές το lockdown συνεχίστηκε, καθυστερώντας την ανάκαμψη, χτυπώντας αλύπητα τον τουρισμό – ειδικά στα PIGS.

Γιατί είναι σε στασιμότητα η Ευρώπη

Δεν είναι δύσκολο να διακρίνουμε τον λόγο για το χαμηλό επίπεδο απόδοσης της ΑΕΠ της Ευρωζώνης σε σχέση με αυτό των ΗΠΑ που φαίνεται στο Σχήμα 1.

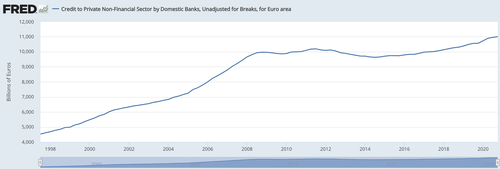

Το παρακάτω γράφημα από τη FRED του Σεντ Λούις δείχνει πως ο τραπεζικός δανεισμός προς τον μη χρηματοπιστωτικό τομέα έχει σταματήσει μετά τη Lehman Brothers.

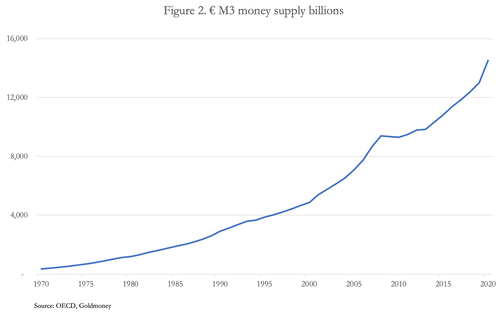

Αντίθετα, η νομισματική ανάπτυξη ήταν μεγάλη στο Ευρωσύστημα, που περιλαμβάνει την ΕΚΤ και τις εθνικές κεντρικές τράπεζες.

Από 2 τρισεκατομμύρια ευρώ στο τέλος του 2008 τα υπόλοιπα του Ευρωσυστήματος αυξήθηκαν σε 7 τρισεκατομμύρια ευρώ στο τέλος του 2020, μερικά από αυτά λόγω των αυξανόμενων ανισορροπιών στο TARGET2, που αντικατοπτρίζονται στους διευρυμένους ισολογισμούς της κεντρικής τράπεζας.

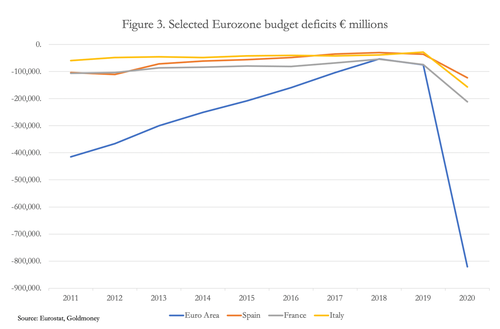

Τα κρατικά ελλείμματα στην Ευρωζώνη εξακολουθούν να υφίστανται το τρέχον έτος, τα οποία αναμένεται να αυξηθούν στο 8,7% του ΑΕΠ του 2021.

Αυτό υπολογίζεται σε ΑΕΠ 13,476 τρισεκατομμυρίων ευρώ, δημιουργώντας δημοσιονομικό έλλειμμα 1,2 τρισεκατομμυρίου ευρώ, αυξάνοντας το χρέος προς το ΑΕΠ στο 103% για το 2021.

Αυτή η αύξηση οφείλεται κυρίως στις προγραμματισμένες δαπάνες υποδομής και προϋποθέτει απότομη ανάκαμψη φορολογικά έσοδα λόγω της βελτίωσης της απασχόλησης και των υψηλότερων καταναλωτικών δαπανών.

Ωστόσο, τα γεγονότα μάς έχουν ξεπεράσει.

Για ένα πράγμα μπορούμε να είμαστε σίγουροι, και αυτό είναι η τύφλωση στην ΕΚΤ για τον παγκόσμιο πιστωτικό κύκλο που οδηγείται από την Αμερική και το δολάριο.

Επισήμως, οι αμερικανικές τιμές αυξάνονται στο 5,4%, ενώ στην Ευρωζώνη βρίσκονται στον στόχο (2%).

Σημειώνεται πως οι μέσοι όροι αποκρύπτουν ακρότητες, με το χρέος της Ελλάδας προς το ΑΕΠ να είναι 217%, της Ιταλίας στο 151% και της Πορτογαλίας στο 137%.

TARGET 2

Όπως δείχνει το διάγραμμα των υπολοίπων της κεντρικής τράπεζας TARGET2, τα πιστωτικά υπόλοιπα αυξάνονται και πάλι.

Το διάγραμμα απεικονίζει τις ανισορροπίες στο σύστημα διακανονισμού TARGET2 μεταξύ των εθνικών κεντρικών τραπεζών και μεταξύ αυτών και της ΕΚΤ.

Αποκαλύπτει τρία αξιοσημείωτα χαρακτηριστικά.

Η Γερμανία και το Λουξεμβούργο μεταξύ τους χρωστούν καθαρά 1,4 τρισεκατομμύριο ευρώ.

Η Ιταλία και η Ισπανία χρωστούν στο σύστημα 1.024 δισ. ευρώ.

Και η ΕΚΤ χρωστά στις εθνικές κεντρικές τράπεζες 353 δισ. ευρώ.

Η επίδραση του ελλείμματος της ΕΚΤ, που προκύπτει από τις αγορές ομολόγων που πραγματοποιούνται για λογαριασμό της από τις εθνικές κεντρικές τράπεζες, είναι να μειώσει τεχνητά τα υπόλοιπα των οφειλετών του συστήματος TARGET2.

Πώς λειτουργεί

Ο τρόπος που λειτουργεί το TARGET2, θεωρητικά, είναι ο εξής:

Ένας Γερμανός κατασκευαστής πωλεί προϊόντα σε ιταλική επιχείρηση.

Η ιταλική επιχείρηση πληρώνει με τραπεζική μεταφορά στην ιταλική τράπεζά της μέσω της ιταλικής κεντρικής τράπεζας και του συστήματος Target2, πιστώνοντας τη γερμανική τράπεζα του γερμανικού κατασκευαστή μέσω της κεντρικής τράπεζας της Γερμανίας.

Στο παρελθόν, το υπόλοιπο αποκαθίστατο από τα εμπορικά ελλείμματα. Στην Ιταλία, για παράδειγμα, οι εισροές κεφαλαίων αντισταθμίζονταν, με τους κατοίκους εκτός της Ευρωζώνης να αγοράζουν ιταλικά ομόλογα, ενώ μετρητά συγκεντρώνονταν με τον Τουρισμό και με τις άμεσες ξένες επενδύσεις.

Όπως φαίνεται από το διάγραμμα των υπολοίπων TARGET2, πριν από το 2008 αυτό ήταν γενικά αληθές.

Μέρος όμως του προβλήματος οφείλεται στην αποτυχία των επενδυτικών ροών του ιδιωτικού τομέα να ανακυκλώσουν πληρωμές που σχετίζονται με το εμπόριο.

Στη συνέχεια, υπάρχει το ζήτημα της «φυγής κεφαλαίου.

Το πρόβλημα δεν είναι ότι οι κάτοικοι στην Ιταλία και την Ισπανία ανοίγουν τραπεζικούς λογαριασμούς στη Γερμανία και μεταφέρουν τις καταθέσεις τους από εγχώριες τράπεζες, αλλά ότι οι εθνικές κεντρικές τράπεζες που εκτίθενται σε μεγάλο βαθμό σε δυνητικά επισφαλή δάνεια στην εγχώρια οικονομία τους γνωρίζουν ότι οι ζημίες τους, εάν υλοποιηθούν σε μια γενική τραπεζική κρίση, θα επιμεριστούν σε ολόκληρο το σύστημα της κεντρικής τράπεζας, σύμφωνα με τις κεφαλαιακές κλείδες στο Σύστημα Διακανονισμού TARGET2.

Εάν μια εθνική κεντρική τράπεζα έχει έλλειμμα Target2, είναι σχεδόν βέβαιο ότι έχει δανείσει χρήματα σε καθαρή βάση στις εμπορικές της τράπεζες για να καλύψει τις μεταφορές πληρωμών, αντί να τις προχωρήσει μέσω του συστήματος διακανονισμού.

Αυτά τα δάνεια εμφανίζονται ως περιουσιακό στοιχείο στον ισολογισμό της εθνικής κεντρικής τράπεζας, το οποίο αντισταθμίζεται από υποχρέωση προς το Ευρωσύστημα της ΕΚΤ μέσω του Target2. Σύμφωνα με τους κανόνες, εάν κάτι πάει στραβά με το σύστημα TARGET2, το κόστος κατανέμεται από την ΕΚΤ με την προκαθορισμένη κεφαλαιακή κλείδι.

Συνεπώς, είναι προς το συμφέρον μιας εθνικής κεντρικής τράπεζας να έχει μεγαλύτερο έλλειμμα σε σχέση με το κεφάλαιο της, υποστηρίζοντας τις αφερέγγυες τράπεζες που είναι στη δικαιοδοσία της.

Εάν το TARGET2 κατέρρεε, η Bundesbank θα έχανε τα τρισεκατομμύρια πλέον ευρώ που της οφείλουν οι άλλες εθνικές κεντρικές τράπεζες.

Το μέλος του Ευρωσυστήματος με τη μεγαλύτερη επιβάρυνση είναι η Γερμανική Bundesbank, που δανείζει πλέον πάνω από ένα τρισεκατομμύριο ευρώ μέσω του TARGET2 σε κεντρικές τράπεζες που εκμεταλλεύονται το σύστημα.

Οι τρέχουσες ανισορροπίες στο σύστημα ανέρχονται σε πάνω από 1,6 τρισεκατομμύρια ευρώ.

Σύμφωνα με τα κλειδιά κεφαλαίου, σε μια συστημική αποτυχία, τα περιουσιακά στοιχεία της Bundesbank ύψους 1,102 τρισεκατομμυρίων ευρώ θα αντικατασταθούν από υποχρεώσεις έως 400 δισ. ευρώ, ενώ οι υπόλοιπες ζημίες κατανέμονται στις άλλες εθνικές τράπεζες.

Σημειώνεται πως, παρότι η ΕΚΤ είναι εγγυήτρια, με μόλις 7,66 δισ. ευρώ εγγεγραμμένου κεφαλαίου, ο ισολογισμός της είναι μικροσκοπικός σε σύγκριση με τις ζημίες που θα προκληθούν και μοιραία οι μέτοχοί της θα αναζητήσουν οι ίδιοι μια διάσωση για… τη διάσωσή της.

Υπερμοχλευμένες οι τράπεζες

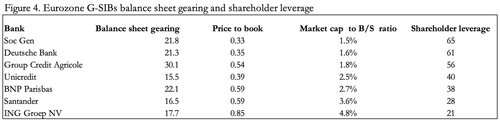

Σχεδόν σίγουρα, η απόκρυψη επισφαλών χρεών στο TARGET2 έχει σώσει τις εμπορικές τράπεζες της Ευρωζώνης από την υποβάθμιση, επειδή είναι προσανατολισμένες σε ζημίες, όπως δείχνει ο πίνακας των παγκόσμιων συστημικά σημαντικών τραπεζών της Ευρωζώνης (G-SIB) στο σχήμα 4.

Η προσαρμογή του ισολογισμού, δηλαδή ο λόγος των περιουσιακών στοιχείων του ισολογισμού προς τα ίδια κεφάλαια, είναι όλα εξαιρετικά υψηλά, με τη γαλλική τράπεζα, Credit Agricole, να είναι πάνω από 30 φορές.

Κανονικά, οι επενδυτές αξίας ενθουσιάζονται με τις προοπτικές μιας επένδυσης με discount στη λογιστική αξία.

Ωστόσο, εν προκειμένω τίθενται ζητήματα επιβίωσης…

Ένας επενδυτής που παραλαμβάνει μετοχές της τράπεζας της Ευρωζώνης γνωρίζει ότι είναι πράγματι εγγυημένες από την ΕΚΤ και τις εθνικές τράπεζες, οι οποίες είναι βέβαιο ότι θα τους βοηθήσουν σε περίπτωση συστημικής κρίσης.

Ωστόσο, με αυτήν την σιωπηρή εγγύηση, οι μετοχές της Société Generale και της Deutsche Bank διαπραγματεύονται με αυτήν την αξία ενσωματωμένη στις τιμές των μετοχών τους.

Με άλλα λόγια, υπάρχει αξία επιλογής που πρέπει να υπάρχει, και λίγη άλλη.

Βλέπουμε τράπεζες όπως η Société Generale και η Deutsche να παρουσιάζουν σιωπηρή μόχλευση για μετόχους πάνω από 60 φορές.

Όμως, όσον αφορά τις αγορές, η ικανότητα του Ευρωσυστήματος να σώσει αυτές τις τράπεζες από την κατάρρευση μπορεί να είναι περιορισμένη.

Πηγή:.bankingnews.gr