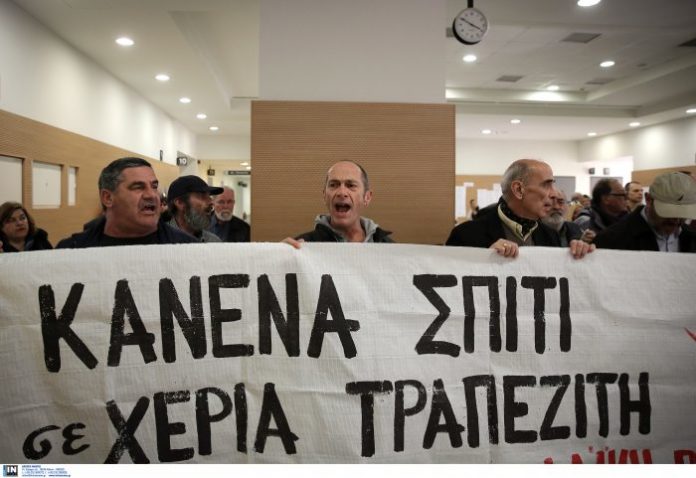

Οι τράπεζες μεθοδεύουν την μεγάλη ληστεία για δάνεια επί των οποίων έχουν ανακεφαλαιοποιηθεί, έχουν ως επί το πλείστον κάνει προβλέψεις και θα έπρεπε να έχουν διαγραφεί!!!

Ενώ το πλαίσιο για την προστασία της πρώτης κατοικίας που θα αντικαταστήσει τον νόμο Κατσέλη από 1/1/2019 τίθεται επί τάπητος στη σημερινή συνεδρίαση του Eurogroup, οι τράπεζες προχωρούν ήδη στο επόμενο βήμα τους αναφορικά με τους πλειστηριασμούς της πρώτης κατοικίας.

Το πλάνο των τραπεζών, που είναι ανεξάρτητο από τις αποφάσεις που θα ληφθούν για την διάδοχη κατάσταση του νόμου Κατσέλη, προβλέπει μείωση του ορίου για το “άσυλο” της πρώτης κατοικίας από πλειστηριασμούς, στις 80.000 ευρώ. Έχοντας αποφασίσει να μειώσουν το όριο των πλειστηριασμών κάτω από τις 100.000 ευρώ, τις προηγούμενες ημέρες οι τράπεζες κατέληξαν στην απόφαση να διαμορφώσουν από κοινού το νέο όριο διενέργειας πλειστηριασμών, στις 80.000 ευρώ.

Όπως είχε αποκαλύψει το Capital.gr, στις συζητήσεις που είχαν οι τράπεζες με τον SSM στα μέσα Νοεμβρίου τούς είχε προταθεί ως νέος πήχης για την προστασία της πρώτης κατοικίας από πλειστηριασμό οι 75.000 ευρώ. Το επίπεδο αυτό είχε αναφερθεί από τον SSM διότι θεωρείται πως διασφαλίζει τον αποκλεισμό της προστασίας στρατηγικών κακοπληρωτών, αλλά και όσων αποφεύγουν να ρυθμίσουν τα δάνειά τους με τις τράπεζες. Μάλιστα, στον αντίλογο των τραπεζών ότι με το όριο τόσο χαμηλά, θα μπορούσε να δημιουργηθεί ένα απότομα σκληρό καθεστώς συλλήβδην για τους οφειλέτες δανειολήπτες, ο SSM είχε τονίσει ότι οι τελευταίοι έχουν πάντα τη δυνατότητα ρύθμισης των οφειλών τους με τις τράπεζες και οι τελευταίες, με τη σειρά τους, οφείλουν να προσφέρουν ρυθμίσεις που να οδηγούν στην ίαση των “κόκκινων” δανείων. Σε διαφορετική περίπτωση, οι πλειστηριασμοί είναι μονόδρομος.

Σημειώνεται ότι ο μεγάλος όγκος των ακινήτων αφορά δανειακά υπόλοιπα από 70.000 έως 150.000 ευρώ. Πιο συγκεκριμένα, η μεγάλη μάζα για τα στεγαστικά δάνεια που δόθηκαν την εποχή από το 2005 έως και το 2009 κινείται στα 100.000 ευρώ. Σήμερα, το ποσό για το μέσο στεγαστικό δάνειο έχει πέσει στα 70.000 – 75.000 ευρώ.

Καθώς πλέον οι τράπεζες οφείλουν να κινηθούν με εντεινόμενες ίδιες πρωτοβουλίες για τη μείωση των NPLs (σημειωτέον ότι πλέον η ΤτΕ δεν θα εκδίδει αναφορά για την πορεία των επιχειρησιακών στόχων των τραπεζών, όπως το έπραττε μέχρι και το τέλος του α΄ εξαμήνου 2018), το εργαλείο των πλειστηριασμών θα αποκτήσει πολύ μεγαλύτερη βαρύτητα στην ατζέντα τους για την επιτάχυνση της μείωσης των NPLs.

Πρόκειται για δεδομένο που τονίστηκε από όλες τις τράπεζες στους αναλυτές κατά τις παρουσιάσεις των αποτελεσμάτων εννεαμήνου, με παράλληλη αναφορά στο πώς οι τράπεζες θα αντιμετωπίσουν τον όγκο των ακινήτων που θα σωρεύσουν. Ενδεικτικά την Παρασκευή, η Τράπεζα Πειραιώς ανέφερε ότι αναμένει εισροές νέων ακινήτων από πλειστηριασμούς, αξίας 700 εκατ. ευρώ, την επόμενη τριετία. Όπως εκτίμησε, θα μεταπωλήσει ακίνητα 500 εκατ. ευρώ, καθώς δεν επιδιώκει να διαμορφώσει ένα μεγάλο χαρτοφυλάκιο real estate. Σημειώνεται ότι τα τελευταία χρόνια, η Τράπεζα έχει σωρεύσει 5.600 ακίνητα από ανακτήσεις, εκ των οποίων 2.200 οικιστικά, 1.600 εμπορικά, 400 βιομηχανικά και 1.400 οικόπεδα. Η τρέχουσα αξία των ακινήτων αυτών ανέρχεται σε 1 δις. ευρώ.

Σημειώνεται ότι το ποσοστό επιτυχούς υλοποίησης των πλειστηριασμών, από 7% πέρυσι, κινείται τώρα στο 45% – 50%.(!) Στις τράπεζες καταλήγει το 80% – 85% των ακινήτων που εκπλειστηριάζονται, ενώ το υπόλοιπο 15% – 20% αγοράζονται από ιδιώτες και θεσμικούς επενδυτές. Το κριτήριο από τις τράπεζες για το ποια από τα ακίνητα που βγαίνουν σε πλειστηριασμό θα αγοράζουν, διαμορφώνεται βάσει του τύπου, της χρήσης, της γεωγραφικής θέσης και της ποιότητας του ακινήτου.

Με βάση τα στοιχεία αυτά, οι τράπεζες θα αξιολογούν τη δυνατότητα επαναρευστοποίησης του ακινήτου, έχοντας προσμετρήσει και το κόστος για το διάστημα που υπολογίζουν ότι θα διακρατήσουν το ακίνητο.