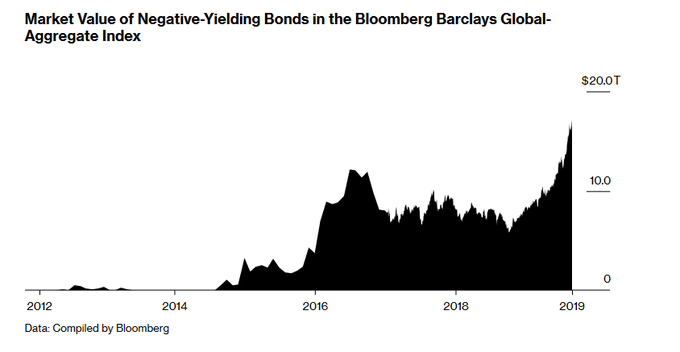

Οι ειδικοί εκτιμούν ότι η αξία των χρεογράφων με αρνητική απόδοση θα αυξηθεί περαιτέρω το επόμενο διάστημα.

Η διεθνής αγορά ομολόγων δεν θα μπορούσε να χαρακτηρισθεί ως απόλυτα φυσιολογική, με δεδομένο ότι –όπως παρουσιάζεται σε εκτενή ανάλυση του πρακτορείου Bloomberg – η αξία των ομολόγων με αρνητική απόδοση φθάνει, πλέον, στα 17 τρισ. δολάρια.

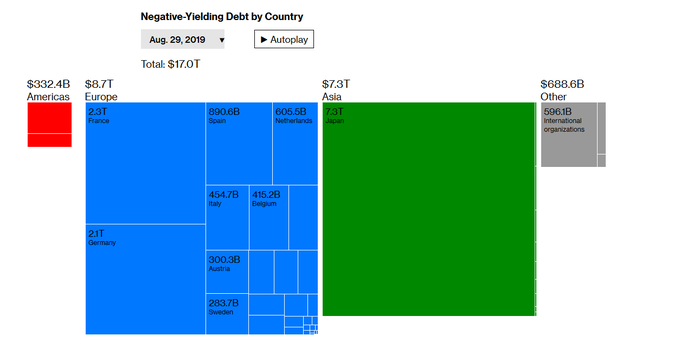

Το 35% όλων των ομολόγων με αξιολόγηση investment grade διαπραγματεύονται με αρνητική απόδοση, δηλαδή οι επενδυτές θα πρέπει να… πληρώσουν εάν τα κρατήσουν έως και την ωρίμανσή τους.

Όμως οι αγοραστές αντί να μειώνονται αυξάνονται, πιθανώς γιατί προτιμούν έστω και μία μικρή απώλεια του αρχικού τους κεφαλαίου από το να ρισκάρουν το σύνολό του επενδύοντας το για παράδειγμα σε άλλα assets

Αυτό, βέβαια, που φοβίζει τους ειδικούς είναι μήπως αρχίζει να δημιουργείται μία πραγματική φούσκα στις αγορές ομολόγων, ιδιαίτερα σε χρεόγραφα εταιρειών ή οικονομιών που έχουν ουσιαστικά αξιολόγηση junk.

Τα ιταλικά ομόλογα ήταν αυτά που συνέβαλαν στην αύξηση των χρεογράφων με χαμηλή ή αρνητική απόδοση, μετά τον διαφαινόμενο σχηματισμό νέας κυβέρνησης.

Σημαντική είναι η συμβολή και των εταιρικών ομολόγων όπως αυτών εταιρειών όπως οι Siemens.

Καθώς αυξάνονται οι φόβοι για ύφεση (μετά και την αντιστροφή της καμπύλης των αμερικανικών ομολόγων αλλά και τον εμπορικό πόλεμο ΗΠΑ – Κίνας), αυξάνονται και οι εκτιμήσεις ότι η αξία των χρεογράφων με αρνητική απόδοση θα αυξηθεί.

Σαφώς σημαντικό ρόλο σε αυτήν την αύξηση έχει και η νομισματική πολιτική, με τις μεγάλες κεντρικές τράπεζες να μειώνουν επιτόκια και να εξετάζουν περαιτέρω μέτρα στήριξης.

Η ΕΚΤ αναμένεται ότι θα μειώσει το βασικό επιτόκιο τον Σεπτέμβριο 2019 με αποτέλεσμα αυτό να διαμορφωθεί χαμηλότερα από το 0%.

Στο γράφημα που ακολουθεί καταγράφεται η αξία των ομολόγων με αρνητική απόδοση ανά χώρα:

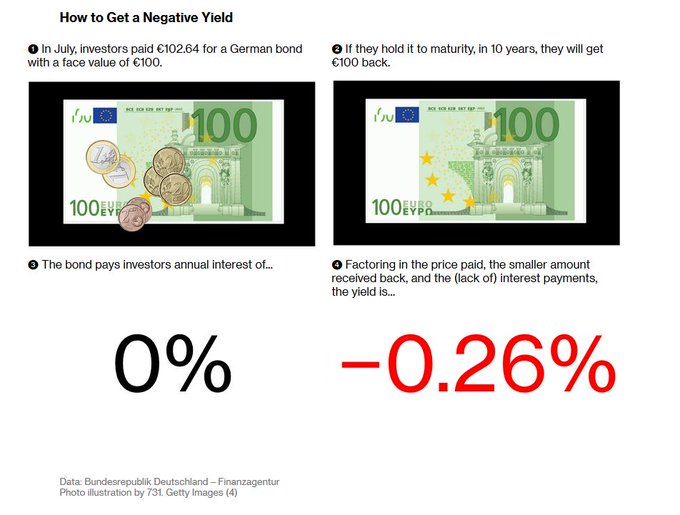

Πώς γίνεται ένα ομόλογο να έχει αρνητική απόδοση;

Αυτό ισχύει όταν ένας επενδυτής αγοράζει ένα ομόλογο άνω της ονομαστικής του αξίας.

Εάν το σύνολο του τόκου που το ομόλογο καταβάλει όταν ωριμάσει είναι χαμηλότερο από το premium που πλήρωσε ένας επενδυτής, τότε αυτός θα χάσει χρήματα και φυσικά η απόδοση χαρακτηρίζεται ως αρνητική.

Γιατί το κάνουν αυτό οι επενδυτές;

Γιατί προτιμούν να χάσουν έστω και μικρό μέρος του κεφαλαίου τους επενδύοντας όμως σε οικονομίες και εταιρείες που θεωρούνται ασφαλείς.