Η Citigroup αποκαλεί το φαινόμενο «παραδοξότητα», η Goldman Sachs το αποτιμά ως «εκπληκτική ανθεκτικότητα» ενώ Columbia Threadneedle, είναι μια «ανταμοιβή για προβλεπτικότητα ».

Με όποιον τρόπο κι αν το περιγράψει κανείς, η σχετική ανθεκτικότητα που παρατηρείται στα νομίσματα των αναδυόμενων αγορών έναντι αυτών των αναπτυγμένων κρατών έχει προκαλέσει το ενδιαφέρον των διαχειριστών επενδυτικών χαρτοφυλακίων ανά τον κόσμου.

Τα διαδοχικά ρεκόρ του δολαρίου και τα αλλεπάλληλα ιστορικά ρεκόρ στην ισοτιμία του έχουν οδηγήσει τα νομίσματα σε όλο τον κόσμο σε μια καταστροφική περιδίνηση.

Αλλά μια πιο προσεκτική ματιά αποκαλύπτει ότι ο δείκτης αναφοράς για τις συναλλαγματικές ισοτιμίες των αναδυόμενων αγορών καταγράφει μόνο τις μισές απώλειες που παρατηρούνται στις ανεπτυγμένες χώρες.

Και ασυνήθιστα, αυτή η υπεραπόδοση συνεχίζεται ακόμη και όταν οι τιμές των βασικών εμπορευμάτων – ο βασικός πυλώνας των φτωχότερων κρατών – πέφτουν.

Οι τιμές στις αγορές εμπορευμάτων

«Τους τελευταίους δύο μήνες, οι τιμές των εμπορευμάτων έχουν επιστρέψει από τα επίπεδα που παρατηρήθηκαν νωρίτερα μέσα στο έτος, αλλά οι παραγωγοί εξακολουθούν να έχουν σχετικά καλή απόδοση σε σύγκριση με την ευρωζώνη ή την ομάδα των G20», δήλωσε ο Dirk Willer, επικεφαλής αναλυτής των αναδυόμενων αγορών της Citigroup Inc.

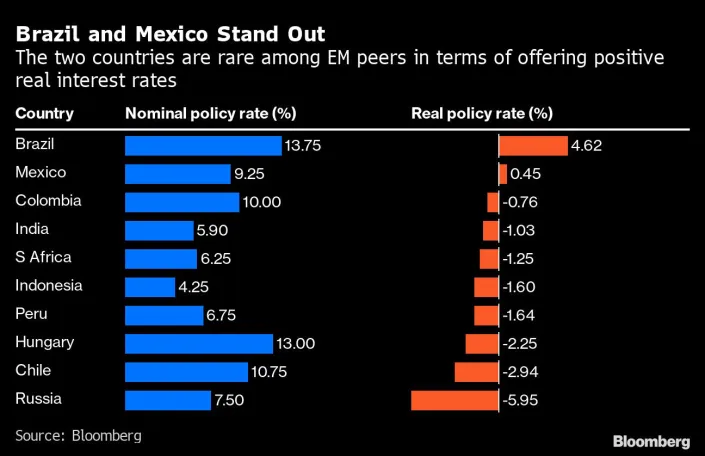

Στην πραγματικότητα, μεγάλο μέρος της ζημίας που κάνει το ακριβό δολάριο γίνεται αισθητή στο Ηνωμένο Βασίλειο και την Ευρώπη, ενώ χώρες όπως η Βραζιλία και το Μεξικό βλέπουν τα νομίσματά τους να δελεάζουν τους επενδυτές με… ζουμερές αποδόσεις – αποτέλεσμα μερικών από τις πιο επιθετικές αυξήσεις επιτοκίων στον κόσμο.

«Καταγράφονται στις ανεπτυγμένες αγορές οι ίδιες διαρθρωτικές δυσκολίες τις οποίες έχουν αντιμετωπίσει οι αναδυόμενες αγορές τις τελευταίες δεκαετίες: πληθωριστικές πιέσεις και δημοσιονομικά ελλείμματα», δήλωσε ο Simon Harvey, επικεφαλής ανάλυσης νομισμάτων στη Monex Europe στο Λονδίνο.

«Με όλη την αστάθεια που παρατηρείται, αναγκάζεται κάποιος να αναζητήσει τις υψηλότερες αποδόσεις – και αυτό συμβαίνει στις αναδυόμενες αγορές».

Η ανθεκτικότητα

Ένα ράλι εμπορευμάτων φέτος έως τις 9 Ιουνίου βοήθησε το δείκτη αναφοράς της MSCI. για τα νομίσματα των αναπτυσσόμενων χωρών να περιορίσει την πτώση του στο 2,5%, όταν ο δείκτης που αντιπροσωπεύει τις ανεπτυγμένες χώρες υποχώρησε κατά 7,4%.

Έκτοτε, ο δείκτης πρώτων υλών έχει βυθιστεί, αλλά οι αναδυόμενες αγορές εξακολουθούν να έχουν καλύτερη απόδοση έναντι των κρατών της G7 κατά 2%.

Συνολικά, από τα 23 αναπτυσσόμενα νομίσματα που παρακολουθεί το Bloomberg, τα 21 έχουν ξεπεράσει τη βρετανική λίρα, τα 19 έχουν ξεπεράσει σε απόδοση το ευρώ και τα 23 έχουν καλύτερη απόδοση από το γιεν Ιαπωνίας.

Ανασφαλείς επενδυτικοί προορισμοί

Καθώς ο κόσμος παραπαίει από κρίση σε κρίση – από τον πόλεμο στην Ουκρανία μέχρι το ενεργειακό σοκ στην Ευρώπη και τις πολιτικές αναταράξεις στο Ηνωμένο Βασίλειο – η φήμη των ανεπτυγμένων χωρών ως ασφαλέστερων επενδυτικών προορισμών έχει πληγεί.

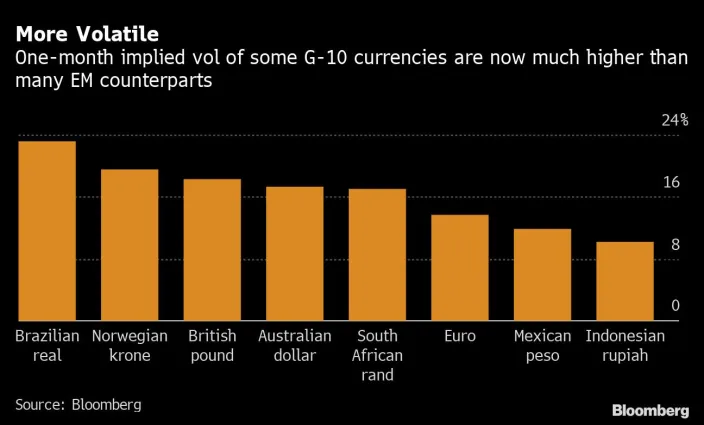

Η αναμενόμενη αστάθεια στα νομίσματα της G7 έχει αυξηθεί πάνω από αυτή των αναδυόμενων αγορών για πρώτη φορά από τον Μάρτιο του 2020, σύμφωνα με τους δείκτες JPMorgan Chase & Co.

Κανένα από τα νομίσματα της G10 δεν έχει επιτόκιο πάνω από 3%, ενώ οι αναπτυσσόμενες χώρες προσφέρουν πολύ υψηλότερη μεταφορά: το 4,25% της Ινδονησίας είναι από τα χαμηλότερα και το επιτόκιο πολιτικής της Βραζιλίας υπερβαίνει το 13%.

Οι αυξήσεις των επιτοκίων

«Ορισμένες κεντρικές τράπεζες των αναδυόμενων αγορών ήταν αρκετά νωρίς για να αυξήσουν τα επιτόκια από τα μέσα του 2021 και τώρα ανταμείβονται για αυτό», δήλωσε ο Lin Jing Leong, στρατηγικός αναλυτής επιτοκίων στην Columbia Threadneedle Investments. “Αυτό είναι ένα εξαιρετικό παράδειγμα για το πώς κάποια προληπτική δράση μπορεί να βοηθήσει πολύ στις αγορές.”

Η συναλλαγματική υπεραπόδοση στο Μεξικό και τη Βραζιλία οφείλεται σε πραγματικά θετικά επιτόκια, σύμφωνα με τη Citigroup.

Η τράπεζα θεωρεί υπερτιμημένο το πέσο, αποκαλώντας την «το αγαπημένο των αναδυόμενων αγορών».

Το ισχυρότερο ισοζύγιο εξωτερικών συναλλαγών και το εκλυστικό περιθώριο κέρδους είναι οι κύριοι μοχλοί ανθετικότητας για την περιοχή, λέει η Morgan Stanley.

«Τα μακροοικονομικά προβλήματα στην Ευρώπη και η απόκλιση δημοσιονομικής και νομισματικής πολιτικής στην Ιαπωνία είναι απίθανο να επιλυθούν σύντομα», δήλωσε ο Alvin Tan,, επικεφαλής της στρατηγικής νομισμάτων για την Ασία στην RBC Capital Markets. «Επομένως, δεν περιμένω να λήξει σύντομα η υποαπόδοση των νομισμάτων τους».

Σε χώρες όπως η Βραζιλία, η χαλάρωση των πληθωριστικών πιέσεων βοηθά να μετριαστεί το πλήγμα από το ισχυρότερο δολάριο.

«Αυτό είναι εξαιρετικά σημαντικό καθώς αυτό σημαίνει ότι δεν έχετε πραγματικά πολυ αρνητικά επιτόκια, όπως βλέπουμε σε πολλές από αυτές τις οικονομίες της G-10, δήλωσε η Aninda Mitra, μακροοικονομική αναλύτρια στην BNY Mellon Investment Management.

Στο κάτω ράφι αλλά..

Αλλά όλη αυτή η συζήτηση για υπεραπόδοση μετριάζεται από το γεγονός ότι τα περισσότερα νομίσματα των αναδυόμενων αγορών εξακολουθούν να πέφτουν.

Η Goldman Sachs Group και η Societe Generale καταγράφουν περαιτέρω απώλειες έως ότου η Fed σταματήσει τις αυξήσεις επιτοκίων.

«Τα νομίσματα των αναδυόμενων αγορών θα παραμείνουν στο… κάτω ράφι για το υπόλοιπο του έτους», δήλωσε ο Marek Drimal, στρατηγικός αναλυτής της Societe Generale.

«Θα είναι φθηνά, αλλά θα γίνουν ελκυστικά μόνο αφού πλησιάσει το τέλος της νομισματικής σύσφιξης της Fed και εάν, ταυτόχρονα, η παγκόσμια ή η αμερικανική οικονομία αποφύγει ένα σενάριο σκληρής προσγείωσης».

![Νέα αύξηση τιμών στα σούπερ μάρκετ – Ποια προϊόντα οδήγησαν στην άνοδο [πίνακες]](https://iskra.gr/wp-content/uploads/2026/02/0-1-85-218x150.jpg)