Tο ξέσπασμα της μεγαλύτερης τραπεζικής κρίσης στις ΗΠΑ από το 2008, με ενδεχόμενο ντόμινο προβλημάτων στην Ευρώπη, προανήγγειλε ο επικεφαλής του ρωσικού επενδυτικού κολοσσού VTB, Adrej Kostin, σε συνάντηση που είχε με τον πρόεδρο της Ρωσικής Ομοσπονδίας, Vladimir Putin.

«Κοιτάξτε τι συμβαίνει στις Ηνωμένες Πολιτείες: στην πραγματικότητα, αυτό που βλέπουμε είναι η μεγαλύτερη χρηματοπιστωτική τραπεζική κρίση από το 2008, και ήδη εξαπλώνεται στην Ευρώπη» είπε.

Σύμφωνα με τον τραπεζίτη, οι κυρώσεις κατά της Ρωσίας κατέστρεψαν το παγκόσμιο εμπορικό σύστημα και οδήγησαν σε αύξηση του πληθωρισμού.

«Οι προσπάθειες της Δύσης να λύσει αυτό το πρόβλημα με τους συνήθεις τρόπους οδήγησαν σε υποτίμηση των τραπεζικών περιουσιακών στοιχείων».

«Ως αποτέλεσμα, έχουμε ό,τι έχουμε.

Αλλά ο ρωσικός τραπεζικός τομέας πρέπει να αισθάνεται ασφαλής.

Εκτιμώ ότι δεν θα υπάρξουν προβλήματα» συνόψισε ο Kostin.

Παράλληλα, σημείωσε ότι η VTB υπέστη ορισμένες ζημιές πέρυσι λόγω του γεγονότος ότι ο όμιλος «απλώς αφαίρεσε περιουσιακά στοιχεία».

Μετά την κατάρρευση πολλών μεγάλων τραπεζών στις ΗΠΑ και την Ευρώπη, η πιο αξιοσημείωτη από τις οποίες ήταν η ελβετική Credit Suisse, εντείνονται οι φόβοι στη Δύση για επερχόμενη κρίση.

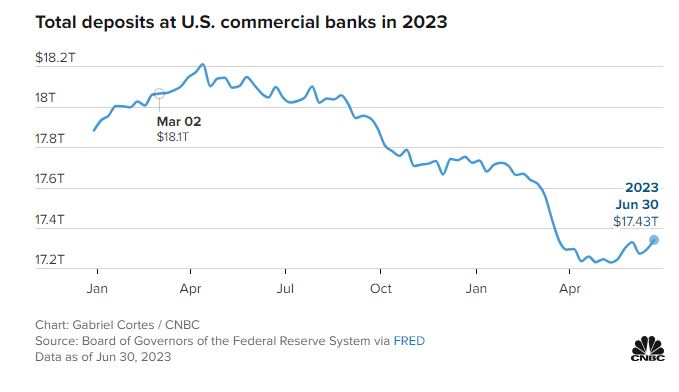

Ταυτόχρονα, οι καταθέτες συνεχίζουν να αποσύρουν χρήματα από πιστωτικά ιδρύματα: στις Ηνωμένες Πολιτείες από τον Φεβρουάριο έως τις 10 Μαΐου.

Ειδικότερα, περί τα 529 δισεκατομμύρια δολάρια αποσύρθηκαν από λογαριασμούς στις ΗΠΑ και στην ευρωζώνη τον Φεβρουάριο-Μάρτιο περίπου 89 δισεκατομμύρια ευρώ.

Ποια είναι η VTB Bank

Η VTB Bank (ρωσικά: Банк ВТБ, πρώην Vneshtorgbank, Внешторгбанк) είναι μία από τις κορυφαίες παγκόσμιες τράπεζες της Ρωσίας.

Η VTB Bank και οι θυγατρικές της αποτελούν ένα κορυφαίο ρωσικό χρηματοοικονομικό όμιλο – VTB Group, που προσφέρει ένα ευρύ φάσμα τραπεζικών υπηρεσιών και προϊόντων στη Ρωσία, την ΚΑΚ, την Ευρώπη, την Ασία, την Αφρική και τις ΗΠΑ.

Οι μεγαλύτερες θυγατρικές του Ομίλου στη Ρωσία είναι η Bank of Moscow. Η VTB 24, πρώην θυγατρική, ενσωματώθηκε πλήρως στην VTB Bank την 1η Ιανουαρίου 2018.

Η VTB κατατάχθηκε στην 446η θέση στο FT Global 500 2012, το ετήσιο οικονομικό στιγμιότυπο των Financial Times από τις μεγαλύτερες εταιρείες παγκοσμίως.

Αναρριχήθηκε στην 210η θέση στην κατάταξη των 500 μεγαλύτερων εταιρειών στην Ευρώπη, στο FT Europe 500 2014 και στο 127ο στην FT Emerging 500 2014, στον κατάλογο των 500 μεγαλύτερων εταιρειών στις αναδυόμενες αγορές του κόσμου.

Η τράπεζα με έδρα τη Μόσχα είναι εγγεγραμμένη στην Αγία Πετρούπολη και κατέκτησε την 66η θέση στο βρετανικό περιοδικό Top 1000 World Banks από άποψη κεφαλαίου το 2014.

Πώς φτάσαμε ως εδώ

Για να κατανοήσουμε τις ρίζες της κρίσης των τραπεζών στις ΗΠΑ, πρέπει να κοιτάξουμε πίσω, στην αναταραχή του 2008, που προκλήθηκε από τον ανεύθυνο δανεισμό, ο οποίος τροφοδότησε μια φούσκα στην αγορά των ακινήτων, η κατάρρευση της οποίας σχεδόν ανέτρεψε την παγκόσμια οικονομία.

Ο απόηχος της προαναφερθείσας κρίσης ενέτεινε τους ελέγχους στις μεγαλύτερες τράπεζες του κόσμου, οι οποίες χρειάστηκαν προγράμματα διάσωσης για να αποτρέψουν την καταστροφή.

Ως αποτέλεσμα, ιδρύματα με περιουσιακά στοιχεία 250 δισεκατομμυρίων δολαρίων ή παραπάνω βίωσαν τις περισσότερες αλλαγές, συμπεριλαμβανομένων των ετήσιων stress tests και των αυστηρότερων κανόνων που διέπουν τα κεφάλαια απορρόφησης ζημιών, τα οποία έπρεπε να διατηρήσουν στους ισολογισμούς τους.

Οι μη γιγαντιαίες τράπεζες, εν τω μεταξύ, θεωρούνταν πιο ασφαλείς και τύγχαναν ελαστικότερης εποπτείας.

Τα χρόνια μετά το 2008, οι περιφερειακές τράπεζες συχνά διαπραγματεύονταν με καλύτερο premium έναντι των μεγαλύτερων ανταγωνιστών τους και παρουσίαζαν σταθερή ανάπτυξη εξυπηρετώντας πλούσιους ιδιοκτήτες κατοικιών ή επενδυτές startup, όπως η First Republic και η SVB.

Έτσι, ανταμείβονταν με αυξημένες αποτιμήσεις σε ό,τι αφορά τις τιμές των μετοχών τους.

Όμως, ενώ ήταν λιγότερο περίπλοκες από τις γιγάντιες τράπεζες, δεν ήταν απαραίτητα λιγότερο επικίνδυνες.

Η ξαφνική κατάρρευση της SVB τον Μάρτιο έδειξε πόσο γρήγορα μια τράπεζα θα μπορούσε να διαλυθεί, καταρρίπτοντας μια από τις βασικές υποθέσεις του κλάδου: τη λεγόμενη «κολλώδη κατάσταση των καταθέσεων».

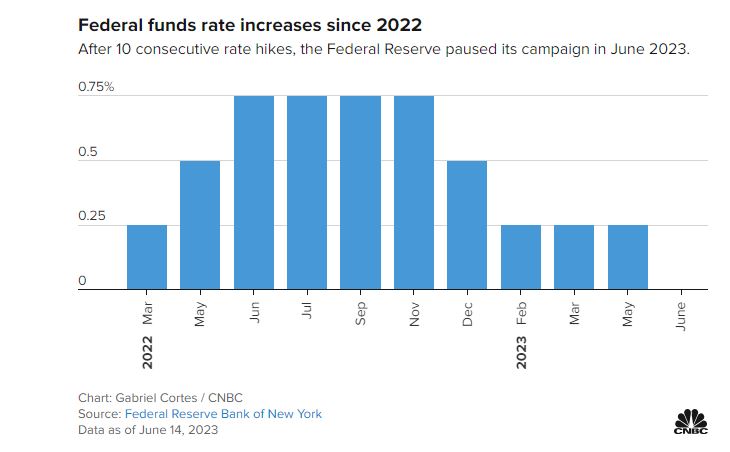

Τα χαμηλά επιτόκια και τα προγράμματα αγοράς ομολόγων που καθόρισαν τα χρόνια μετά το 2008 πλημμύρισαν τις τράπεζες με φθηνή χρηματοδότηση, παρασέρνοντας τους καταθέτες στο να αφήσουν μετρητά σταθμευμένα σε λογαριασμούς για τα οποία πλήρωναν αμελητέα επιτόκια.

«Για τουλάχιστον 15 χρόνια, οι τράπεζες βρίθουν από καταθέσεις οι οποίες λόγω των χαμηλών επιτοκίων δεν τους κοστίζουν τίποτα», δήλωσε ο Brian Graham, βετεράνος των τραπεζών και συνιδρυτής της συμβουλευτικής εταιρείας Klaros Group.

«Αυτό έχει αλλάξει σαφώς».

Υπό καθεστώς άγχους…

Μετά από 10 συνεχόμενες αυξήσεις επιτοκίων και με τις τράπεζες να γίνονται πρωτοσέλιδα και φέτος, οι καταθέτες έχουν μετακινήσει κεφάλαια σε αναζήτηση υψηλότερων αποδόσεων ή μεγαλύτερης ασφάλειας.

Τώρα είναι οι πολύ μεγάλες τράπεζες για να πτωχεύσουν, υπό το κράτος ενός σιωπηρού κυβερνητικού backstop τους, που θεωρούνται τα ασφαλέστερα μέρη για να σταθμεύσει κανείς χρήματα.

Οι μετοχές της JPMorgan σημείωσαν άνοδο 7,6% φέτος, ενώ ο περιφερειακός τραπεζικός δείκτης των περιφερειακών τραπεζών KBW υποχώρησε περισσότερο από 20%.

Αυτό απεικονίζει ένα από τα μαθήματα της αναταραχής του Μαρτίου.

Τα διαδικτυακά εργαλεία έχουν διευκολύνει τη μεταφορά χρημάτων, και οι πλατφόρμες μέσων κοινωνικής δικτύωσης έχουν προκαλέσει με συντονισμένο τρόπο φόβο στις τράπεζες.

Οι καταθέσεις που στο παρελθόν θεωρούνταν «κολλώδεις» ή απίθανο να μετακινηθούν, ξαφνικά έγιναν ολισθηρές.

Ως αποτέλεσμα, η χρηματοδότηση του κλάδου είναι πιο ακριβή, ειδικά για μικρότερες τράπεζες με υψηλότερο ποσοστό ανασφάλιστων καταθέσεων.

Αλλά ακόμη και οι μεγάλες τράπεζες αναγκάστηκαν να πληρώσουν υψηλότερα επιτόκια για να διατηρήσουν τις καταθέσεις.

Μερικές από αυτές τις πιέσεις θα είναι ορατές στο άμεσο μέλλον, δεδομένου ότι επίκεινται τα αποτελέσματα β’ τριμήνου.

Τράπεζες, όπως οι Zions και KeyCorp, είπαν στους επενδυτές τον περασμένο μήνα ότι τα έσοδα από τόκους ήταν χαμηλότερα από το αναμενόμενο ενώ ο αναλυτής της Deutsche Bank Matt O’Connor προειδοποίησε ότι οι περιφερειακές τράπεζες θα αρχίσουν να μειώνουν τις πληρωμές μερισμάτων.

«Το θεμελιώδες ζήτημα με το περιφερειακό τραπεζικό σύστημα είναι ότι το υποκείμενο επιχειρηματικό μοντέλο βρίσκεται υπό πίεση», δήλωσε ο νέος διευθύνων σύμβουλος της Lazard, Peter Orszag.

«Ορισμένες από αυτές τις τράπεζες θα επιβιώσουν όντας ο αγοραστής και όχι ο στόχος.

Θα μπορούσαμε να δούμε με την πάροδο του χρόνου λιγότερες, μεγαλύτερες περιφερειακές τράπεζες».

Χτυπημένες

Η εποπτεία των τραπεζών, ιδιαίτερα εκείνων το ενεργητικό των οποίων κυμαίνεται μεταξύ 100 και 250 δισεκατομμυρίων δολαρίων, όπως η First Republic και η SVB, αυξήθηκε.

«Θα υπάρξει πολύ μεγαλύτερο κόστος, που θα μειώσει τις αποδόσεις και τα κέρδη», δήλωσε ο Chris Wolfe, τραπεζικός αναλυτής της Fitch που εργαζόταν στο παρελθόν στη Federal Reserve Bank της Νέας Υόρκης.

«Το υψηλότερο πάγιο κόστος απαιτεί μεγαλύτερη κλίμακα, είτε ασχολείστε με τη χαλυβουργία είτε με τον τραπεζικό τομέα», είπε.

Τα κίνητρα να γίνουν μεγαλύτερες οι τράπεζες μόλις αυξήθηκαν ουσιαστικά».

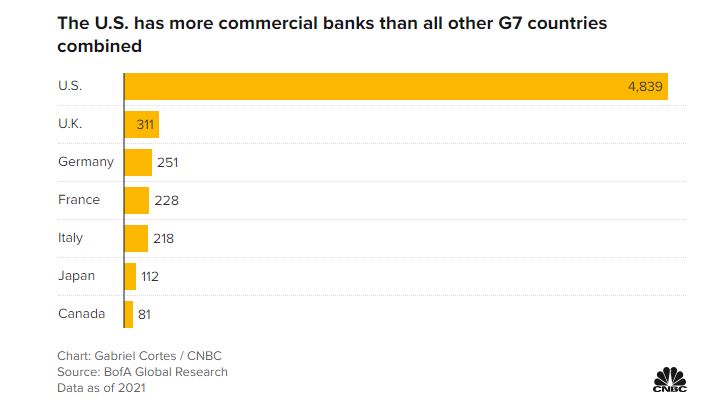

Οι μισές από τις τράπεζες της χώρας πιθανότατα θα απορροφηθούν από τους ανταγωνιστές τους την επόμενη δεκαετία, είπε ο Wolfe.

Σύμφωνα με κορυφαίο τραπεζίτη, ενώ η SVB και η First Republic βίωσαν τη μεγαλύτερη φυγή καταθέσεων τον Μάρτιο, και άλλες τράπεζες τραυματίστηκαν σε αυτή τη χαοτική περίοδο,.

Οι περισσότερες τράπεζες είδαν πτώση στις καταθέσεις του πρώτου τριμήνου κάτω από περίπου 10%, είπε.

«Αν είσαι μία από τις τράπεζες που έχασαν το 10% έως το 20% των καταθέσεων, έχεις προβλήματα.

«Πρέπει είτε να αυξήσουν τα κεφάλαιά της είτε είτε να πουληθούν για να μετριαστεί η πίεση.

Μια τρίτη επιλογή είναι απλώς να περιμένουμε μέχρι να ωριμάσουν τελικά τα ομόλογα και να σβήσουν τους ισολογισμούς των τραπεζών – ή μέχρι η πτώση των επιτοκίων να μειώσει τις απώλειες.

Αλλά αυτό θα μπορούσε να πάρει χρόνια για να συμβεί, και εκθέτει τις τράπεζες στον κίνδυνο ότι κάτι άλλο μπορεί να πάει στραβά, όπως η αύξηση των αθετήσεων στην αγορά γραφειακών χώρων.

Αυτό θα μπορούσε να φέρει ορισμένες τράπεζες στην επισφαλή θέση να μην έχουν επαρκή κεφάλαια» συμπλήρωσε.

«Ψεύτικη ηρεμία»

Στο μεταξύ, οι τράπεζες ήδη ξεφορτώνουν περιουσιακά στοιχεία για να ενισχύσουν τα κεφάλαιά τους, σύμφωνα με έναν άλλο βετεράνο τραπεζίτη και πρώην συνεργάτη της Goldman Sachs.

Σταθμίζουν τη διαχείριση περιουσιακών στοιχείων και τις εφαρμογές χρηματοοικονομικής τεχνολογίας, είπε.

«Πολλοί από αυτούς κοιτάζουν τον ισολογισμό τους και προσπαθούν να καταλάβουν, «Τι έχω για να πουλήσω και να πάρω μια ελκυστική τιμή;» είπε ο τραπεζίτης.

Ωστόσο, οι τράπεζες αντιμετωπίζουν ζητήματα, επειδή η αγορά δεν είναι ανοιχτή για νέες πωλήσεις των μετοχών τους, παρά τις συμπιεσμένες αποτιμήσεις τους, σύμφωνα με το Orszag του Lazard.

Οι θεσμικοί επενδυτές μένουν μακριά επειδή τυχόν νέες αυξήσεις επιτοκίων θα μπορούσαν να προκαλέσουν νέα πτώση στον κλάδο, είπε.

Ο Orszag χαρακτήρισε τις τελευταίες εβδομάδες ως περίοδο «ψευδούς ηρεμίας» που θα μπορούσε να κλονιστεί όταν οι τράπεζες δημοσιεύσουν τα αποτελέσματα του δεύτερου τριμήνου.

Ο κλάδος εξακολουθεί να αντιμετωπίζει τον κίνδυνο να επιστρέψει ένας καταστρεπτικός βρόχος αρνητικής ανάδρασης σε ό,τι αφορά την πτώση στις τιμές των μετοχών και στις καταθέσεις καταθέσεων, είπε.

«Το μόνο που χρειάζεστε είναι μία ή δύο τράπεζες να πουν: «Οι καταθέσεις μειώθηκαν κατά 20% ακόμη» και ξαφνικά θα επιστρέψετε στο χάος:

«Σφυροκόπημα στις τιμές των μετοχών, που στη συνέχεια θα τροφοδοτήσει φυγή καταθέσεων, που στη συνέχεια θα ωθήσει τις τιμές των μετοχών στα Τάρταρα», είπε ο Orszag.