Η ομάδα μεγάλων αναδυόμενων οικονομιών που αποκαλούνται BRICS έθεσε σε εφαρμογή πρόσφατα την ιδέα της δημιουργίας ενός νέου νομίσματος που θα υποστηρίζεται από χρυσό.

Αυτή η ρωσικής προέλευσης ιδέα έχει στόχο να «αφοπλίσει το δολάριο από το ρόλο του ως γεωπολιτικό όπλο αλλά και να απομειώσει την αμερικανική ηγεμονία στο παγκόσμιο εμπόριο και τον χρηματοπιστωτικό τομέα.

Κατά τη φάση του κανόνα του χρυσού, το κίτρινο μέταλλο χρησιμοποιήθηκε από τις κυβερνήσεις για να καθορίσουν μια σταθερή τιμή για την αγορά και την πώληση χρυσού, όπου αυτή η σταθερή τιμή προοριζόταν να καθορίσει την αξία του νομίσματος.

Το 1971, ωστόσο, ο Πρόεδρος των ΗΠΑ Richard Nixon αποφάσισε απροσδόκητα να εγκαταλείψει το σύστημα του χρυσού κανόνα και να στραφεί σε ένα πλήρες νομισματικό σύστημα fiat (νομισμάτων των κεντρικών τραπεζών).

Έκτοτε, τα συναλλαγματικά αποθέματα των κεντρικών τραπεζών συνδύασαν πολλά στοιχεία, συμπεριλαμβανομένου του χρυσού και σημαντικών ξένων νομισμάτων όπως το δολάριο, το ευρώ, η στερλίνα κ.λπ.

Επομένως, η ιδέα της επιλογής του χρυσού ως κάλυψης της αξίας του νομίσματος δεν είναι νέα.

Η προϊστορία

Στο τέλος του Β’ Παγκοσμίου Πολέμου, οι Ηνωμένες Πολιτείες αντιπροσώπευαν περισσότερο από το ήμισυ της παγκόσμιας οικονομικής παραγωγής και των αποθεμάτων χρυσού.

Το Ηνωμένο Βασίλειο ήταν ουσιαστικά χρεοκοπημένο, με τα απομεινάρια της περιοχής της στερλίνας να συνδέονται μεταξύ τους με κεφαλαιακούς και εμπορικούς ελέγχους.

Μόλις η βρετανική λίρα έγινε μετατρέψιμη τον Ιούλιο του 1947, λόγω της επιμονής των ΗΠΑ, υπέκυψε στη συντριπτική πίεση πωλήσεων.

Το δολάριο, το οποίο ήταν συνδεδεμένο με χρυσό στα 35 δολάρια η ουγγιά, ενισχύθηκε από την προνομιακή θέση της Αμερικής στο νεοσύστατο Διεθνές Νομισματικό Ταμείο και γρήγορα καθιερώθηκε ως το θεμέλιο του παγκόσμιου εμπορίου και χρηματοδότησης.

Ενώ οι ΗΠΑ αντιπροσωπεύουν σήμερα μόνο το 25% της παγκόσμιας παραγωγής, το δολάριο παραμένει εμπλεκόμενο σε σχεδόν το 90 % όλων των συναλλαγών σε συνάλλαγμα.

Παρά τον κεντρικό ρόλο του στο διασυνοριακό εμπόριο και τον δανεισμό, ωστόσο, το μερίδιο του δολαρίου στα συναλλαγματικά αποθέματα των κεντρικών τραπεζών έχει μειωθεί από 72 % το 2000 σε 59 % σήμερα.

Δεδομένης της πρόσφατης σκληρής κριτικής της αμερικανικής νομισματικής πολιτικής από αξιωματούχους στην Κίνα, τη Ρωσία, τη Βραζιλία, τη Σαουδική Αραβία και αλλού, μπορεί επομένως να φανεί ότι η αδιαμφισβήτητη κυριαρχία του δολαρίου πλησιάζει στο τέλος της, με εκτεταμένες παγκόσμιες οικονομικές συνέπειες.

Η απειλή από τις ΗΠΑ

Πολλοί σχολιαστές έχουν επισημάνει την πιθανή εμφάνιση ενός κόσμου με την κυριαρχία πολλών νομισμάτων στον οποίο το δολάριο παίζει πολύ μειωμένο ρόλο.

Ένας τέτοιος κόσμος, ωστόσο, δεν είναι συμβατός με το πολυμερές εμπορικό σύστημα όπως το γνωρίζουμε.

Είναι σημαντικό ότι η μεγαλύτερη απειλή για την κυριαρχία του δολαρίου δεν προέρχεται από ανταγωνιστικές εναλλακτικές λύσεις, αλλά από την ίδια την κυβέρνηση των ΗΠΑ.

Η πρόσφατη αντιπαράθεση σχετικά με το ανώτατο όριο του ομοσπονδιακού χρέους στο Καπιτώλιο, που απείλησε να προκαλέσει παγκόσμια χρηματοπιστωτική αστάθεια, είναι ένα χαρακτηριστικό παράδειγμα.

Η προοπτική ατέρμονης επανάληψης μιας τέτοιας απερίσκεπτης κομματικής σύγκρουσης ώθησε τη Fitch Ratings να υποβαθμίσει την πιστοληπτική ικανότητα της χώρας από AAA σε AA+, υπογραμμίζοντας τις αμφιβολίες για το εάν οι παγκόσμιοι επενδυτές μπορούν να συνεχίσουν να εμπιστεύονται την «πλήρη πίστη και πίστη της κυβέρνησης των ΗΠΑ».

Αλλά μια ακόμη πιο άμεση απειλή για την κυριαρχία του δολαρίου είναι η αυξανόμενη χρήση του ως γεωπολιτικού όπλου για τη στήριξη της αμερικανικής ηγεμονίας.

Ενώ οι κυρώσεις υπό την ηγεσία των ΗΠΑ ήταν σε μεγάλο βαθμό αναποτελεσματικές στην αλλαγή της συμπεριφοράς των αυταρχικών καθεστώτων στη Βόρεια Κορέα, το Ιράν και τη Ρωσία, έχουν προκαλέσει σημαντικό οικονομικό πόνο.

Και όπως… η υπερβολική χρήση αντιβιοτικών τροφοδοτεί τη μικροβιακή ανθεκτικότητα, η υπερβολική χρήση κυρώσεων ωθεί τις στοχευμένες χώρες, καθώς και πιθανούς στόχους, να μειώσουν τη δέσμευσή τους με το χρηματοπιστωτικό σύστημα των ΗΠΑ.

Αν και αυτό συνεπάγεται ένα οικονομικό πλήγμα, το κόστος είναι ασήμαντο σε σύγκριση με το κόστος, ας πούμε, του παγώματος ή ακόμη και κατάσχεσης των αποθεματικών της κεντρικής τράπεζας.

Εξέχοντες πολιτικοί των ΗΠΑ έχουν υποστηρίξει τέτοιες κατασχέσεις στην περίπτωση της Ρωσίας, προκειμένου να αποζημιώσουν την Ουκρανία για το φρικτό κόστος της εισβολής της Ρωσίας.

Σε νομισματικό κενό…

Αλλά αν το δολάριο χάσει την προνομιακή του θέση, τι θα μπορούσε να το αντικαταστήσει;

Επί του παρόντος, το ευρώ, το οποίο αντιπροσωπεύει το 20% των παγκόσμιων αποθεματικών της κεντρικής τράπεζας, είναι το μόνο νόμισμα που θα μπορούσε ρεαλιστικά να χρησιμεύσει ως υποκατάστατο.

Η απήχησή της, ωστόσο, υπονομεύεται από τον κατακερματισμό των εθνικών αγορών κρατικού χρέους της Ευρώπης, καθώς και από τις παρατεταμένες αμφιβολίες για τη μακροπρόθεσμη βιωσιμότητα της Ευρωπαϊκής Ένωσης μετά την αποχώρηση της Βρετανίας.

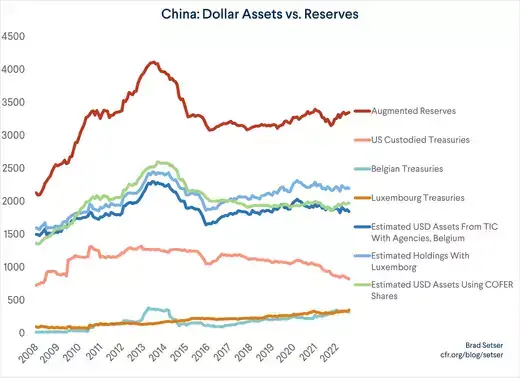

Το κινεζικό ρενμίνμπι, το οποίο αντιπροσωπεύει λιγότερο από το 3% των παγκόσμιων αποθεμάτων, δεν αποτελεί σοβαρή απειλή για την ηγεμονία του δολαρίου.

Δεδομένης της επιδείνωσης της νομικής προστασίας της Κίνας, των αυστηρών κεφαλαιακών ελέγχων και των σχετικά υπανάπτυκτη αγορών ομολόγων – από τις οποίες οι ξένοι επενδυτές άντλησαν το ρεκόρ των 91 δισεκατομμυρίων δολαρίων το 2022 – το γιουάν απέχει ακόμα πολύ από μια αξιόπιστη ”αποθήκη αξίας”.

Η διεθνοποίηση του νομίσματος σταμάτησε πριν από μια δεκαετία, όταν έληξαν οι εισροές κεφαλαίων λόγω των προσδοκιών διαρκούς ανατίμησης.

Έτσι, ενώ η συνεχιζόμενη κυριαρχία του δολαρίου δεν πρέπει να θεωρείται δεδομένη, δεν υπάρχει επί του παρόντος βιώσιμη ενιαία εναλλακτική λύση.

Αντίθετα, πολλοί σχολιαστές έχουν επισημάνει την πιθανή εμφάνιση ενός κόσμου «πολυνομισμάτων» στον οποίο το δολάριο παίζει πολύ μειωμένο ρόλο. Ένας τέτοιος κόσμος, ωστόσο, δεν είναι συμβατός με το πολυμερές εμπορικό σύστημα όπως το γνωρίζουμε.

Σίγουρα, οι χώρες μπορούν να παρακάμψουν το δολάριο μέσω του ανταλλακτικού εμπορίου, χρησιμοποιώντας εμπορεύματα όπως ο χρυσός ή το πετρέλαιο.

Το Ιράκ, για παράδειγμα, ανταλλάσσει πετρέλαιο με το Ιράν με αντάλλαγμα φυσικό αέριο.

Αλλά οι κυβερνήσεις δεν θα συσσωρεύουν νομίσματα τα οποία δεν μπορούν να χρησιμοποιήσουν οι ίδιες αλλά και οι πολίτες τους.

Έτσι, η εξασθένιση της κυριαρχίας του δολαρίου θα μπορούσε να σηματοδοτήσει την κατάρρευση μιας εξαιρετικά αποτελεσματικής δομής του παγκόσμιου εμπορίου στο οποίο η ροή των αγαθών και των υπηρεσιών καθορίζεται από το κόστος και την ποιότητα.

Αντίθετα, αυτή η ροή θα αντικατοπτρίζει εάν απαιτείται λίγο περισσότερο ή λιγότερο από ένα δεδομένο ξένο νόμισμα σε μια χώρα προορισμού των εμπορευμάτων.

Η πόλωση, η αποδολαριοποίηση και η αναδυόμενη παγκόσμια τάξη πραγμάτων

Στο πλαίσιο της νομισματικής πολιτικής τα κράτη πρέπει να συσσωρεύσουν συνάλλαγμα μέσω πλεονασμάτων τρεχουσών συναλλαγών, αναγκάζονται να εφαρμόσουν εμπορικούς περιορισμούς και άλλα στρεβλωτικά μέτρα για τη διατήρηση σταθερών διμερών εμπορικών ισοζυγίων.

Αυτός είναι ο λόγος για τον οποίο το δολάριο, παρά τα μειονεκτήματά του ως παγκόσμιο αποθεματικό νόμισμα, παραμένει αναπόσπαστο μέρος του πολυμερούς εμπορικού συστήματος που δημιουργήθηκε βάσει της Γενικής Συμφωνίας Δασμών και Εμπορίου του 1947 και του διαδόχου της, του Παγκόσμιου Οργανισμού Εμπορίου.

Αν και αυτό το καθεστώς επικρίνεται συχνά στις ΗΠΑ επειδή βοήθησε την Κίνα να ανέβει με μερκαντιλιστικά μέσα, έχει παίξει κρίσιμο ρόλο στην τόνωση της παγκόσμιας καινοτομίας, στη μείωση του κόστους και στην άρση εκατοντάδων εκατομμυρίων από τη φτώχεια.

Μολονότι οι ΗΠΑ μπορούν και πρέπει να κάνουν περισσότερα για να στηρίξουν τους πολίτες τους που έμειναν πίσω εξαιτίας της παγκοσμιοποίησης, πρέπει επίσης να διασφαλίσουν ότι το νόμισμά τους παραμένει αρκετά αξιόπιστο ώστε να συνεχίσει να υποστηρίζει το παγκόσμιο εμπόριο.

Αυτό σημαίνει να τεθεί ένα τέλος στο πολιτικό δράμα της αθέτησης υποχρεώσεων όσον αφορά το ανώτατο ύψος δανεισμού και να ασκηθεί με μεγαλύτερη σύνεση και αυτοσυγκράτηση η χρήση μονομερών οικονομικών κυρώσεων.

.jpg?w=1200)

Αλλαγή των ισορροπιών

Μαζί οι χώρες της ομάδας των BRICS αντιπροσωπεύουν το 26% της παγκόσμιας οικονομίας, το 40% του παγκόσμιου πληθυσμού και περισσότερο από το 16% του παγκόσμιου εμπορίου.

Οι BRICS θεωρούνται ένας από τους σημαντικότερους αναδυόμενους οικονομικούς ομίλους στον κόσμο και διακρίνονται για την ποικιλομορφία των οικονομιών τους, καθώς και για το τεράστιο ανθρώπινο, βιομηχανικό και γεωργικό δυναμικό.

Ο ρόλος των BRICS γνώρισε αξιοσημείωτη ανάπτυξη στην παγκόσμια οικονομία την τελευταία δεκαετία, ξεπερνώντας την ομάδα των προηγμένων οικονομιών της G7 όσον αφορά το ΑΕΠ με βάση την ισοτιμία αγοραστικής δύναμης.

Από περισσότερες από 40 χώρες που εξέφρασαν το ενδιαφέρον τους να ενταχθούν στους BRICS, έξι νέες χώρες προσκλήθηκαν να ενταχθούν στη συμμαχία: η Αίγυπτος, η Σαουδική Αραβία, τα Ηνωμένα Αραβικά Εμιράτα, η Αργεντινή, η Αιθιοπία και το Ιράν πρόκειται να γίνουν επίσημα μέλη την 1η Ιανουαρίου 2024 .

Με τη διεύρυνση του μπλοκ σε 11 χώρες, το μέγεθος της οικονομίας του ομίλου θα γίνει 29 τρισεκατομμύρια δολάρια, ή περίπου το 29% της παγκόσμιας οικονομίας, σε σύγκριση με 26 τρισεκατομμύρια δολάρια πριν από την ένταξη των νέων μελών.

Η ομάδα θα έχει επίσης πληθυσμό άνω των τριών δισεκατομμυρίων και 670 εκατομμυρίων ανθρώπων, σχεδόν το ήμισυ του παγκόσμιου πληθυσμού.

Επιπλέον, οι διευρυμένες BRICS θα καταλαμβάνουν περίπου το 32% της παγκόσμιας χερσαίας έκτασης, αφού αντιπροσωπεύουν σχεδόν το ένα τέταρτο της παγκόσμιας χερσαίας έκτασης.

Μεταξύ των νεοφερμένων, υπάρχουν δύο μεγάλοι παραγωγοί πετρελαίου, η Σαουδική Αραβία και τα Ηνωμένα Αραβικά Εμιράτα, που θα δώσουν στους BRICS ισχυρή παγκόσμια επιρροή στον παγκόσμιο ενεργειακό τομέα και θα αυξήσουν επίσης την ολοκλήρωση και την εμπορική συνεργασία εντός του μπλοκ, όπως η Κίνα και η Ινδία είναι μεταξύ των κορυφαίων καταναλωτών λαδιού στον κόσμο.

Συζητήσεις για δημιουργία του νομίσματος

Το μπλοκ BRICS επιδιώκει να λανσάρει ένα νέο κοινό νόμισμα που θα χρησιμοποιείται στις εμπορικές συναλλαγές μεταξύ των κρατών μελών, υπό το φως του σχεδίου του ομίλου να μειώσει την εξάρτηση από το δολάριο στις πληρωμές του παγκόσμιου εμπορίου.

Φαίνεται ότι το πρώτο βήμα θα είναι η αύξηση της χρήσης των τοπικών νομισμάτων στις ενδοεμπορικές συναλλαγές και η καθιέρωση κοινού συστήματος πληρωμών.

Στη συνέχεια θα δημιουργηθεί ένα νέο νόμισμα, το οποίο πιθανότατα θα υποστηρίζεται από χρυσό.

Η επιλογή του χρυσού ειδικά και όχι οποιουδήποτε άλλου εμπορεύματος ως βάση για το νέο νομισματικό σύστημα αφορά τη μόχλευση από τα διαχρονικά επενδυτικά χαρακτηριστικά του χρυσού προκειμένου να επιτευχθεί σταθερότητα στην αξία του νομίσματος.

Όταν ένα νόμισμα υποστηρίζεται από χρυσό, αυτό σημαίνει ότι είναι δυνατό να μετατραπεί σε μονάδες χρυσού, όπως συνέβη στη συμφωνία του Bretton Woods, όταν η τιμή του δολαρίου ήταν συνδεδεμένη εκείνη την εποχή στα 35 δολ. ανά ουγγιά χρυσού (μια ουγγιά ισούται 31,10 γραμμάρια).

Υπό το πρίσμα των παρανοϊκών κυρώσεων που επιβλήθηκαν στη Ρωσία, οι οποίες περιλαμβάνουν την πλήρη 35 δολ. ανά ουγγιά χρυσού (μια ουγγιά ισούται 31,10 γραμμάρια).απομόνωση από ολόκληρο το δυτικό χρηματοπιστωτικό σύστημα, συμπεριλαμβανομένων των τραπεζών των Ηνωμένων Πολιτειών και της Ευρωπαϊκής Ένωσης και του συστήματος SWIFT για διεθνείς τραπεζικές πληρωμές, η Μόσχα είναι πιο πρόθυμη από άλλα μέλη να προχωρήσουν στην υιοθέτηση ενός νέου νομίσματος.

Το νόμισμα BRICS θα πρέπει να γίνει εντελώς ανεξάρτητο από το ισχύον σύστημα και μία ασφαλής πλατφόρμα για πολυμερείς διασυνοριακούς διακανονισμούς.

Υπάρχει μεγάλη πιθανότητα η Ρωσία να αναλάβει την εκ περιτροπής προεδρία των BRICS το 2024, γεγονός που ενίσχυσε τις εικασίες ότι θα προσπαθήσει να επιταχύνει την έκδοση ενός νέου νομίσματος BRICS το επόμενο έτος.

Αναλυτές άφησαν να εννοηθεί επίσης ότι οι χώρες BRICS έχουν ήδη αρχίσει να επεκτείνουν τις αγορές τους σε χρυσό προκειμένου να κυκλοφορήσουν το νέο νόμισμα όσο το δυνατόν συντομότερα.

H ανάσα για την Αίγυπτο

Σε περίπτωση εισαγωγής του νομίσματος BRICS, η Αίγυπτος μία χώρα που αντιμετωπίζει σοβαρά δημοσιονομικά προβλήματα θα μπορούσε να επωφεληθεί από την πρόσφατη ανακάλυψη χρυσωρυχείων, καθώς υπάρχουν επτά πολλά υποσχόμενα ορυχεία, όπως το ορυχείο Sukari στο Golden Triangle, το Halayeb και το Shalateen.

Υπάρχουν επίσης άλλες διακριτές περιοχές για την αναζήτηση χρυσού εντός της Αιγύπτου, σύμφωνα με τον Naji Farag, σύμβουλο του υπουργού Οικονομικών για Νομισματικές υποθέσεις.

Η Κεντρική Τράπεζα της Αιγύπτου αύξησε επίσης την ποσότητα χρυσού σε συναλλαγματικά αποθέματα κατά το 2022 και το πρώτο τρίμηνο του τρέχοντος έτους.

Η Αίγυπτος ήταν ο μεγαλύτερος αγοραστής χρυσού σε επίπεδο κεντρικών τραπεζών κατά το πρώτο τρίμηνο του 2022, όπου αντιπροσώπευε το 29% των συνολικών συναλλαγματικών αποθεμάτων μέχρι το τέλος Αυγούστου.

![Νέα αύξηση τιμών στα σούπερ μάρκετ – Ποια προϊόντα οδήγησαν στην άνοδο [πίνακες]](https://iskra.gr/wp-content/uploads/2026/02/0-1-85-218x150.jpg)