Το άφθονο αλλά φθίνουσας αξίας νόμισμα που τύπωσαν οι Κεντρικές Τράπεζες ανά τον κόσμο αρχής γενομένης από την κρίση της πανδημίας το 2020 έθρεψε το τέρας του πληθωρισμού το οποίο απειλεί να πνίξει τις οικονομίες και να καταστρέψει τα περιουσιακά στοιχεία των πολιτών ανά τον κόσμο.

Η σύσφιξη των πιστωτικών συνθηκών σε ένα περιβάλλον γεωπολιτικών εντάσεων οδηγεί τις οικονομίες στην ύφεση και αλλάζει ταυτόχρονα τις ισορροπίες στη νομισματική κυριαρχία, με κύριο θύμα το δολάριο εναντίον του οποίου εκπονούνται στρατηγικές εξουδετέρωσης της κυριαρχίας του.

Ποια είναι τα βασικά σενάρια όσον αφορά τις νομισματικές εξελίξεις.

Οι εν λόγω οικονομικές πολιτικές ήταν καταδικασμένες από την αρχή

Στη στρατιωτική όσο και στην οικονομική ιστορία έχει δοξασθεί η ανθρώπινη ανοησία, η αγνόηση των «σκληρών» αριθμών και η εκπόνηση καταστροφικών στρατηγικών.

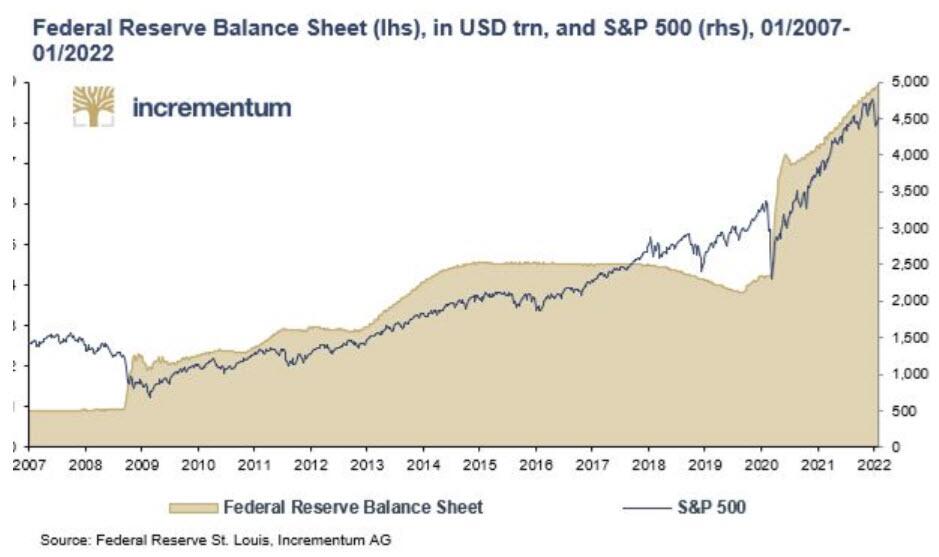

Για παράδειγμα, μια φορά κι έναν καιρό (περίπου το 2008 κατα τη διάρκεια της χρηματοπιστωτικής κρίσης), οι κεντρικοί τραπεζίτες γενικά και η Fed των ΗΠΑ ειδικότερα, είχαν την παρανοϊκή έμπνευση ότι οι κεντρικές τράπεζες μπορούσαν να χρησιμοποιήσουν χρήμα που δημιουργήθηκε από… αέρα για να σώσουν τις «κακές τράπεζες», να αποφύγουν την ύφεση.

Κατά αυτό τον τρόπο διαχειρίστηκαν τις πληθωριστικές πιέσεις, μείωσαν το κόστος εξυπηρέτησης του δημόσιου χρέους, διασφάλισαν τις συνθήκες της απασχόλησης, χρεώνοντας το μέλλον και τυπώνοντας νομισματα άνευ πραγματικής αξίας, με το κλίκ ενός ποντικιού.

Οι εν λόγω μεγάλες στρατηγικές, όπως οι υποσχέσεις αποτυχημένων και παραφρόνων στρατηγών που επικαλέσθηκαν το Lebensraum όπως η γερμανική εκστρατεία του έμπειρου von Paulus που… κόλλησε στο Στάλινγκραντ το χειμώνα του 1943, ή τη «la gloire de l’empire» που οδήγησε τον Ναπολέοντα στο Βατερλώ ακολουθήθηκαν από τεράστιες καταστροφές ύστερα από μια σειρά από πρώιμες «επιτυχίες» όπως του Austerlitz» το 1812 (δηλαδή, φούσκες της αγοράς) και παρά τη βραχυπρόθεσμη αρχική ευφορία.

Δυστυχώς, αυτές οι πρώιμες νίκες ώθησαν στο να αγνοηθούν οι μακροπρόθεσμες πραγματικότητες/απώλειες, συγκεκριμένα: Ιστορικά άνευ προηγουμένου ανισότητα πλούτου, η ραγδαία υποτίμηση νομισμάτων, η στρέβλωση της διαμόρφωσης των τιμών στην ελεύθερη αγορά και τη γέννηση αυτού που ισοδυναμεί με κάτι περισσότερο από τον σοσιαλισμό της Wall Street και η φεουδαρχία της αγοράς που μεταμφιέζεται σήμερα σε «καπιταλισμό».

Μια τέτοια βραχυπρόθεσμη «δόξα» που οδηγεί μακροπρόθεσμα σε καταστροφή είναι ένα μοτίβο πολύ οικείο για όσους δίνουν προσοχή στα ιστορικά δεδομένα…

Ο παρ‘ ημιν αυτοκράτορας Jerome Powell, για παράδειγμα, πιστεύει ότι μπορεί «να κερδίσει τον πόλεμο ενάντια στον πληθωρισμό», αλλά όπως ο Ναπολέων και von Paulus, δεν είναι ακόμα σε θέση να παραδεχτεί ότι το μεγαλόπνο όραμά του είναι καταδικασμένο σε κάθε πιθανό σενάριο.

Και έτσι, συνεχίζει να παλεύει απεγνωσμένα μια χαμένη υπόθεση σε βάρος αμέτρητων νομισμάτων και των περιουσιακών στοιχείων επιχειρήσεων κα ιπολιτων σε όλο τον κόσμο.

Πώς μπορούμε να το γνωρίζουμε αυτό;

Τα επίπεδα του παγκόσμιου χρέους έχουν ξεπεράσει ένα κρίσιμο ύψος – δεν απομένουν εύκολες νίκες τη στιγμά που θα αρχίσουμε να ασχολούμαστε με τα τετράκις εκατομμύρια…

Είτε ο Powell συνεχίσει με την σύσφιξη των νομισματικών συνθηκών (QT) είτε στραφεί σε νέα ποσοτική χαλάρωση (QE), οι επενδυτές έχουν ενώπιόν τους τα σενάρια είτε της οικονομικής ύφεσης είτε του ακραίο πληθωρισμού.

Το πιθανότερο είναι να συμβούν και τα δύο, δηλαδή: Στασιμοπληθωρισμός

Εξίσου σοβαρή είναι η αναπόφευκτη κατάρρευση της αγοραστικής δύναμης του δολαρίου ΗΠΑ στο εσωτερικό και η επιβράδυνση της ηγεμονίας του (και αυτής των ΗΠΑ) στον κόσμο.

Η θλιβερή μοίρα του δολαρίου

Ανεξάρτητα από το αν το δολάριο συγκυριακά ανεβαίνει ή καταγράφει πτώση, το τελικό αποτέλεσμα είναι τόσο αναπόφευκτο και μαθηματικά δεδομένο όσο ο πόλεμος των δύο μετώπων της Γερμανίας στον Β’ Παγκόσμιο Πόλεμο, ή το Βατερλώ του Ναπολέοντα: Καταστροφή.

Μόλις οι «φούσκες» των μετοχών και των ομολόγων φτάσουν στο κατάλληλο κρίσιμο σημείο, η τελευταία «φούσκα» είναι πάντα το νόμισμα – αυτό είναι ακριβώς το σημείο στο οποίο μας έχουν φέρει οι κεντρικοί τραπεζίτες.

Εν ολίγοις, και όπως φαίνεται παρακάτω, η παγκόσμια οικονομία και το δολάριο, με επικεφαλής τον Jerome Powell πρόκειται να διασχίσουν αυτή την περιβόητη λεπτή γραμμή από την κυριαρχία στη γελοιοποίηση…

Οι υπέροχες τελευταίες στιγμές του δολαρίου

Όπως σε κάθε ηττημένο πόλεμο, ωστόσο, υπάρχουν πάντα εκείνοι που προσκολλώνται στην ελπίδα, συμπεριλαμβανομένων εκείνων που πιστεύουν ότι το δολάριο δεν θα παραδοθεί ποτέ. (Το 2022, η βρετανική λίρα, το γιεν και το ευρώ έχουν ήδη καταγράψει σημαντικές ζημίες…)

Πρόσφατα, για παράδειγμα, οι τίτλοι των εφημερίδων, οι πολιτικοί, οι αγορές και οι μόνιμα αισιόδοξοι ήταν εμφανίσθηκαν σε σύγχυση να παρασύρονται την ισχυρότερα των προσδοκώμενων για τις θέσεις εργασίας στις ΗΠΑ και τα στοιχεία για τις μισθωτές θέσεις πλην των αγρτικών εκμεταλλεύσεων..

Ωστόσο, αυτό που ήταν εξίσου υψηλότερο (60% υψηλότερο…) από το αναμενόμενο ήταν η εκτίμηση δανεισμού του Υπουργείου Οικονομικών των ΗΠΑ για το 2023 και αυτό μόνο για το πρώτο τρίμηνο (Q1).

Καθένα από αυτά τα σημεία δεδομένων ώθησε προσωρινά υψηλότερα, μαζί με τις προσδοκίες για τον πληθωρισμό, οι οποίες τώρα φαίνεται να είναι ενσωματωμένες στις προοπτικές τις ισοτιμίας του.

Έτσι, το μεγάλο ερώτημα σήμερα είναι το εξής: Θα ενισχυθεί ή θα εξασθενήσει το δολάριο το 2023 και έπειτα;

Τα δύο στρατόπεδα και οι συνέπειες

Υπάρχουν δύο στρατόπεδα σε αυτή τη στρατηγική συζήτηση και δύο συνέπειες ανάλογα με το ποιο στρατόπεδο είναι στη σωστή πλευρά της Ιστορίας.

Κανένα από τα δύο σενάριο δεν έχει «νικηφόρα» έκβαση.

Κακό Σενάριο 1: Οι συνέπειες ενός ανερχόμενου δολαρίου

Εάν το δολάριο γίνει ισχυρότερο, σκοτώνει σχεδόν κάθε κατηγορία περιουσιακών στοιχείων εκτός από το ίδιο…

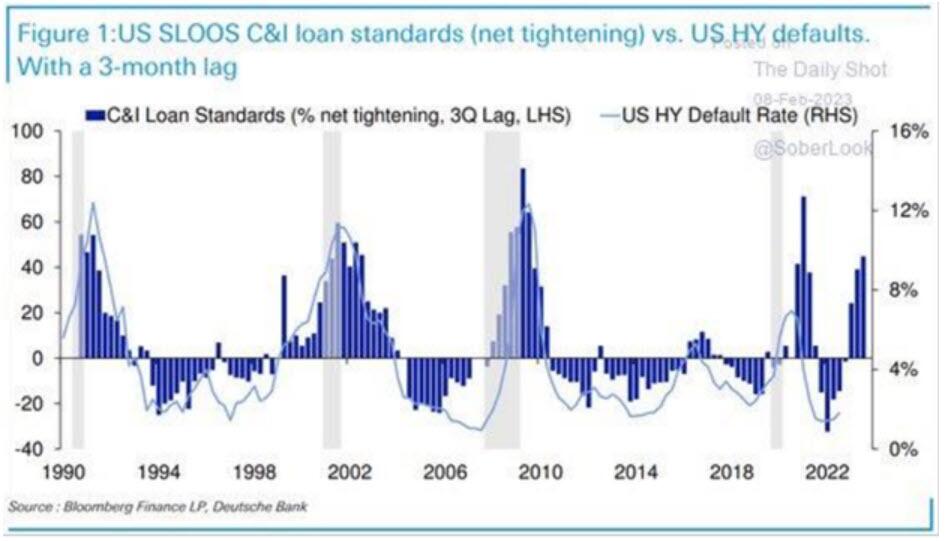

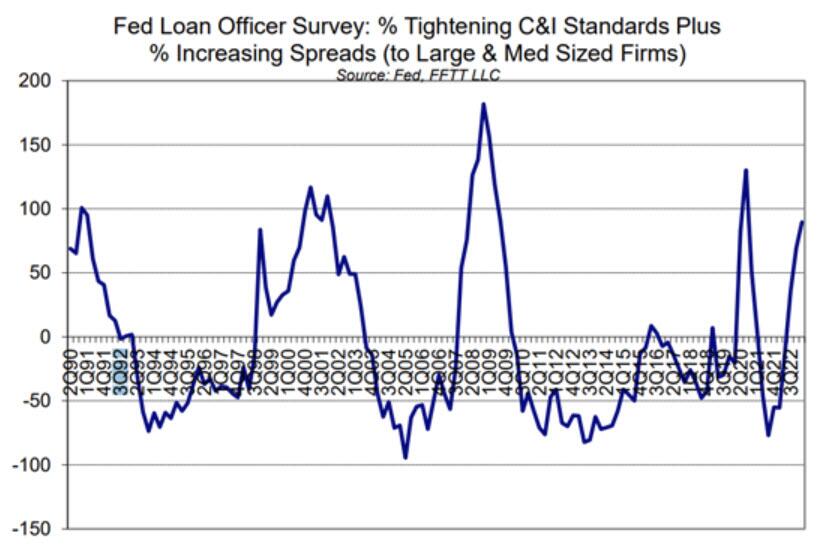

Ήδη, βλέπουμε αυτό το… μακελειό στις αγορές χρέους καθώς τα αυξανόμενα επιτόκια και οι πολιτικές ισχυρού δολαρίου του στρατηγού Powell ακρωτηριάζουν τα πρότυπα δανεισμού του παρελθόντος.

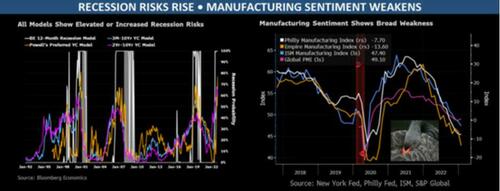

Οι υπεύθυνοι δανείων επιβεβαιώνουν τα στοιχεία για μια σύσφιξη της διαθεσιμότητας πιστώσεων (και μια διεύρυνση των περιθωρίων δανεισμού των τραπεζών,) σε επίπεδα που παρατηρήθηκαν μόνο σε προηγούμενες υφέσεις, προσθέτοντας μεγαλύτερη βαρύτητα στον συνεχιζόμενο ισχυρισμό ότι οι ΗΠΑ βρίσκονται ήδη σε ύφεση, παρά κάθε προσπάθεια που φτάνει τα όρια της προπαγάνδας αυτό να αγνοηθεί.

Η εξίσου θλιβερή άνοδος των ομολόγων υψηλής απόδοσης προσθέτει περαιτέρω απόδειξη για τον αργό (αλλά σταθερό) θάνατο των ομολόγων που αιμορραγούν σε ένα αυξανόμενο ποσοστό.

Η ενίσχυση του δολαρίου ΗΠΑ θα ρίξει τα ομόλογα προς τα κάτω και ως εκ τούτου τις αποδόσεις και θα οδηγήσει τα επιτόκια υψηλότερα, τα οποία θα είναι αποπληθωριστικά καθώς η Αμερική γεμάτη χρέη γίνεται φτωχότερη και οι ξένοι αναγκάζονται να πουλήσουν περισσότερα αμερικανικά ομόλογα παράλληλα με μια αυστηρότερη νομισματικής πολιτική εκ μέρους της Fed που κάνει ακριβώς το ίδιο πράγμα— δηλαδή: dambing ομολόγων.

Κακό Σενάριο 2: Οι συνέπειες ενός δολαρίου σε φθίνουσα αξία

Ωστόσο, εάν το το δολάριο εξασθενήσει, ο πληθωρισμός που ήδη έχει πλήξει τα περιουσιακά στοιχεία επιχειρήσεων και πολιτών θα επιδεινωθεί, καθώς τα ελλείμματα 2 τρις. δολ, κάνουν τη σταθερή τους άνοδο προς τα 5 τρισ. δολ. για το 2023.

Το χαμένο στοιχήμα.

Η απάντηση για την πορεία του δολαρίου βρίσκεται σε ποιες ενδειξεις παρακολουθείτε ή εμπιστεύεστε: τη Fed του Powell ή την αγορά;

Αν, για παράδειγμα, ακολουθήσετε τη Fed και την ψεύτικη αφήγηση για τον πληθωρισμό, τότε θα παρασυρθείτε στην πολεμική κραυγή του Powell ότι «πρέπει να νικήσουμε τον πληθωρισμό», η οποία καταλήγει σε ένα σχέδιο μάχης «μηδενικού αθροίσματος»: κακός ο υψηλός πληθωρισμός, καλός ο χαμηλός.

Πρέπει να νικήσουμε τον πληθωρισμό.

Εξίσου μέρος αυτού του επίπλαστου σχεδίου μάχης (ο Powell χρειάζεται πληθωρισμό και αρνητικά επιτόκια…) είναι η… η παράλογη θέση ότι «η αύξηση των επιτοκίων σκοτώνει τον πληθωρισμό».

Ναι, αλλά με ποιο κόστος;

Εάν ο Powell κερδίσει τη μάχη κατά του πληθωρισμού, χάνει τον πόλεμο για τις παγκόσμιες πιστωτικές αγορές, τις οικονομίες και την πολιτική αξιοπιστία, για την οποία η απώλεια θα χρεωθεί αμέσως στον Putin… αλλά ποτέ στους… παράφρονες στρατηγούς που μας έσπρωξαν στον γκρεμό του χρέους.

Ωστόσο, αν ξεπεράσουμε τους της γραμμικές αναλύσεις των τρίτλων των οικονομικών εντύπων και τη δισδιάστατη σκέψη κεντρικών τραπεζών συνειδητοποιούμε γρήγορα ότι η τρισδιάστατη αγορά χρέους είναι ίσως ο πραγματικός (και ανώτερος) δείκτης των μελλοντικών πιθανοτήτων.

Οι τρεις ρωγμές στην αγορά

Επομένως, αντί να παρακολουθώ τη Fed, κοιτάζω τις αγορές ομολόγων για να αποκτήσω την κατευθυντήρια πυξίδα μου.

Και όσον αφορά την αγορά κρατικών ομολόγων, www.bankingnews.gr τρεις περιόδους πλήρους δυσλειτουργίας τα τελευταία χρόνια, και συγκεκριμένα: 1) την άνοδο των επιτοκίων επαναγοράς τον Σεπτέμβριο του 2019. 2) το κραχ «Covid» του Μαρτίου 2020 και 3) η έκρηξη του περασμένου Οκτωβρίου που προκλήθηκε από την άνοδο του δολαρίου.

Όσοι ακολουθούν τη Fed (και αυτό είναι απολύτως κατανοητό δεδομένου ότι η Fed είναι η αγορά στον ολοκληρωτικό μας εφιάλτη μετά το 2008 όταν οι κεντρικε΄ς τράαπζες αποκτούν κεντρικό ρόλο) δεν μπορούν να κατηγορηθούν για το ότι αναμένουν άνοδο του δολαρίου ΗΠΑ λόγω μεγαλύτερης νομισματική συσφιξης εξαιτίας του διακηρυγμένου στόχου «καταπολέμησης του πληθωρισμού».

Αλλά όσοι ακολουθούν τη Fed αγνοούν επίσης αυτές τις τρεις ρωγμές της αγοράς ομολόγων.

Η άποψή μου είναι ότι αυτός η ρωγμές θα οδηγήσουν σε κατάρρευση και μαζικό sell off αν έχουμε μια τέταρτη στιγμή/ρωγμή σε κρατικά ομόλογα.

Αποτυχημένο σχέδιο μάχης 1: Σφίξιμο σε μια κρίση χρέους (ισχυρότερο δολάριο)

Ας δούμε πρώτα το τρέχον σενάριο της Fed.

Αν κοιτάξουμε μόνο τι λέει η Fed και το σφίξει, το οποίο, προς το παρόν φαίνεται σαν το σχέδιο για το 1 και το 2ο τρίμηνο, το δολάριο θα ενισχυθεί, οι αποδόσεις και τα επιτόκια (5% έως 5,25%) θα αυξηθούν περαιτέρω και η αγορά χρέους θα δείτε ένα τέτοιο κύμα πωλήσεων που μια τέταρτη ρωγμή στην αγορά κρατικών ομολόγων θα είναι αναπόφευκτη και θα είναι αρκετά πιθανό όχι μόνο να οδηγήσει σε κατάρρευση των παγκόσμιων αγορών ομολόγων, αλλά πνίγουν όλους όσοι κάνουν πατινάζ από πάνω του.

Λαμβάνοντας υπόψη αυτές τις πραγματικότητες και τους κινδύνους στην αγορά χρέους, δεν υπάρχει κανένας ρεαλιστικός δρόμος προς τα εμπρός εκτός από ένα ασθενέστερο δολάριο και επομένως μια μετάβαση από το QT ( τη νομισματική σύσφιξη) στη νομισματική χαλάρωση (QE).

Γιατί;

Και πάλι: Επειδή λαμβάνουμε τις ενδείξεις μας από την αγορά ομολόγων και όχι από τον Powell.

O κεντρικός τραπεζίτης θα αναγκαστεί να εξετάσει στρατηγικά το γεγονός ότι αυτός ο πόλεμος του πληθωρισμού σκότωσε τον στρατό των ομολόγων και ως εκ τούτου θα τον αναγκάσει (υπό την καθοδήγηση της Yellen) να αλλάξει τακτική.

Θα ανακαλύψει ότι καμία συνεχής πολιτική αύξησης των επιτοκίων δεν μπορεί να τελειώσει καλά για τα τοξικά ομόλογα ενός χρεοκοπημένου κράτους.

Εν ολίγοις: Αν ο Powell δεν αποδυναμώσει το δολάριο και δεν εισφέρει περισσότερη ρευστότητα (QE) κάποια στιγμή το 2023, η νίκη του επί του πληθωρισμού θα είναι εις βάρος της επιβίωσης των ΗΠΑ – δηλαδή της αγοράς του χρεόυς.

Αποτυχημένο σχέδιο μάχης 2: Τυπώστε, τυπώστε, τυπώστε (ασθενέστερο δολάριο)

Στο τέλος της ημέρας, και παρ’ όλη αυτή τη ρητορική του Powell για νίκη επί του τον πληθωρισμού» και το ότι η διάσωση της αγοράς ομολόγων θα έχει στρατηγική προτεραιότητα σε σχέση με την «καταπολέμηση του πληθωρισμού» θα αποδειχθεί μια μεγάλη απάτη…

Με άλλα λόγια, να περιμένετε μια ενδεχόμενη (όχι άμεση) συνθηκολόγηση με περισσότερα ψεύτικα χρήματα – γνωστη και ως QE, δηλ. «ρευστότητα».

Αυτό σημαίνει ότι η μόνη κατεύθυνση και επιλογή μακροπρόθεσμα για να ξεπερασθεί η ύφεση και να διασωθεί η αγορά χρέους είναι ένα ασθενέστερο και όχι ισχυρότερο δολάριο.

Ένα πιο αδύναμο δολαριο θα κερδίσει χρόνο έως ότου τελικά οι ανεπτυγμένες οικονομίες του κόσμου, οι οποίες στην πραγματικότητα έχουν τους ισολογισμούς δημοκρατιών της μπανάνας, επιτέλους συνειδητοποιήσουν ότι δεν υπάρχει ακόμα τίποτα άλλο για να τις σώσει μία παγκόσμια πτώχευση ή μία νέα Οικονομική «Συνθήκη των Βερσαλλιών».

Έτσι, οι δημιουργικοί … σεναριολόγοι της Ουάσιγκτον θα συνεχίσουν να υποσκάπτουν, να παραμορφώνουν και να «τσιμπολογούν» τα δεδομένα του Δείκτη Τιμών καταναλωτή για να αναφέρουν εσφαλμένα τον πραγματικό πληθωρισμό ως σχεδόν «πάνω από τις προσδοκίες», επιτρέποντας έτσι στον Powell να διασωθεί σε έναν χαμένο «πόλεμο ενάντια στον πληθωρισμό» ενώ η Yellen διακριτικά ωθεί μια πιο αδύναμη αφήγηση για το δολάριο για να σώσει την αγορά χρέους.

Η πολιτική του επιτρέψει στις ΗΠΑ να κάνουν αυτό που κάνουν καλύτερα: να δανειστούν, να ξοδέψουν και να προχωρήσουν βαθύτερα σε πληθωριστικές σπείρες χρέους.

Ο (ενοχλητικός) ανθρώπινος παράγοντας

Με βάση το Realpolitik της αγοράς ομολόγων, οι πιθανότητες δείχνουν προς μια περιδίνηση της ρευστότητας και ασθενέστερο δολάριο, πιο μακροπρόθεσμα.

Αλλά η ιστορία μας υπενθυμίζει επίσης ότι οι μεθυσμένες από την εξουσία προσωπικότητες δεν θέλουν να παραδεχτούν την ήττα.

Ο εγωισμός τους εμποδίζει τις ορθολογικές αποφάσεις.

Ο Powell, που επιθυμεί απεγνωσμένα να τον θυμούνται ως ναπολεόντειο Paul Volker και μετέχει της ανθρώπινης φύσης και μικροψιχίας.

Μη διατεθειμένος να δεχτεί τη… στιγμή Βατερλώ που ξεκίνησε από τον συνταγματάρχη Alan Greenspan, ο στρατηγός Powell θα μπορούσε πράγματι να πάει πολύ μακριά και πολύ στην αύξηση των επιτοκίων, το ισχυρότερο δολάριο και τα ομόλογα μέχρι να καταστραφεί… ο πληθωρισμός και οτιδήποτε άλλο στη οικονομία.

Ίδωμεν…