Οι 4 απαντήσεις στα κρίσιμα ερωτήματα των επενδυτών

Η τρέχουσα κρίση άρχισε στις 8 Μαρτίου, με την ανακοίνωση της Silvergate ότι τερματίζει τις δραστηριότητές της μετά την φυγή των πελατών της.

Η τράπεζα της La Jolla, στην Καλιφόρνια, εξυπηρετούσε κυρίως τη βιομηχανία κρυπτονομισμάτων.

Δύο ημέρες αργότερα, οι ρυθμιστικές αρχές των ΗΠΑ έκλεισαν την Silicon Valley Bank μετά από ένα μαζικό bank run.

Η SVB ήταν σημαντικός πυλώνας στο οικοσύστημα των νεοφυών επιχειρήσεων και μεταξύ των μικρών επιχειρήσεων στην περιοχή του κόλπου του Σαν Φρανσίσκο.

Στις 12 Μαρτίου, οι ρυθμιστικές αρχές έκλεισαν την Signature Bank στη Νέα Υόρκη λόγω φόβων ότι δεν είχε ρευστότητα, επειδή οι πελάτες έκαναν επίσης μαζικές αναλήψεις μετρητών.

Η τράπεζα είχε επικεντρωθεί σε πελάτες κρυπτονομισμάτων.

Τι ακριβώς συνέβη;

Είναι μια συνηθισμένη τροπή της ιστορίας.

Κάποιος αποφασίζει να επενδύσει σε μια μετοχή ή άλλο αξιόγραφο.

Τοποθετεί ένα μέρος των αποταμιεύσεών του και δεν δίνει αρκετή προσοχή στους κινδύνους που ενέχει το αξιόγραφο.

Για λίγο καιρό όλα είναι καλά – αλλά ξαφνικά η κατάσταση αλλάζει.

Αρνητικοί παράγοντες που δεν είχε λάβει υπόψη μπαίνουν στο παιχνίδι, συντρίβοντας την αξία του τίτλου.

Χάνει ένα μεγάλο μέρος της επένδυσής του.

Αυτό ακριβώς συνέβη στις περισσότερες από αυτές τις τράπεζες: Έβαλαν τα κεφάλαια τους χωρίς να προσέξουν πραγματικά τους κινδύνους.

Το παράδειγμα της SVB

Το παράδειγμα της SVB το επιβεβαιώνει στην πράξη.

Η τράπεζα χρησιμοποίησε μέρος των μετρητών της για να επενδύσει σε στεγαστικά δάνεια με κρατική εγγύηση.

Όταν η SVB αγόρασε τα ομόλογα κατά τη διάρκεια της πανδημίας, τα επιτόκια ήταν πολύ χαμηλά.

Αλλά τα επιτόκια αυξήθηκαν κατακόρυφα, καθώς η Fed από το 2021 και μετά καταπολεμά τον πληθωρισμό.

Δεδομένου ότι οι τιμές των ομολόγων πέφτουν καθώς τα επιτόκια αυξάνονται, αυτά τα παλαιότερα ομόλογα με χαμηλά επιτόκια μπορούσαν να πωληθούν μόνο σε πολύ χαμηλότερες τιμές από τα νέα ομόλογα που φέρουν υψηλότερα επιτόκια.

Και τα ενυπόθηκα δάνεια, όπως αυτά στα οποία επένδυσε η SVB, είναι ακόμη πιο ευαίσθητα, διότι όταν τα επιτόκια ανεβαίνουν, οι άνθρωποι τείνουν να μην αποπληρώνουν πρόωρα τα ενυπόθηκα δάνειά τους με αναχρηματοδότηση.

Το άλλο πρόβλημα που δεν είχε σκεφτεί η SVB ήταν ότι η συντριπτική πλειονότητα των πελατών της – εταιρείες τεχνολογίας – κάποια στιγμή θα έβλεπαν τις ταμειακές τους ροές να περιορίζονται.

Κατά τη διάρκεια της πανδημίας, οι νεοσύστατες επιχειρήσεις τεχνολογίας τα πήγαιναν καλά, αλλά μετά την έξοδο από την πανδημία, η οικονομία επιβραδύνθηκε.

Αυτές οι νεοσύστατες επιχειρήσεις βρέθηκαν να αγωνίζονται να βρουν κεφάλαια για να χρηματοδοτήσουν τα έργα τους.

Για να καλύψουν τα έξοδά τους και να παραμείνουν στη ζωή, άρχισαν να καταφεύγουν στις καταθέσεις τους στην SVB.

Ως αποτέλεσμα, “η SVB αναγκάστηκε να ικανοποιήσει τα ολοένα και πιο μεγάλα αιτήματα ανάληψης των πελατών της, πουλώντας τα ομόλογα χαμηλού επιτοκίου που αγόραζαν σε απότομα μειωμένες τιμές, γεγονός που τους έφερε οικονομικές απώλειες”, εξηγεί ο Morris Pearl, πρώην διευθύνων σύμβουλος της BlackRock.

“Τελικά, τα πράγματα έγιναν τόσο άσχημα που η SVB δεν μπορούσε να πληρώσει όλους τους καταθέτες της και αναγκάστηκε να κλείσει τις πόρτες της”.

Έκαναν όλες οι τράπεζες τέτοια στοιχήματα;

Θα αποτελούσε έκπληξη αν οι περισσότερες τράπεζες δεν επένδυαν σε τίτλους του Δημοσίου και σε άλλους έντοκους λογαριασμούς που δημιούργησε η Federal-Reserve.

Και αυτό γιατί επωφελήθηκαν πάρα πολύ από το γεγονός ότι δεν πλήρωναν τίποτα για τις καταθέσεις τους, αφού τα επιτόκια ήταν σχεδόν μηδενικά μέχρι το δεύτερο εξάμηνο του 2021.

Είναι απλό: αν μπορείτε να δανειστείτε ουσιαστικά με 0% και να κερδίσετε π.χ. 3% ή και περισσότερο στη Fed, γιατί να μην το κάνετε;

Η διαφορά είναι ότι οι μεγάλες τράπεζες είναι διαφοροποιημένες και δεν εξαρτώνται από έναν μόνο οικονομικό τομέα όπως η οικονομία των startups.

Έχουν επίσης ομάδες διαχείρισης κινδύνων.

Η SVB δεν είχε επικεφαλής κινδύνου για αρκετούς μήνες.

Μάλιστα διόρισε έναν μόλις τον Ιανουάριο.

Αλλά γιατί πέφτουν οι τραπεζικές μετοχές;

Οι επενδυτές πιστεύουν ότι ο κίνδυνος μετάδοσης – η προοπτική ότι πολλές άλλες τράπεζες θα πέσουν σαν ντόμινο μετά τις τρεις πρόσφατες – παραμένει.

Πάνω απ’ όλα, αναρωτιούνται αν περισσότερες τράπεζες κρύβουν δυσάρεστες εκπλήξεις.

Έμειναν έκπληκτοι από την SVB και φοβούνται αυτό που δεν γνωρίζουν.

Ως εκ τούτου, έχουν στραφεί εναντίον τραπεζών που θεωρούνται αδύναμοι κρίκοι ή αντιμετωπίζουν προβλήματα εδώ και πολλούς μήνες.

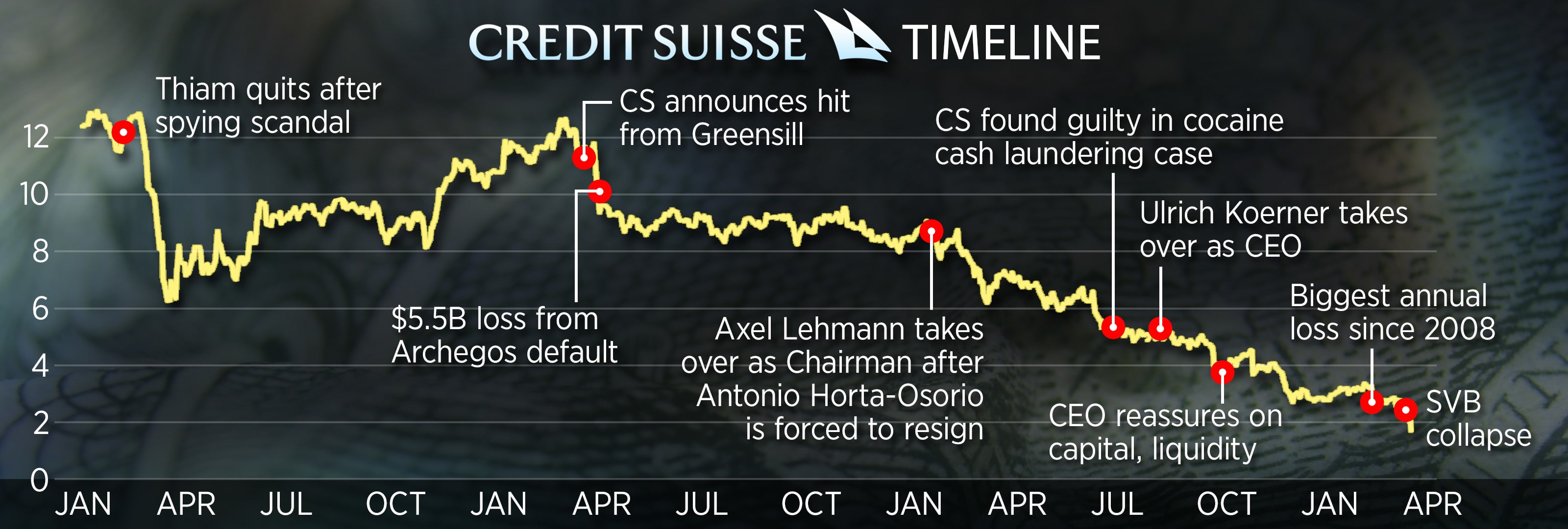

Αυτό συμβαίνει, για παράδειγμα, στην Credit Suisse, μια ευρωπαϊκή τράπεζα που μαστίζεται από επανειλημμένα σκάνδαλα από το 2021.

Στις ΗΠΑ, οι επενδυτές βάζουν στο στόχαστρο κάθε τράπεζα που μπορεί να έχει προφίλ παρόμοιο με αυτό της SVB ή της Signature Bank στη Νέα Υόρκη.

Αυτές είναι οι περιφερειακές τράπεζες.

Πώς αντιδρούν οι τράπεζες; Και τι κάνουν οι αρχές;

Ορισμένες τράπεζες που έχουν στοχοποιηθεί δήλωσαν τις τελευταίες ημέρες ότι διαθέτουν επαρκή κεφάλαια για να ανταποκριθούν στις μαζικές αναλήψεις από τους πελάτες τους και ότι διαθέτουν διαφορετικές πηγές χρηματοδότησης, αν χρειαστεί.

Η Credit Suisse ανέφερε μάλιστα ότι η κυβερνητική διάσωση δεν αποτελούσε θέμα, κάτι που σημαίνει ότι η τράπεζα ήταν βέβαιη ότι θα μπορούσε να τα καταφέρει μόνη της.

Οι ρυθμιστικές αρχές των ΗΠΑ παρουσίασαν ένα σχέδιο έκτακτης ανάγκης για την αποτροπή της καταστροφής.

Το πρόγραμμα αυτό περιλαμβάνει την εγγύηση όλων των καταθέσεων ανεξαρτήτως ποσού.

Προηγουμένως, η FDIC ασφάλιζε τις καταθέσεις μόνο μέχρι 250.000 δολάρια.

Η Fed δημιούργησε επίσης μια διευκόλυνση έσχατης ανάγκης για να δανείζει χρήματα στις τράπεζες που τα χρειάζονται.

Ουσιαστικά, η Fed είναι έτοιμη να τυπώσει όσο το δυνατόν περισσότερο χρήμα για να αποφύγει μια χρηματοπιστωτική κρίση όπως αυτή του 2008.

Ο πρόεδρος Joe Binde δήλωσε σχετικά: “Οι Αμερικανοί μπορούν να έχουν εμπιστοσύνη ότι το τραπεζικό σύστημα είναι ασφαλές”.

Στην Ευρώπη, όπου οι τραπεζικές μετοχές έχουν καταρρεύσει, οι επενδυτές δεν έχουν ακούσει αυτή τη διαβεβαίωση…

Οι αγορές βρίσκονται σε αργή, κυλιόμενη κρίση

Στις αρχές της εβδομάδας ακόμη, οι σχεδιαστές πολιτικής και η πλειοψηφία των αναλυτών υποστήριζαν ότι η κατάρρευση της Silicon Valley Bank δεν θα επηρέαζε την Ευρώπη.

Να όμως που τρεις μέρες μετά, η κρίση πέρασε τον Ατλαντικό και ήρθε στην ευρωπαϊκή ήπειρο, πλήττοντας την έτσι κι αλλιώς ευάλωτη λόγω των πολλών αδυναμιών της Credit Suisse.

Κατά συνέπεια στελέχη κι αναλυτές έχουν αρχίσει πλέον να αγωνιούν σχετικά με τις εξελίξεις των επόμενων ημερών.

Larry Fink

H κατάρρευση της SVB θα μπορούσε να αποτελεί την αρχή μιας αργής κυλιόμενης κρίσης στο χρηματοπιστωτικό σύστημα των ΗΠΑ που θα οδηγήσει σε καταρρεύσεις κι άλλων τραπεζών, με κατασχέσεις και λουκέτα, προειδοποίησε ο διευθύνων σύμβουλος του μεγαλύτερου διαχειριστή περιουσιακών στοιχείων στον κόσμο.

Ο Διευθύνων Σύμβουλος της BlackRock, Larry Fink, προέβλεψε επίσης σε επιστολή του προς τους επενδυτές και τα αφεντικά των εταιρειών ότι ο πληθωρισμός θα συνεχιστεί, το ίδιο και οι αυξήσεις επιτοκίων, τάσεις που και οι δύο συνέβαλαν στην κατάρρευση της SVB.

Οι αποτυχίες της τελευταίας εβδομάδας, όχι μόνο της SVB με έδρα την Καλιφόρνια αλλά και των τραπεζών Signature και Silvergate προκάλεσαν ανησυχία στις παγκόσμιες αγορές.

Οι ανησυχίες αυτές τροφοδοτήθηκαν περαιτέρω την Τετάρτη, 15/3/23 όταν οι μετοχές της Credit Suisse έπεσαν σε πρωτοφανή χαμηλά, όταν ο μεγαλύτερος επενδυτής της απέκλεισε το ενδεχόμενο να του παράσχει περισσότερη χρηματοδότηση.

Ο Fink περιέγραψε την κατάσταση ως τo «κόστος του εύκολου χρήματος» που έπρεπε να πληρωθεί μετά την απόφαση της Fed να αρχίσει να αυξάνει επιθετικά τα επιτόκια.

«Κάτι θα προέκυπτε καθώς ο ταχύτερος ρυθμός αύξησης των επιτοκίων από τη δεκαετία του 1980 αποκάλυψε ρωγμές στο χρηματοπιστωτικό σύστημα», είπε.

Ο Fink προσθέτει ότι δεν είναι ακόμη σαφές πού θα βρεθούν τα νέα θύματα της «αναντιστοιχίας μεταξύ ενεργητικού και παθητικού» την SVB.

«Είναι πολύ νωρίς για να γνωρίζουμε πόσο εκτεταμένη είναι η ζημιά», έγραψε ο Fink.

«Η ρυθμιστική απόκριση ήταν μέχρι στιγμής ταχεία και οι αποφασιστικές ενέργειες έχουν βοηθήσει στην αποτροπή των κινδύνων μετάδοσης. Αλλά οι αγορές παραμένουν σε πολύ δύσκολη θέση».

Nuriel Roubini

Ο προβεβλημένος οικονομολόγος Nouriel Roubini δήλωσε στο Bloomberg ότι εάν η Credit Suisse καταρρεύσει, θα οδηγήσει σε μια «στιγμή Lehman» – μια αναφορά στην κατάρρευση της αμερικανικής επενδυτικής τράπεζας Lehman Brothers τον Αύγουστο του 2007 στην αρχή της παγκόσμιας χρηματοπιστωτικής κρίσης.

O Roubini, ο οποίος έχει προειδοποιήσει για κραχ στις διεθνείς αγορές, δήλωσε μιλώντας στο CNBC, ότι η Credit Suisse είναι πολύ μεγάλη για να καταρρεύσει αλλά και πολύ μεγάλη για να διασωθεί.

«Η αμερικανική Silicon Valley Bank αφορούσε μόνο 150 δισ. δολάρια ενεργητικό, ενώ στην περίπτωση της Credit Suisse μιλάμε για τουλάχιστον 700 δισ. δολάρια.

Οτιδήποτε συμβεί στην Credit Suisse θα έχει συστημικό αντίκτυπο όχι μόνο στο ευρωπαϊκό χρηματοικονομικό σύστημα αλλά στο παγκόσμιο», τόνισε ο διάσημος οικονομολόγος.

Dalio

Παρά τις κρατικές παρεμβάσεις για τη διασφάλιση των καταθετών της SVB και της Signature με έδρα τη Νέα Υόρκη, κορυφαία στελέχη της Wall Street έχουν προειδοποιήσει ότι οι κρίσεις που επηρεάζουν τις περιφερειακές ή μεσαίες τράπεζες των ΗΠΑ μπορεί να μην έχουν τέλος, με περαιτέρω επιπτώσεις στην αγορά.

Ο Ray Dalio, ο πρόσφατα απομαχοποιημένος ιδρυτής της Bridgewater, ανέφερε στη σελίδα του στο LinkedIn ότι η αποτυχία της SVB υπήρξε μέρος του «πολύ κλασικού τμήματος ενός κύκλου βραχυπρόθεσμου χρέους που έσκασε σα φούσκα», προσθέτοντας:

«Η χρεοκοπία της SVB είναι «το καναρίνι στο ανθρακωρυχείο» που θα έχει «αρνητικές επιπτώσεις στον κόσμο των venture capital και πολύ πέρα από αυτόν».