Οι αναλυτές προειδοποιούν ότι το τέλος της ανοδικής αγοράς πλησιάζει

Όλο και περισσότερο αυξάνονται τα στοιχεία που υποδεικνύουν ότι τα ράλι των διεθνών αγορών είναι στα τελευταία στάδια τους πριν μια ύφεση του επιχειρηματικού κύκλου, κάτι που σημαίνει ότι χρηματιστήρια και αγορές ομολόγων κινδυνεύουν από μια επώδυνη πτώση.

Αυτό είναι το μήνυμα που στέλνουν οι HSBC, Citigroup, Βank of America Merrill Lynch, Oxford Economics και Morgan Stanley, όπως προκύπτει από δημοσίευμα του Bloomberg.

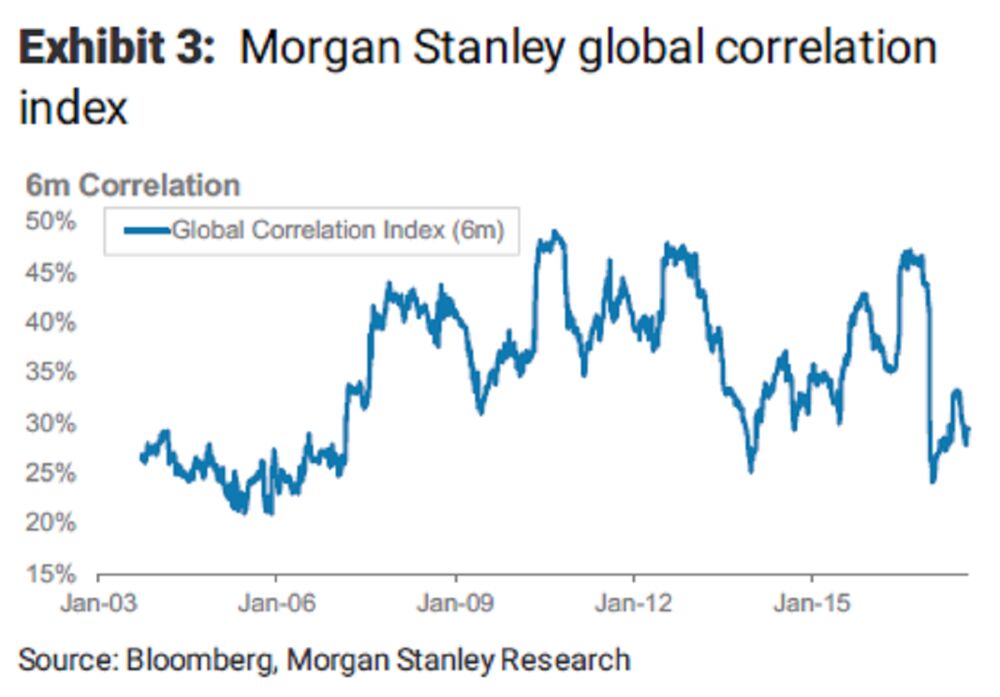

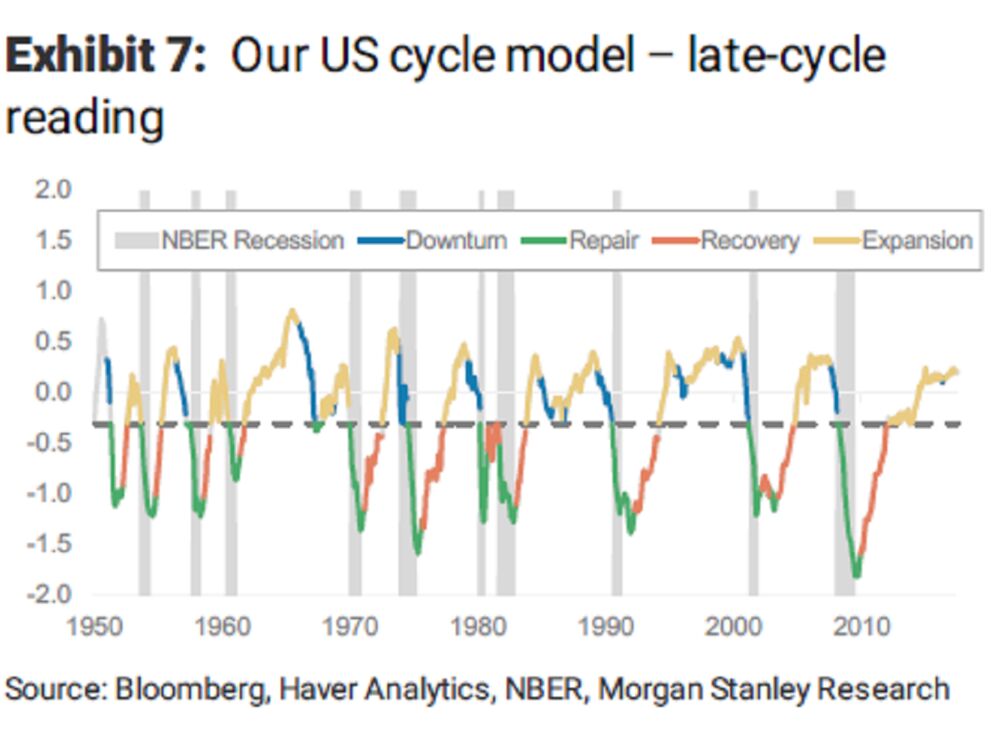

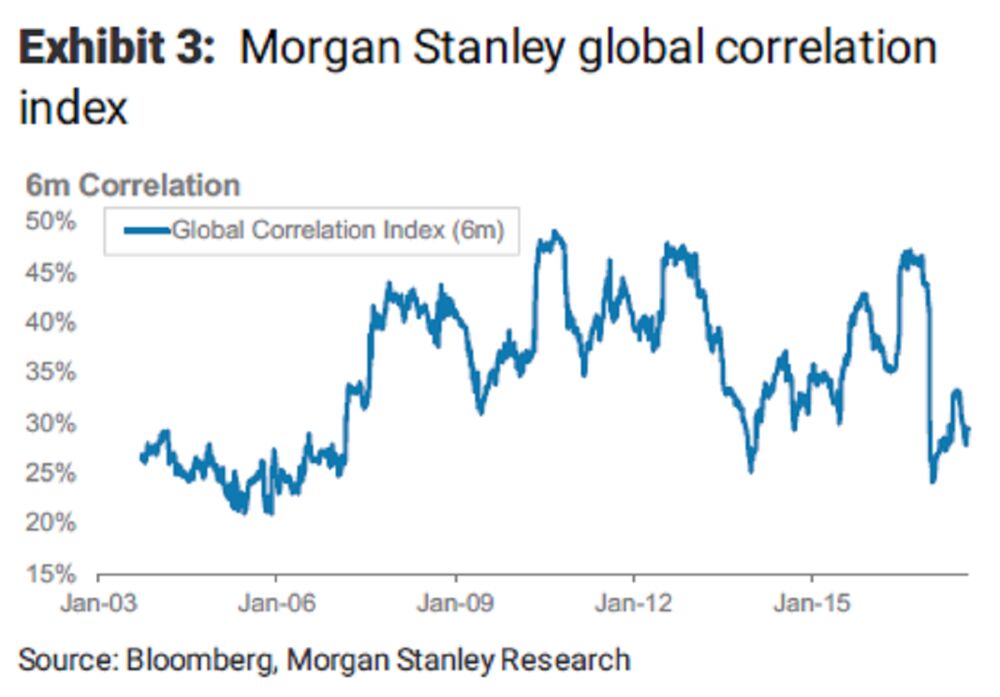

«Οι μετοχές εξαρτώνται λιγότερο από την ισοτιμία, η ισοτιμία επηρεάζεται λιγότερο από τα επιτόκια και όλα έχουν επηρεάζονται όλο και λιγότερο από το πετρέλαιο» αναφέρεται σε ανάλυση του Andrew Sheets της Morgan Stanley.

Το μοντέλο της τράπεζας δείχνει τα assets ανά τον κόσμο αλληλοεπηρεάζονται σε τέτοιο βαθμό που είναι ο μικρότερος 10ετίας.

Όπως συνέβη πριν την κρίση του 2007, οι επενδυτές αποτιμούν τα assets τους βάσει των κινδύνων που απειλούν την ατομική ασφάλεια και τη βιομηχανία και απομακρύνονται από τους ευρύτερους παράγοντες-οδηγούς όπως τα στοιχεία για τον μεταποιητικό τομέα.

«Αυτές οι χαμηλοί συσχετισμοί μακροοικονομικών και μικροοικονομικών δεδομένων επιβεβαιώνουν την ιδέα ότι βρισκόμαστε σε περιβάλλον τελευταίου κύκλου και δεν είναι τυχαίο ότι η τελευταία φορά που είδαμε τις ενδείξεις αυτές τόσο χαμηλές ήταν το 2005-07», γράφει ο Sheets.

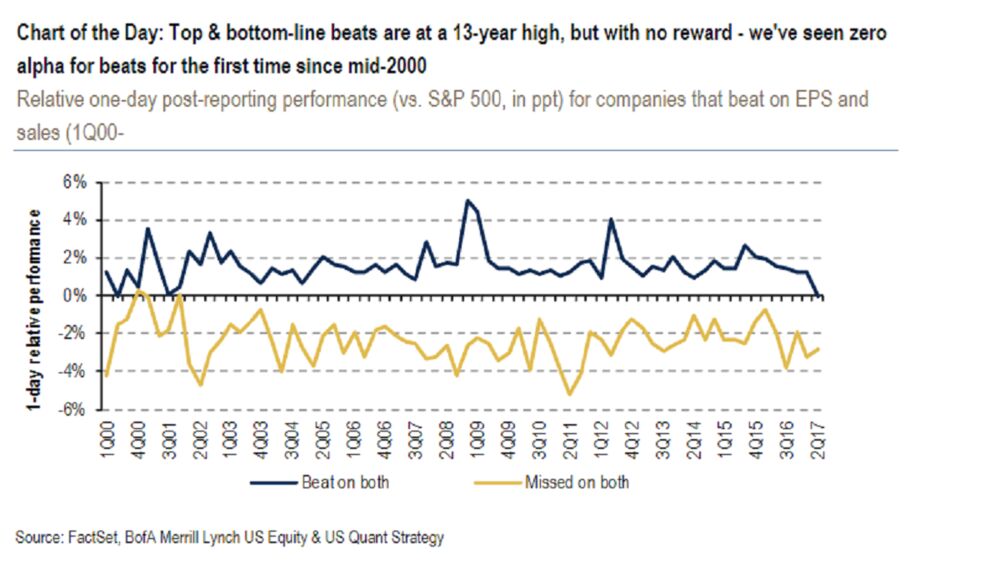

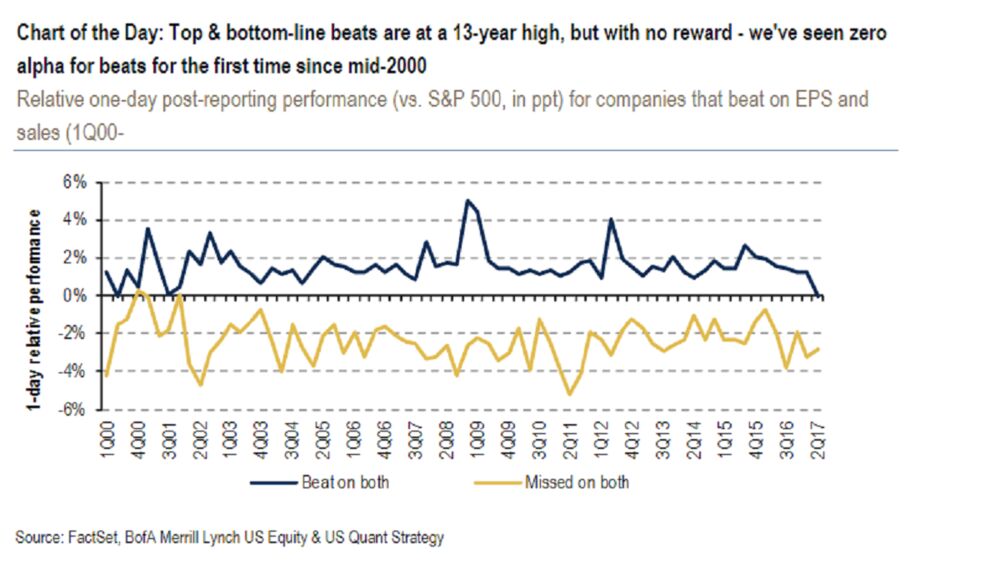

Για τη Savita Subramanian της Bank of America Merrill Lynch, το γεγονός ότι οι επενδυτές δεν δίνουν μεγάλη σημασία στα κέρδη είναι ακόμα ένα σημάδι ότι το ράλι παγκοσμίως μπορεί να τελειώσει σύντομα.

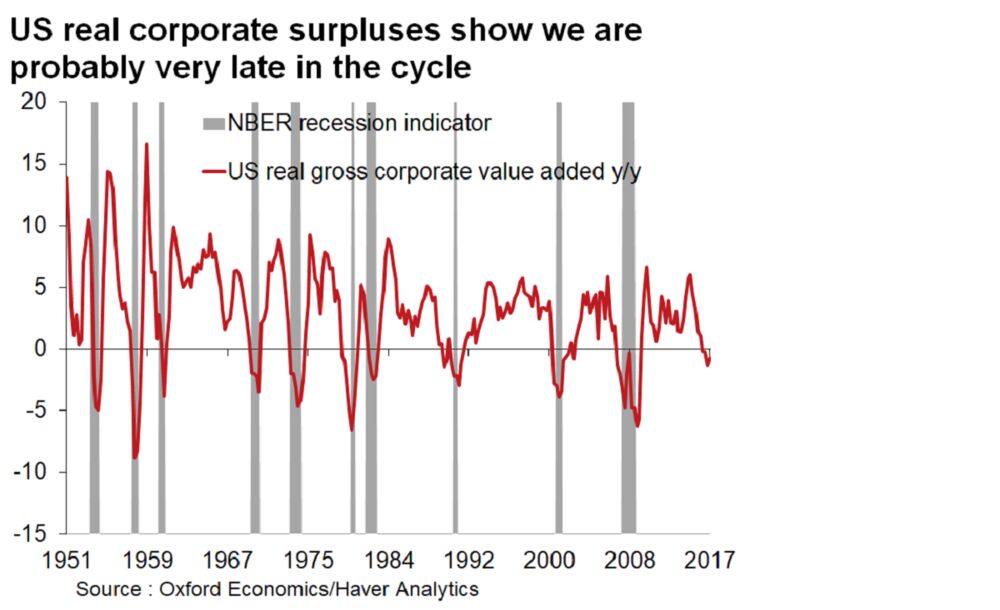

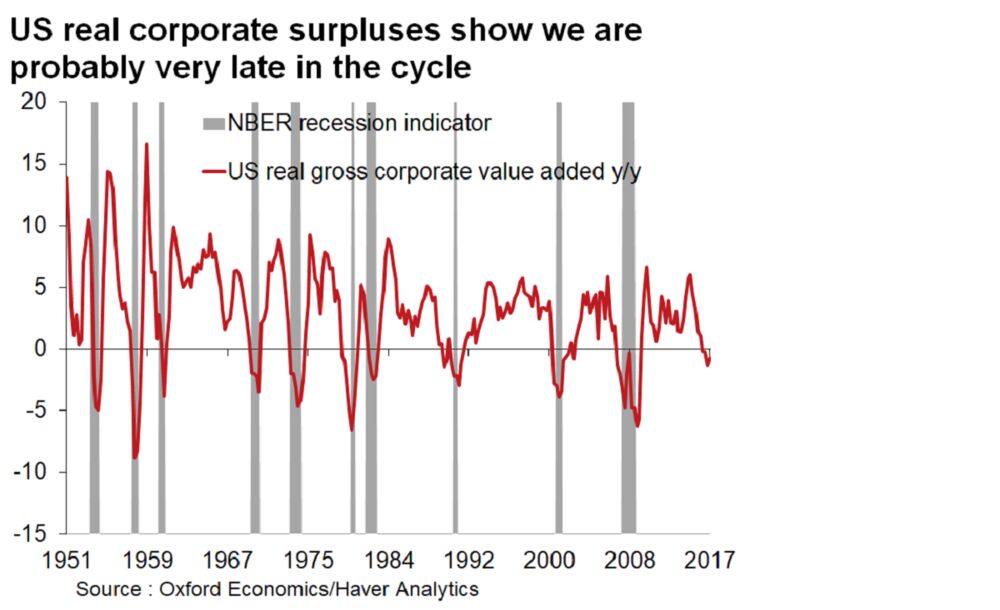

Παράλληλα, ο Gaurav Saroliya της Oxford Economics αναφέρεται σε ακόμα μία κόκκινη σημαία για τους «ταύρους» του αμερικανικού χρηματιστηρίου.

Η ακαθάριστη προστιθέμενη αξία των μη χρηματοπιστωτικών επιχειρήσεων μετά τον πληθωρισμό -ένα μέτρο της αξίας των αγαθών μετά την προσαρμογή για το κόστος παραγωγής- είναι τώρα αρνητικό σε ετήσια βάση.

«Ο κύκλος των πραγματικών εταιρικών κερδών έχει μετατραπεί αρκετά ώστε να αποτελέσει πιθανή πηγή ανησυχίας τα επόμενα τέσσερα τρίμηνα» επεσήμανε και πρόσθεσε «αυτό, μαζί με τις πιο ακριβές αποτιμήσεις μετοχών στις μεγάλες αγορές, θα πρέπει να ανησυχεί τους επενδυτές στις μετοχές των ΗΠΑ».

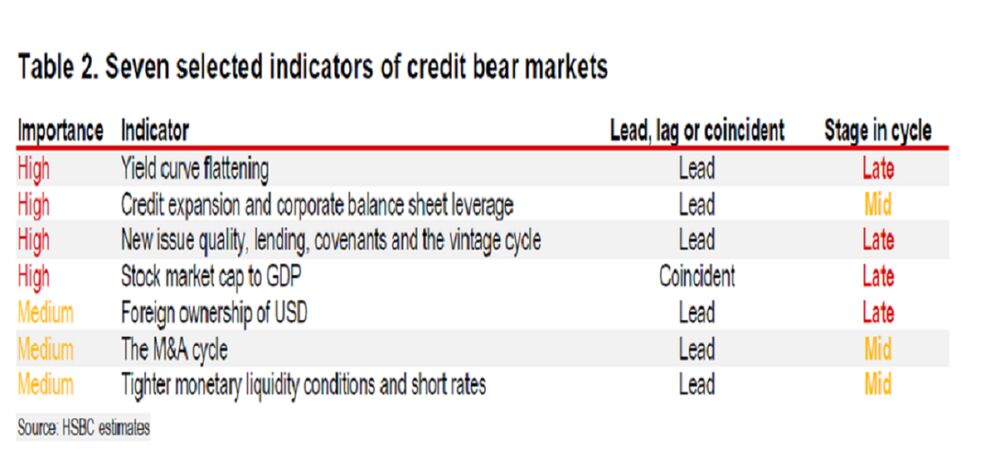

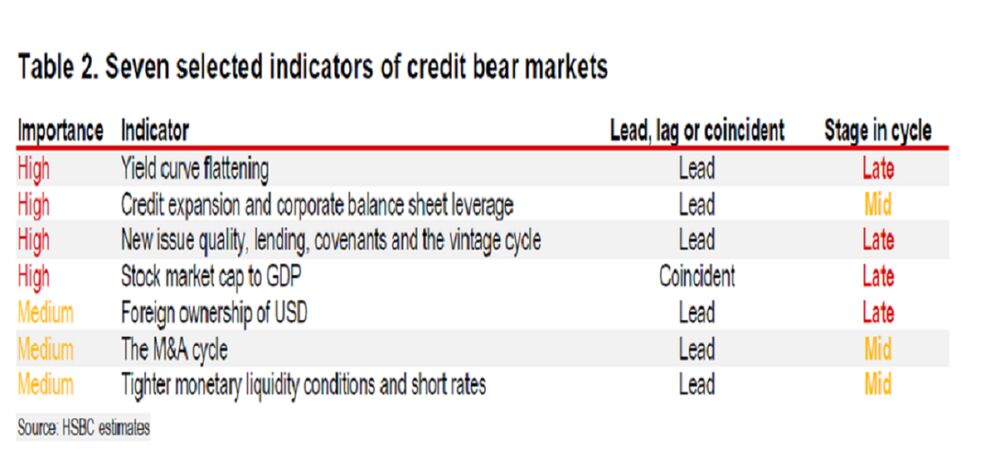

Αφού κατέληξε στο συμπέρασμα ότι οι αγορές ομολόγων έχουν υπερθερμανθεί, ο Steven Major της HSBCείπε στους πελάτες του να μειώσουν τις συμμετοχές τους στα ευρωπαϊκά εταιρικά ομόλογα νωρίτερα αυτόν τον μήνα.

Τα premiums απέτυχαν να «αποζημιώσουν» τους επενδυτές για την προοπτική απώλειας κεφαλαίων, κινδύνων ρευστότητας και αύξησης της μεταβλητότητας, σύμφωνα με τον Major.

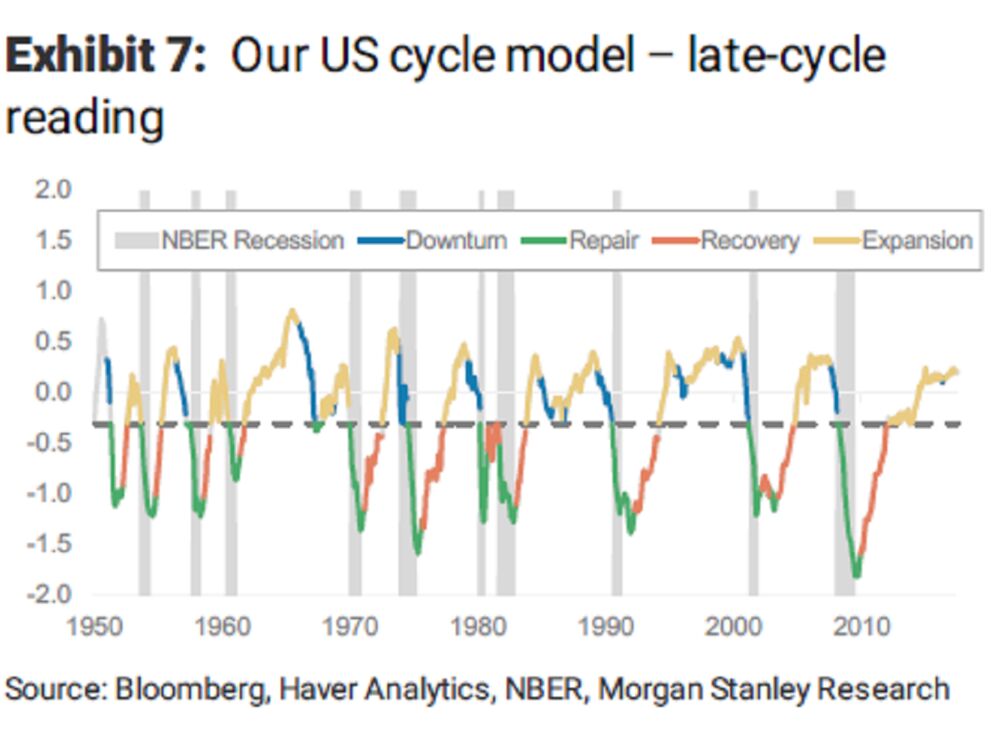

Παράλληλα, οι αναλυτές της Citigroup λένε ότι οι αγορές βρίσκονται λίγο πριν την ύφεση που ωθεί τις μετοχές και τα ομόλογα σε μια bear αγορά.

Ta spreads ενδέχεται να διευρυνθούν τους επόμενους μήνες, χάρη στη μείωση των μέτρων στήριξης της οικονομίας από την κεντρική τράπεζα.

Ωστόσο, οι μετοχές είναι πιθανό να σημειώσουν περαιτέρω ράλι εν μέρει λόγω των επαναγορών, καταλήγουν οι αναλυτές.

«Οι φούσκες είναι κοινές σε αυτές τις γερασμένες bull αγορές» επισημαίνουν οι αναλυτές της Citigroup με επικεφαλής τον Robert Buckland.

Αυτό είναι το μήνυμα που στέλνουν οι HSBC, Citigroup, Βank of America Merrill Lynch, Oxford Economics και Morgan Stanley, όπως προκύπτει από δημοσίευμα του Bloomberg.

«Οι μετοχές εξαρτώνται λιγότερο από την ισοτιμία, η ισοτιμία επηρεάζεται λιγότερο από τα επιτόκια και όλα έχουν επηρεάζονται όλο και λιγότερο από το πετρέλαιο» αναφέρεται σε ανάλυση του Andrew Sheets της Morgan Stanley.

Το μοντέλο της τράπεζας δείχνει τα assets ανά τον κόσμο αλληλοεπηρεάζονται σε τέτοιο βαθμό που είναι ο μικρότερος 10ετίας.

Όπως συνέβη πριν την κρίση του 2007, οι επενδυτές αποτιμούν τα assets τους βάσει των κινδύνων που απειλούν την ατομική ασφάλεια και τη βιομηχανία και απομακρύνονται από τους ευρύτερους παράγοντες-οδηγούς όπως τα στοιχεία για τον μεταποιητικό τομέα.

«Αυτές οι χαμηλοί συσχετισμοί μακροοικονομικών και μικροοικονομικών δεδομένων επιβεβαιώνουν την ιδέα ότι βρισκόμαστε σε περιβάλλον τελευταίου κύκλου και δεν είναι τυχαίο ότι η τελευταία φορά που είδαμε τις ενδείξεις αυτές τόσο χαμηλές ήταν το 2005-07», γράφει ο Sheets.

Για τη Savita Subramanian της Bank of America Merrill Lynch, το γεγονός ότι οι επενδυτές δεν δίνουν μεγάλη σημασία στα κέρδη είναι ακόμα ένα σημάδι ότι το ράλι παγκοσμίως μπορεί να τελειώσει σύντομα.

Παράλληλα, ο Gaurav Saroliya της Oxford Economics αναφέρεται σε ακόμα μία κόκκινη σημαία για τους «ταύρους» του αμερικανικού χρηματιστηρίου.

Η ακαθάριστη προστιθέμενη αξία των μη χρηματοπιστωτικών επιχειρήσεων μετά τον πληθωρισμό -ένα μέτρο της αξίας των αγαθών μετά την προσαρμογή για το κόστος παραγωγής- είναι τώρα αρνητικό σε ετήσια βάση.

«Ο κύκλος των πραγματικών εταιρικών κερδών έχει μετατραπεί αρκετά ώστε να αποτελέσει πιθανή πηγή ανησυχίας τα επόμενα τέσσερα τρίμηνα» επεσήμανε και πρόσθεσε «αυτό, μαζί με τις πιο ακριβές αποτιμήσεις μετοχών στις μεγάλες αγορές, θα πρέπει να ανησυχεί τους επενδυτές στις μετοχές των ΗΠΑ».

Αφού κατέληξε στο συμπέρασμα ότι οι αγορές ομολόγων έχουν υπερθερμανθεί, ο Steven Major της HSBCείπε στους πελάτες του να μειώσουν τις συμμετοχές τους στα ευρωπαϊκά εταιρικά ομόλογα νωρίτερα αυτόν τον μήνα.

Τα premiums απέτυχαν να «αποζημιώσουν» τους επενδυτές για την προοπτική απώλειας κεφαλαίων, κινδύνων ρευστότητας και αύξησης της μεταβλητότητας, σύμφωνα με τον Major.

Παράλληλα, οι αναλυτές της Citigroup λένε ότι οι αγορές βρίσκονται λίγο πριν την ύφεση που ωθεί τις μετοχές και τα ομόλογα σε μια bear αγορά.

Ta spreads ενδέχεται να διευρυνθούν τους επόμενους μήνες, χάρη στη μείωση των μέτρων στήριξης της οικονομίας από την κεντρική τράπεζα.

Ωστόσο, οι μετοχές είναι πιθανό να σημειώσουν περαιτέρω ράλι εν μέρει λόγω των επαναγορών, καταλήγουν οι αναλυτές.

«Οι φούσκες είναι κοινές σε αυτές τις γερασμένες bull αγορές» επισημαίνουν οι αναλυτές της Citigroup με επικεφαλής τον Robert Buckland.