Η συρρίκνωση της προσφοράς χρήματος στις ΗΠΑ είναι η μεγαλύτερη που έχει καταγραφεί από τη Μεγάλη Ύφεση, σύμφωνα με τα στοιχεία του Mises Institute

Η νομισματική φούσκα που δημιούργησαν οι κεντρικές τράπεζες αρχίζει να σκάει, συμπαρασύροντας τις αναπτυξιακές προοπτικές αλλά και τις γενικότερες πιστωτικές συνθηκες..

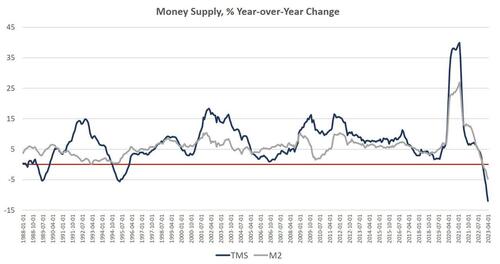

Ο ρυθμός αύξησης της προσφοράς χρήματος στην αμερικανική οικονομία μειώθηκε εκ νέου τον Απρίλιο, υποχωρώντας περαιτέρω σε αρνητικό έδαφος, αφού έγινε αρνητικός τον Νοέμβριο του 2022 για πρώτη φορά σε είκοσι οκτώ χρόνια.

Η πτώση του Απριλίου είναι ενδεικτική της απότομης πτωτικής τάσης από τα πρωτοφανή υψηλά που σημειώθηκαν κατά το μεγαλύτερο μέρος των δύο τελευταίων ετών, αναδεικνύονας το γεγονός ότι η Federal Reserve έχει.. πατήσει φρένο στις μηχανές που τυπώνουν δολάρια…

Από τον Απρίλιο του 2021, ο ρυθμός αυξησης της προσφοράς χρήματος επιβραδύνθηκε με ταχύτητα και από τον Νοέμβριο, βλέπουμε την προσφορά χρήματος να συρρικνώνεται επανειλημμένα —σε ετήσια βάση — για έξι συνεχόμενους μήνες.

Η τελευταία φορά που η ετήσια μεταβολή της προσφοράς χρήματος διολίσθησε σε αρνητικό έδαφος τον Νοέμβριο του 1994.

Εκείνη την εποχή, η αρνητική ανάπτυξη συνεχίστηκε για δεκαπέντε μήνες, και τελικά έγινε θετική και πάλι τον Ιανουάριο του 1996.

Τα στοιχεία δείχνουν ιστορική στροφή

Τον Απρίλιο του 2023, η επιβράδυνση στην προσφορά χρήματος επιτατχύνθηκε ακόμη περισσότερο καθώς η αύξηση της προσφοράς χρήματος σε ετήσια βάση ήταν «βαθιά» αρνητική -12,0%.

Αυτό είναι χαμηλότερο από το ποσοστό -9,75% του Μαρτίου και ήταν πολύ χαμηλότερο από το ποσοστό 6,6% του Απριλίου 2022.

Με τον αρνητικό ρυθμό αυξησης να βρίσκεται κοντά ή κάτω από το -10% για δεύτερο συνεχόμενο μήνα, η συρρίκνωση της προσφοράς χρήματος είναι η μεγαλύτερη που έχουμε δει από τη Μεγάλη Ύφεση.

Πριν από τον Μάρτιο και τον Απρίλιο του τρέχοντος έτους, σε καμία άλλη στιγμή για τουλάχιστον εξήντα χρόνια η προσφορά χρήματος δεν μειώθηκε περισσότερο από 6% (σε ετήσια βάση) σε κανένα μήνα.

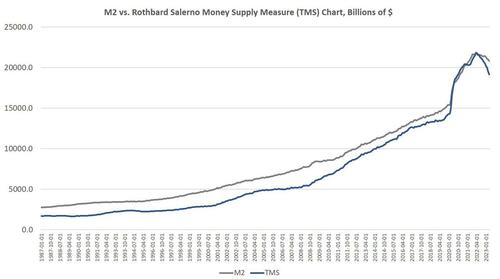

Η μέτρηση της προσφοράς χρήματος που χρησιμοποιείται από το Ινστιτούτο Mises είναι η μέτρηση που αναπτύχθηκε από τους Murray Rothbard και Joseph Salerno και έχει σχεδιαστεί για να παρέχει καλύτερη μέτρηση των διακυμάνσεων της προσφοράς χρήματος από το M2.

Αυτό το μέτρο της προσφοράς χρήματος διαφέρει από το Μ2 στο ότι περιλαμβάνει τις καταθέσεις του Δημοσίου στη Fed (και εξαιρεί τις βραχυπρόθεσμες καταθέσεις και την ταμειακή ρευστότητα των εταρειων).

Τους τελευταίους μήνες, οι ρυθμοί αύξησης του δείκτη Μ2 ακολούθησαν παρόμοια πορεία με τους ρυθμούς ανάπτυξης του TMS, αν και το TMS μειώθηκε ταχύτερα από το M2.

Τον Απρίλιο του 2023, ο ρυθμός αύξησης του Μ2 ήταν -4,6%.

Αυτό είναι χαμηλότερο από τον ρυθμό ανάπτυξης του Μαρτίου -3,8%.

Ο ρυθμός ανάπτυξης του Απριλίου 2023 ήταν επίσης αρκετά χαμηλός από τον ρυθμό ανάπτυξης του Απριλίου 2022 που ήταν -7,8%.

Τι σημαίνουν οι δείκτες

Οι δείκτες προσφροράς χρήματος M0 και Μ1 (narrow money) περιλαμβάνουν όλα τα στοιχεία Ενεργητικού που βρίσκονται σε ρευστή μορφή και συνήθως περιλαμβάνουν κέρματα και χαρτονομίσματα σε κυκλοφορία (νομισματική κυκλοφορία), καταθέσεις όψεως, επιταγές, τα αποθεματικά των τραπεζών στην κεντρική τράπεζα κι άλλα ισοδύναμα χρήματος (πχ αποθεματικά συναλλάγματος) που μπορούν εύκολα να μετατραπούν σε μετρητά.

Οι δείκτες Μ0 και Μ1 περιέχουν τα πιο εύκολα ρευστοποιήσιμα περιουσιακά στοιχεία.

Το ύψος τους δηλαδή, δείχνει το σύνολο του χρήματος που βρίσκεται σε άμεση κυκλοφορία εντός ενός οικονομικού κυκλώματος.

Ο δείκτης M2 (intermediate money) περιλαμβάνει τον Μ1 και κάθε στοιχείο πλούτου που μπορεί εγγυημένα να μετατραπεί σχετικά άμεσα σε μετρητά χωρίς να χάσει την αξία του.

Ενδεικτικά στον δείκτη Μ2 περιλαμβάνονται οι βραχυπρόθεσμες προθεσμιακές καταθέσεις σε τράπεζες, οι καταθέσεις ταμιευτηρίου και τα 24ωρα αμοιβαία κεφάλαια της αγοράς χρήματος.

Η ανάλυση και η παρακολούθηση του δείκτη Μ2 παρουσιάζει ιδιαίτερο ενδιαφέρον, καθώς σε συνδυασμό με τα νομίσματα, περιλαμβάνει όλες τις ρευστές καταθέσεις σε μια οικονομία.

Προάγγελος της Υφεσης

Η αύξηση της προσφοράς χρήματος μπορεί συχνά να είναι ένα χρήσιμο μέτρο της οικονομικής δραστηριότητας και ένας δείκτης των επερχόμενων υφέσεων. Σε περιόδους οικονομικής άνθησης, η προσφορά χρήματος τείνει να αυξάνεται γρήγορα καθώς οι εμπορικές τράπεζες χορηγούν περισσότερα δάνεια.

Οι υφέσεις, από την άλλη πλευρά, τείνουν να προηγούνται από επιβράδυνση των ρυθμών αύξησης της προσφοράς χρήματος.

Η αρνητική αύξηση της προσφοράς χρήματος δεν είναι από μόνη της μια ιδιαίτερα σημαντική μέτρηση.

Όπως έδειξε ο Ludwig von Mises στη μελέτη της κυκλικότητας των επιχειρηματικών κύκλων, οι υφέσεις συχνά προηγούνται από μια απλή επιβράδυνση της αύξησης της προσφοράς χρήματος.

Δεν είναι απαραίτητο η προσφορά χρήματος να συρρικνωθεί πραγματικά για να προκαλέσει την περίοδο ύφεσης ενός πλήρους ανοδικού και καθοδικού κύκλου.

Αλλά η πτώση σε αρνητικό έδαφος που είδαμε τους τελευταίους μήνες βοηθάει στο να καταδειχθεί πόσο μακριά και πόσο γρήγορα έχει πέσει η αύξηση της προσφοράς χρήματος.

Αυτό είναι γενικά μια κόκκινη σημαία για την οικονομική ανάπτυξη και την απασχόληση.

Η μεγαλύτερη μείωση από τη Μεγάλη ύφεση

Η προσφορά χρήματος έχει πλέον μειωθεί κατά 2,6 τρισεκατομμύρια δολάρια (ή 12,0%) από την κορύφωση τον Απρίλιο του 2022.

Αναλογικά, η πτώση της προσφοράς χρήματος από το 2022 είναι η μεγαλύτερη πτώση που έχουμε δει από την Μεγάλη Ύφεση.

Ο Rothbard εκτιμά ότι ενόψει της Μεγάλης Ύφεσης, η προσφορά χρήματος μειώθηκε κατά 12% από το ανώτατο όριο των 73 δισεκατομμυρίων δολαρίων στα μέσα του 1929 σε 64 δισεκατομμύρια δολάρια στα τέλη του 1932.

Παρά την πρόσφατη αυτή πτώση της συνολικής προσφοράς χρήματος, η τάση της προσφοράς χρήματος παραμένει πολύ πάνω από αυτή που υπήρχε κατά την εικοσαετία από το 1989 έως το 2009.

Για να επιστρέψετε σε αυτή την τάση, η προσφορά χρήματος θα πρέπει να μειωθεί τουλάχιστον άλλα 4 τρισεκατομμύρια δολ. περίπου —ή 22%— σε ένα σύνολο κάτω από τα 15 τρισεκατομμύρια δολάρια.

Η εποχή μετά το νομισματικό πλεόνασμα

Από το 2009, η προσφορά χρήματος του TMS έχει πλέον αυξηθεί κατά σχεδόν 189%

Ο δείκτης Μ2 έχει αυξηθεί κατά 143 % εκείνη την περίοδο.

Από την τρέχουσα προσφορά χρήματος των 19,2 τρισεκατομμυρίων δολαρίων, 4,8 τρισεκατομμύρια δολάρια από αυτά έχουν δημιουργηθεί από τον Ιανουάριο του 2020—ή το 25%.

Από το 2009, έχουν δημιουργηθεί 12,5 τρισεκατομμύρια δολάρια από την τρέχουσα προσφορά χρήματος.

Με άλλα λόγια, σχεδόν τα δύο τρίτα της προσφοράς χρήματος έχουν δημιουργηθεί τα τελευταία δεκατρία χρόνια.

Με αυτά μεγέθη , μία πτώση 10%κάνει μόνο μια μικρή ρωγμή στο τεράστιο οικοδόμημα των νεοδημιουργηθέντων χρημάτων.

Η οικονομία των ΗΠΑ εξακολουθεί να αντιμετωπίζει ένα πολύ μεγάλο νομισματικό πλεόνασμα από τα τελευταία αρκετά χρόνια, και αυτός είναι εν μέρει ο λόγος που μετά από έντεκα μήνες επιβράδυνσης της αύξησης της προσφοράς χρήματος, δεν βλέπουμε ακόμη σημαντική επιβράδυνση στην αγορά εργασίας.

Η αποδυνάμωσης της οικονομίας

Ωστόσο, η νομισματική επιβράδυνση ήταν επαρκής για να αποδυναμώσει σημαντικά την οικονομία.

Ο δείκτης της Fed της Καλιφόρνια για τη μεταποίηση βρίσκεται σε αρνητικό έδαφος, όπως και ο δείκτης Empire State Manufacturing Survey.

Η καμπύλη αποδόσεων των ομολόγων δείχνει την ύφεση.

Ακόμη και τα στελέχη της Federal Reserve, που γενικά έχουν μια απίστευτα ρόδινη άποψη για την οικονομία, προβλέπουν ύφεση το 2023.

Οι μεμονωμένες αιτήσεις πτώχευσης αυξήθηκαν κατά 23% τον Μάιο.

Οι μόνιμες θέσεις εργασίας μειώθηκαν σε ετήσια βάση, γεγονός που συχνά δείχνει ότι πλησιάζει η ύφεση.

Προσφορά χρήματος και αυξανόμενα επιτόκια – Έρχεται κραχ στις συνθήκες πίστωσης

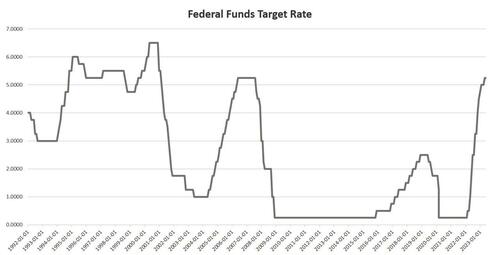

Μια πληθωριστική έκρηξη αρχίζει να καταρρέει μόλις υποχωρήσουν οι νέες ενέσεις χρήματος, και αυτό το βλέπουμε τώρα.

Δεν αποτελεί έκπληξη το γεγονός ότι τα σημερινά σημάδια για το φρένο στην προσφορά χρήματος ι αφότου η Federal Reserve επιτέλους τράβηξε… το πόδι της ελαφρώς από τον επιταχυντή δημιουργίας χρήματος μετά από περισσότερο από μια δεκαετία ποσοτικής χαλάρωσης, οικονομικής καταστολής και γενικής συναίνεσης στο… εύκολο χρήμα, στη «νομισματική φούσκα».

Από τον Ιούνιο, η Fed επέτρεψε το επιτόκιο των ομοσπονδιακών κεφαλαίων να αυξηθεί στο 5,25%.

Αυτό σημαίνει ότι τα βραχυπρόθεσμα επιτόκια συνολικά έχουν επίσης αυξηθεί.

Τον Ιούνιο, για παράδειγμα, η απόδοση των κρατικών ομολόγων 3 μηνών παραμένει κοντά στο υψηλότερο επίπεδο που μετρήθηκε σε περισσότερα από 20 χρόνια.

Ωστόσο, χωρίς συνεχή πρόσβαση σε εύκολο χρήμα με σχεδόν μηδενικά επιτόκια, οι τράπεζες είναι λιγότερο ενθουσιώδεις για τη χορήγηση δανείων.

Αυτό δεν είναι ομοιόμορφο σε ολόκληρη την οικονομία, ωστόσο, και η πιστωτική κρίση γίνεται πιο έντονα αισθητή μεταξύ των μικρότερων επιχειρήσεων και των νοικοκυριών της μεσαίας τάξης.

Στην πιο πρόσφατη Έρευνα από την Ομοσπονδιακή Τράπεζα των ΗΠΑ για την παροχή δανείων, οι ερευνητές διαπίστωσαν ότι οι τραπεζίτες πιστεύουν ότι οι μειωμένες προσδοκίες για οικονομική ανάπτυξη σε συνδυασμό με εκροές καταθέσεων θα οδηγήσουν σε αυστηρότερους κανόνες δανεισμού από τις τράπεζες.

Οι τράπεζες διαπίστωσαν ότι η ζήτηση για δάνεια έχει αποδυναμωθεί καθώς τα επιτόκια έχουν αυξηθεί και η οικονομική δραστηριότητα έχει επιβραδυνθεί.