Κάθε αύξηση επιτοκίων, στην εποχή των υψηλών δημοσιονομικών ελλειμμάτων και του υπέρογκου χρέους παγκοσμίως, οδηγεί σε κάποιου είδους οικονομική κρίση

Θέμα χρόνου είναι να εισέλθει σε περιβάλλον ύφεσης η αμερικανική οικονομία, σύμφωνα με ανάλυση της Deutsche Bank, που χρεώνει παραλείψεις και αργοπορία στη Fed.

Ωστόσο, δεν είναι αυτό το πρόβλημα, το οποίο ούτως ή άλλως προκλήθηκε τεχνικά για να προστατευθούν οι ΗΠΑ από τον πληθωρισμό, αλλά η εξαγωγή οικονομικών κρίσεων, λόγω της νομισματικής σύσφιξης εν μέσω παγκόσμιας υπερχρέωσης και πολέμου…

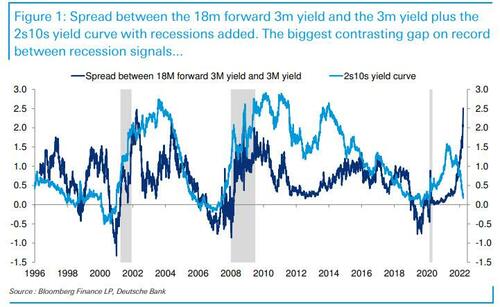

Όπως εξηγεί η γερμανική τράπεζα, η Fed «προτιμούσε εδώ και πολύ καιρό δείκτες όπως το spread μεταξύ της απόδοσης ομολόγων forward τριμηνης λήξης έναντι spot τρίμηνης λήξης, η καμπύλη του οποίου, πλέον, είναι πιο απότομη από ποτέ.

Αυτό έχει βαθιές επιπτώσεις, με τη μεγαλύτερη από αυτές να είναι ότι η Fed θα επισπεύσει τις επιτοκιακές αυξήσεις.

Συνεπώς, μάλλον, η ομοσπονδιακή τράπεζα των ΗΠΑ συνειδητοποίησε ότι έπρεπε να λάβει αποφάσεις νωρίτερα – ενώ τις πήρε 9-12 μήνες μετά το «γεγονός».

Από την πλευρά του, ο αναλυτής της Deutsche Bank Jim Reid γράφει ότι «δεν μπορώ παρά να χαμογελάσω όταν σκέφτομαι ότι μόλις πριν από έναν χρόνο η διάμεση κουκκίδα της FOMC έδειχνε ότι δεν θα υπήρχαν αυξήσεις επιτοκίων τουλάχιστον μέχρι το 2024 και τώρα τα συμβόλαια μελλοντικής εκπλήρωσης του Fed Funds τιμολογούνται σχεδόν σε 200 μ.β. περισσότερο το 2022… πέρα από τις 25 μ.β., που είδαμε την περασμένη εβδομάδα».

Κάπως έτσι, οι ΗΠΑ διολισθαίνουν σε στασιμοπληθωριστική ύφεση, με τον Reid να μας υπενθυμίζει ότι σε κάθε εποχή υπάρχει πάντα μια χορωδία οικονομολόγων που επισημαίνει πως «αυτή η φορά είναι διαφορετική».

Ένα καλό παράδειγμα ήταν τον Μάρτιο του 2006, όταν ο τότε πρόεδρος της Fed, Bernanke, είπε: «Δεν θα διερμήνευα την επί του παρόντος πολύ επίπεδη καμπύλη αποδόσεων ως ένδειξη σημαντικής οικονομικής επιβράδυνσης για διάφορους λόγους:

Πρώτον, παλαιότερα, όταν μια ανεστραμμένη καμπύλη αποδόσεων ακολουθήθηκε από ύφεση, το επίπεδο των επιτοκίων ήταν αρκετά υψηλό, συνεπές με σημαντική χρηματοοικονομική σύσφιξη.

Αυτή τη φορά, τόσο τα βραχυπρόθεσμα όσο και τα μακροπρόθεσμα επιτόκια – σε ονομαστικούς και πραγματικούς όρους – είναι σχετικά χαμηλά με τα ιστορικά πρότυπα.

Δεύτερον, όπως έχω ήδη συζητήσει, στον βαθμό που η επιπέδωση ή η αντιστροφή της καμπύλης αποδόσεων είναι αποτέλεσμα μικρότερου ασφάλιστρου, οι επιπτώσεις για τη μελλοντική οικονομική δραστηριότητα είναι μάλλον θετικές, παρά αρνητικές.

Τέλος, η καμπύλη αποδόσεων είναι μόνο ένας από τους χρηματοοικονομικούς δείκτες που οι ερευνητές βρήκαν χρήσιμους για την πρόβλεψη διακυμάνσεων στην οικονομική δραστηριότητα».

Σίγουρα, μπορεί εύκολα να διαπιστώσει κανείς παρόμοια επιχειρηματολογία από τους σημερινούς υπεύθυνους χάραξης πολιτικής.

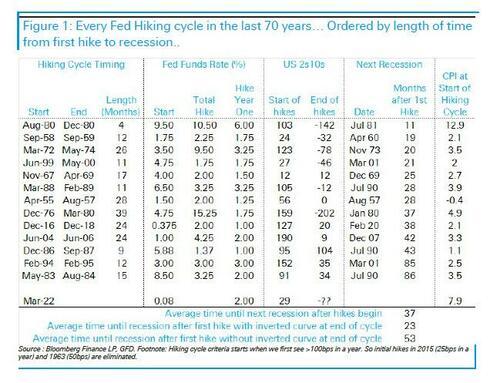

Και ενώ κατά μέσο όρο χρειάζονται 12-18 μήνες να φτάσουμε από την αντιστροφή των καμπυλών στην ύφεση κατά τη διάρκεια ενός κύκλου αύξησης επιτοκίων, η Fed δεν έχει ξεκινήσει ποτέ άλλοτε αύξηση επιτοκίων με τον πληθωρισμό ήδη 7,9%.

Συνεπώς, η ύφεση θα έρθει πολύ νωρίτερα από το αναμενόμενο.

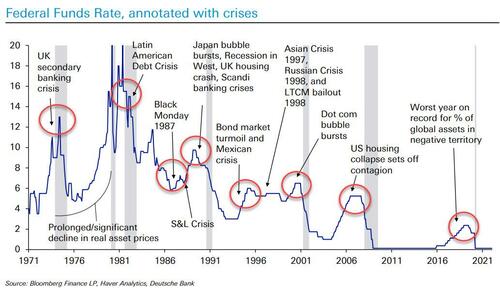

… Τέλος, αφού έγινε κατανοητό οι ΗΠΑ πρόκειται να εισέλθουν σε ύφεση… η οποία, παρεμπιπτόντως, είναι ακριβώς αυτό που θέλει η Fed, πρέπει να επισημανθεί πως κάθε αύξηση επιτοκίων, στην εποχή των υψηλών δημοσιονομικών ελλειμμάτων και του υπέρογκου χρέους παγκοσμίως, οδηγεί σε κάποιου είδους οικονομική κρίση κάπου σε όλο τον κόσμο.