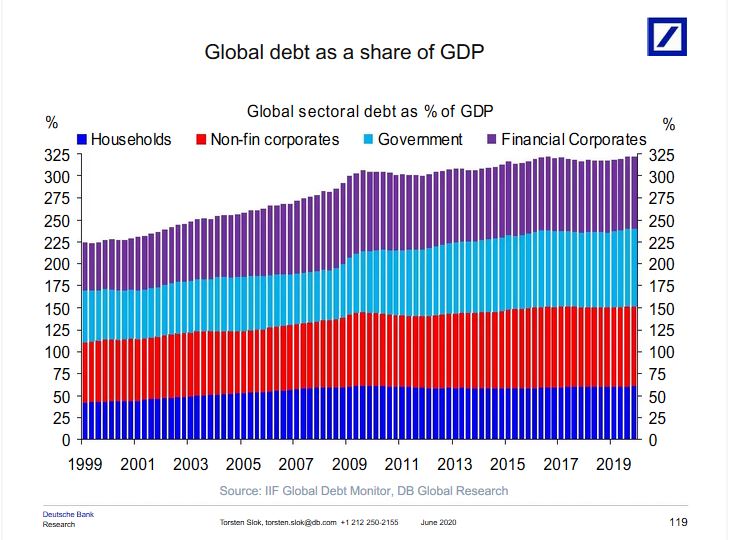

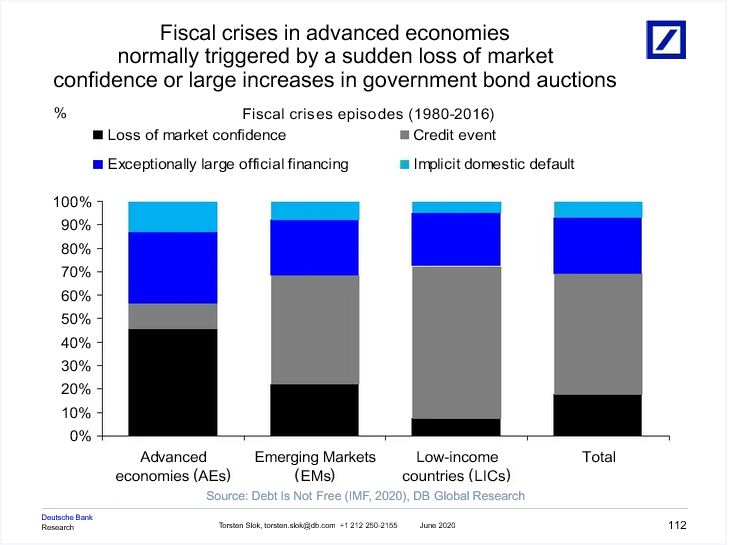

Σύμφωνα με την τελευταία 200σέλιδη ανάλυση της Deutsche Bank, τα τελευταία 20 χρόνια, το παγκόσμιο χρέος (ιδιωτικό και δημόσιο) έχει σημειώσει άλμα 100 ποσοστιαίων μονάδων, φτάνοντας στο ιλιγγιώδες 325% του ΑΕΠ την ώρα που η κρίση του κορονοϊού αύξησε κατακόρυφα τις ανάγκες για νέο δανεισμό τόσο των κυβερνήσεων όσο και των ιδιωτών.

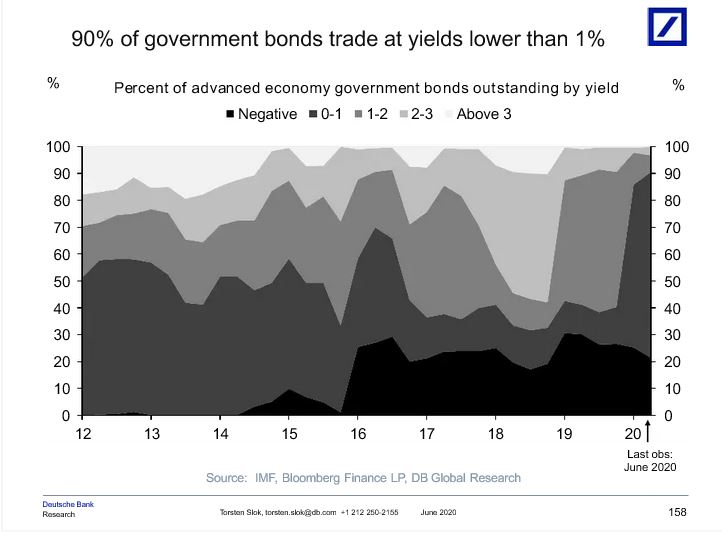

Μια ακραία στρέβλωση διαπιστώνει η Deutsche Bank στην τελευταία έκθεσή της για το τι προκάλεσε στην παγκόσμια οικονομία η κρίση του κορονοϊού, καθώς ενώ οι εκτιμήσεις υποδεικνύουν ότι το κρατικό και ιδιωτικό χρέος θα φτάσει το 325% του παγκόσμιου ΑΕΠ, το 90% των κρατικών ομολόγων εμφανίζει αποδόσεις κάτω του 1%, ωσάν να μην υπάρχει κίνδυνος!

Παράλληλα, μόλις το 7% των κρατικών ομολόγων εμφανίζει αποδόσεις 1%-2% και σχεδόν αμελητέο είναι το μέγεθος των ομολόγων που εμφανίζουν αποδόσεις άνω του 3%.

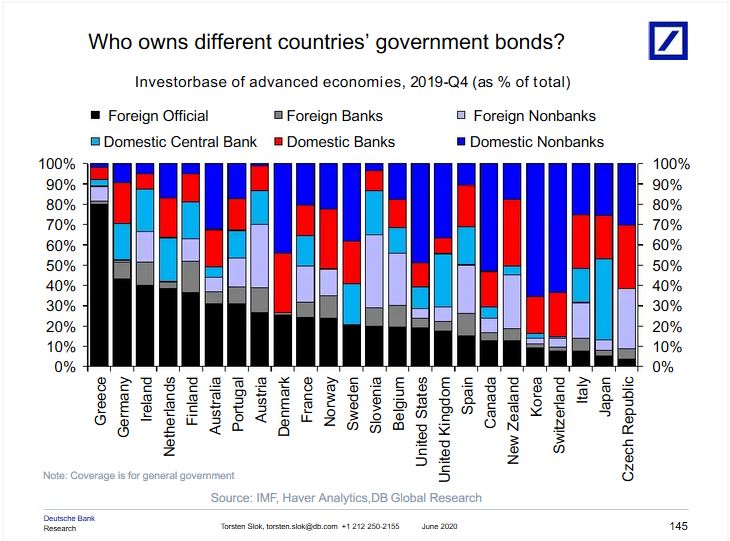

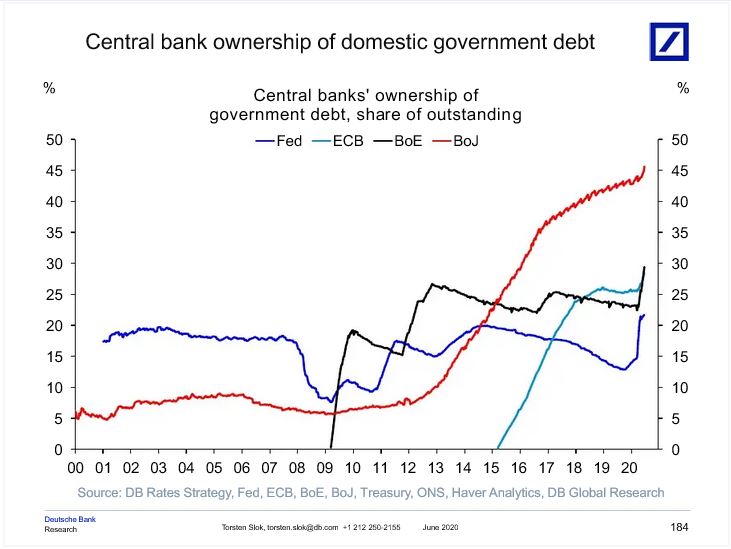

Η εικόνα αυτή αποτελεί μία ακραία στρέβλωση, δεδομένου του ότι αποδεικνύεται στην αγορά ότι τα κρατικά ομόλογα δεν εμπεριέχουν σαφές premium κινδύνου. Και αυτό οφείλεται κυρίως στις παρεμβάσεις των κεντρικών τραπεζών, οι οποίες έχουν αγοράσει ένα τεράστιο ποσό κρατικών ομολόγων, στηρίζοντας τα ελλείμματα των κυβερνήσεων.

Στο παρακάτω γράφημα διαφαίνεται και ποιες χώρες έχουν στηριχθεί περισσότερο από τις κεντρικές τους τράπεζες (το γαλάζιο πεδίο).

Και όλα αυτά την ώρα που ο πληθωρισμός παραμένει σε πολύ χαμηλά επίπεδα, και εκεί θα παραμείνει για αρκετά χρόνια.

Υπενθυμίζεται εδώ ότι στόχος των Κεντρικών Τραπεζών παγκοσμίως δεν είναι να χρηματοδοτούν τα ελλείμματα των κυβερνήσεων, αλλά να εξασφαλίζουν τη ροή χρήματος στην οικονομία και κατ’ επέκταση της σταθερότητα των τιμών πλησίον των στόχων που είναι στην πλειονότητά τους κοντά στο 2%, με βάση τον δείκτη τιμών καταναλωτή.

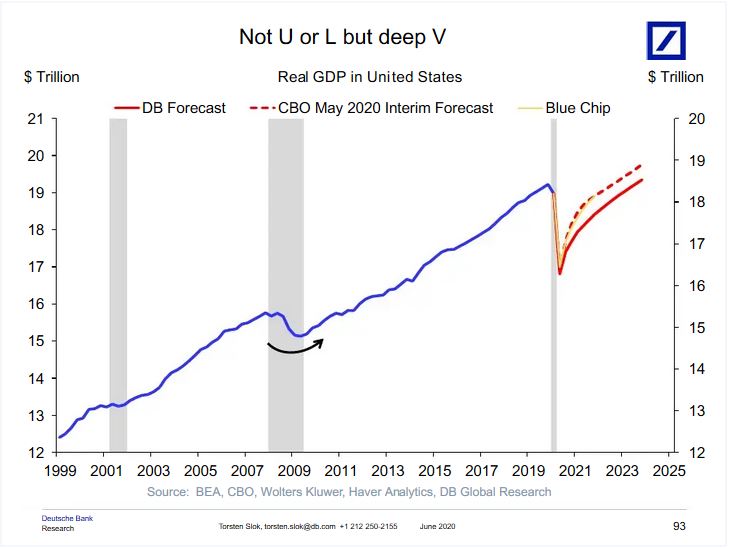

Άλλωστε, σύμφωνα με την Deutsche Bank η ανάκαμψη, στις ΗΠΑ, δεν αναμένεται να είναι ομαλή, καθώς η οικονομία βιώνει μια κατακόρυφη πτώση, “βαθύ V” όπως ανέφερε η γερμανική τράπεζα.

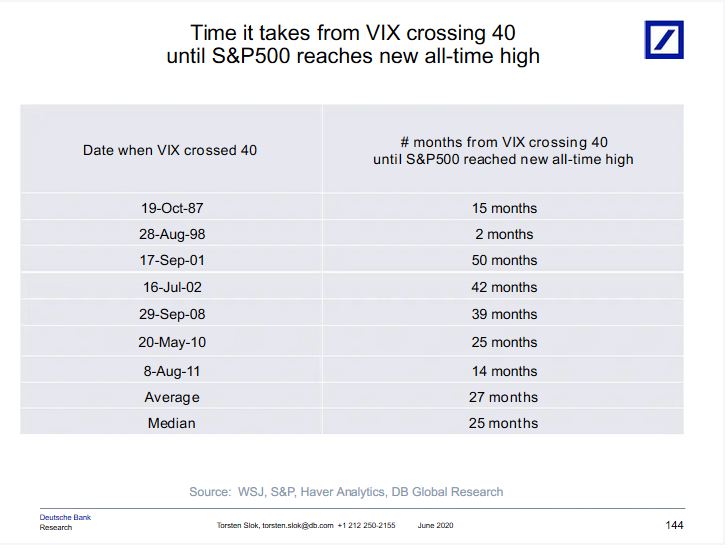

Έτσι, παρά την ψήφο εμπιστοσύνης που δίνουν οι επενδυτές στην αγορά ομολόγων, το ίδιο δεν ισχύει για τις αγορές μετοχών, οι οποίες βίωσαν ένα μεγάλο σοκ απώλειας της εμπιστοσύνης.

Όπως δείχνουν και τα στοιχεία της Deutsche Bank, η άνοδος του δείκτη μεταβλητότητας VIX έχει καταστεί ιστορικά ως ένας σημαντικός οδηγός για τις αγορές.

Στην κορύφωση της κρίσης του κορονοϊού ο VIX ξεπέρασε τις 40 μονάδες.

Και κάθε φορά που είχε περάσει αυτό το όριο, ο δείκτης S&P 500 στις ΗΠΑ χρειάστηκε τουλάχιστον δύο χρόνια για να φτάσει τα ιστορικά υψηλά του.

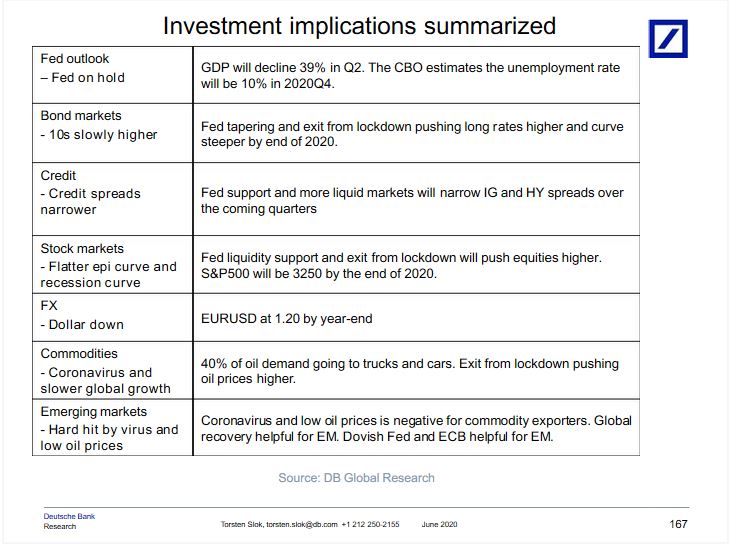

Μετά από όλα αυτά, η Deutsche Bank καταλήγει στις εξής επενδυτικές εκτιμήσεις:

– Η ύφεση στις ΗΠΑ θα είναι πρωτοφανής, ειδικά το β’ τρίμηνο του 2020 (-39%)

– Μόλις η Fed αποκλιμακώσει τις παρεμβάσεις της οι αποδόσεις των αμερικανικών 10ετών ομολόγων θα αυξηθούν

– Η πιστωτική επέκταση θα επιβραδυνθεί

– Η υποστήριξη της Fed θα τροφοδοτήσει την ανάκαμψη των μετοχών, με τον S&P 500 να οδηγήσει στις 3.250 μονάδες έως το τέλος του έτους

– Η ισοτιμία ευρώ/δολαρίου θα είναι στο 1,20 μέχρι το τέλος του έτους

– Το 40% της ζήτησης πετρελαίου θα κινηθεί από τις οδικές μεταφορές

– Το πλήγμα για τις αναδυόμενες αγορές θα είναι τεράστιο