«Ένα χαρτονόμισμα βασιζόμενο αποκλειστικά στην εμπιστοσύνη της κυβέρνησης που το τυπώνει καταλήγει πάντα να επιστρέφει στην εγγενή αξία του, στο μηδέν» – Βολταίρος

Μετά την ύφεση, έρχεται ο εφιάλτης του υπερπληθωρισμού λόγω της ανεξέλεγκτης παροχής ρευστότητας, αναφέρει σε ανάλυσή της η γερμανική τράπεζα Deutsche Bank.

Τους τελευταίους τρεις μήνες, η Fed έχει εξαπολύσει ένα άνευ προηγουμένου πρόγραμμα στήριξης της αμερικανικής οικονομίας, διαχέοντας τρισεκατομμύρια δολάρια στην αγορά.

Η ανησυχία των υπευθύνων χάραξης πολιτικής για μια συρρίκνωση ανάλογη της Μεγάλης Ύφεσης λόγω της πανδημικής κρίσης του κορoνοϊού οδήγησε σε έναν νομισματικό μαξιμαλισμό πρωτόγνωρο για τα δεδομένα της σύγχρονης οικονομικής ιστορίας.

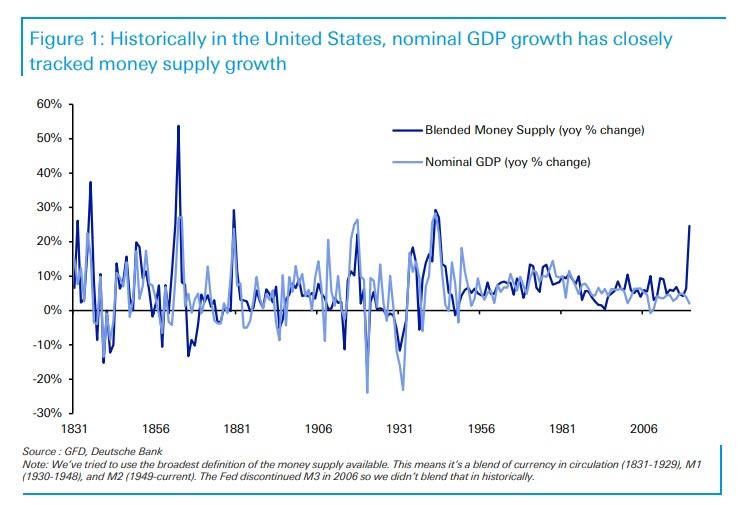

Σε αυτό το πλαίσιο, η Deutsche Bank αναφέρει ότι υπάρχει μια σαφής συσχέτιση μεταξύ της ονομαστικής αύξησης του ΑΕΠ και της προσφοράς χρήματος σε ετήσια βάση, όπως υπονοεί και η εξίσωση-ταυτότητα PQ = MV (σ.σ.: εξίσωση Fischer, όπου V: ταχύτητα κυκλοφορίας χρήματος, P: γενικό επίπεδο τιμών, Q: παραγόμενο προϊόν σε φυσικές μονάδες, M: συνολική προσφορά χρήματος).

Όπως δείχνει το διάγραμμα 4, αυτή είναι η 10η φορά που η αύξηση της προσφοράς χρήματος σε ετήσια βάση έχει υπερβεί το 20% στις ΗΠΑ.

Τι θα συμβεί στη συνέχεια;

Ή μάλλον, τι πρέπει να συμβεί στη συνέχεια;

Λοιπόν, όπως το θέτει η Deutsche Bank, η οποία συμπαρατάσσεται με τους θιασώτες του δόγματος «ο πληθωρισμός έρχεται», «σε όλες τις προηγούμενες περιπτώσεις το ονομαστικό ΑΕΠ αυξήθηκε -κυρίως μέσω του πληθωρισμού- επιτυγχάνοντας διψήφια νούμερα όσον αφορά τη μεγέθυνσή του.

Το προφανές συμπέρασμα είναι ότι, αν αυτή τη φορά δεν αλλάξει κάτι, τότε ο πληθωρισμός των ΗΠΑ αναμένεται να εκραγεί – όχι μόνο στις μετοχές, αλλά γενικότερα σε σχέση με τις χρηματιστηριακές αξίες.

Φυσικά, όλοι οι οικονομολόγοι ομονοούν στο ότι κάτι τέτοιο θα είναι καταστροφικό.

Από την άλλη, ίσως αυτή τη φορά είναι κάπως διαφορετικά τα πράγματα.

Ίσως αυτό που θα συμβεί θα τείνει στον υπερπληθωρισμό.

Όπως εξηγεί η Deutsche Bank, ο ρυθμός αύξησης της προσφοράς χρήματος θα είναι δύσκολο να διατηρηθεί στο τρέχον επίπεδο.

Η Fed, άλλωστε, περιορίζει τον ρυθμό των αγορών της τον τελευταίο μήνα.

Σημαντικό μέρος της αύξησης της προσφοράς χρήματος τον Μάρτιο οφειλόταν στις εταιρείες που να αντιστάθμιζαν τα χαμένα έσοδά τους.

Τα τεράστια πακέτα στήριξης δεν θα επαναληφθούν στην ίδια κλίμακα.

Την ίδια στιγμή, η Deutsche Bank επισημαίνει:

Υψηλότερος πληθωρισμός σημαίνει συνεργασία της δημοσιονομικής και νομισματικής πολιτικής, επιθετικά και εμπροσθοβαρώς.

Επίσης, επισημαίνεται το εξής:

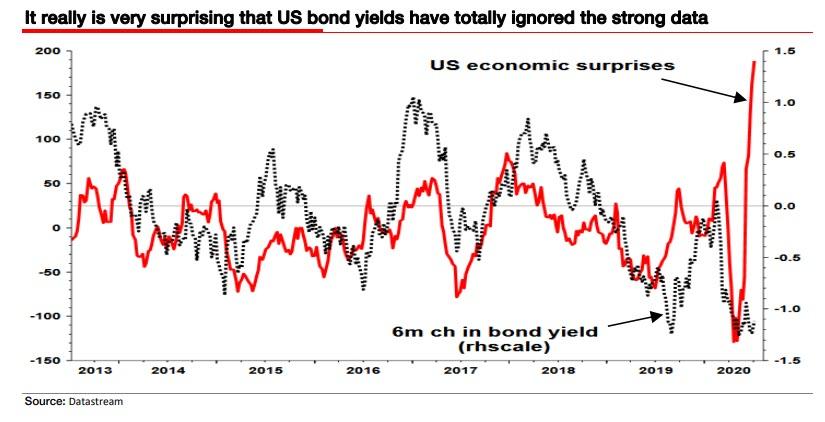

Παρότι η αύξηση της προσφοράς χρήματος έχει προκαλέσει μια εντυπωσιακή άνοδο στις τιμές, απέτυχε να έχει τον παραμικρό αντίκτυπο στις αποδόσεις των ομολόγων.

Οι δείκτες θετικής οικονομικής έκπληξης των τραπεζών στις ΗΠΑ ανεβαίνουν, όμως η απόδοση του 10ετούς αμερικανικού ομολόγου δεν δείχνει καμία τέτοια διάθεση.

Ως εκ τούτου, επίκειται αρνητική ανατροπή της κατάστασης.

Η Fed χρησιμοποίησε κάθε «μπαζούκα» που είχε στο οπλοστάσιό της με τη συνεργασία του υπουργού Οικονομικών Mnuchin.

Όμως δεν κατάφερε να αυξήσει ούτε το ΑΕΠ ούτε τις αποδόσεις.

Εκτός αν η παρούσα κατάσταση οφείλεται στο ότι η Fed προσδοκά να αποκομίσει έσοδα από το χρέος που αγοράζει.

«Η άποψή μας είναι ότι οι αποδόσεις των αμερικανικών ομολόγων σύντομα θα είναι αρνητικές» καταλήγει η Deutsche Bank.

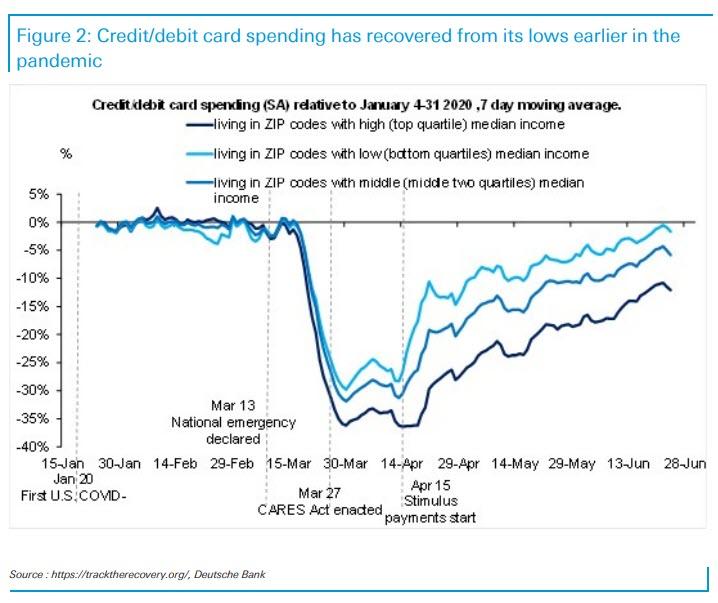

Η πιο παράξενη ύφεση στην ιστορία

Η ύφεση συνήθως δεν οδηγεί σε αύξηση του προσωπικού εισοδήματος, αλλά αυτό οφείλεται στην κυβερνητική υποστήριξη σε όλο τον κόσμο, γράφει ο Jim Reid της Deutsche Bank, επισημαίνοντας το ακόλουθο γράφημα.

Ωστόσο, όπως συζητήθηκε εκτενώς τον περασμένο μήνα, γιατί η οικονομία πρόκειται να πέσει από έναν γκρεμό;

Οι ΗΠΑ αντιμετωπίζουν σύντομα ένα πιθανό γκρεμό και αυτό θα μπορούσε να είναι ένα από τα καθοριστικά γεγονότα για τις παγκόσμιες αγορές αυτό το καλοκαίρι.

Τα 600 δολάρια την εβδομάδα που παρέχεται μέσω του προγράμματος αντιστάθμισης της ανεργίας εξαιτίας της Πανδημίας (FPUC) αναμένεται να τελειώσουν στα τέλη Ιουλίου 2020, ενώ κάποια άλλα προγράμματα θα λήξουν τέλος του 2020.

Αν και οι οικονομολόγοι της Wall Street αναμένουν ότι το Κογκρέσο θα επεκτείνει τα δημοσιονομικά κίνητρα στα τέλη Ιουλίου για να αντιμετωπίσει πιθανό σοκ… τα δύο κόμματα παραμένουν μακριά από μια συμφωνία.

Οι πολίτες έλαβαν περίπου 788 δολάρια ανά εβδομάδα (41 χιλιάδες δολάρια ετησίως) κατά μέσο όρο, πολύ πάνω από το συνηθισμένο ποσό περίπου 300 δολαρίων σε ένα κανονικό εργασιακό περιβάλλον (15 με 16 χιλιάδες ετησίως).

Εάν τα χρήματα από το ελικόπτερο θα συνεχίσουν να πέφτουν στους αμερικανούς θα δοκιμαστεί έντονα τις επόμενες ημέρες, με το Politico να αναφέρει ότι η Nancy Pelosi των Δημοκρατικών απέρριψε τις εκκλήσεις της κυβέρνησης Trump για νέο πακέτο ανακούφισης 1 τρισ. δολαρίων, υποστηρίζοντας ότι το Κογκρέσο θα πρέπει να εγκρίνει τουλάχιστον 2 τρισεκ. δολάρια εν μέσω της αύξησης των κρουσμάτων κορονοιού.

Το Κογκρέσο, συμπεριλαμβανομένης της Pelosi, βρίσκονται στα αρχικά στάδια της σύνταξης ενός πέμπτου νομοσχεδίου βοήθειας για την αποτροπή μιας συνολικής κατάρρευσης της οικονομίας των ΗΠΑ.

Ωστόσο, οι ηγέτες των Δημοκρατικών και των Ρεπουμπλικανών έχουν σημαντικές διαφωνίες για το μέγεθος και το εύρος του πακέτου, δημιουργώντας ερωτήματα σχετικά με την ικανότητα της Ουάσιγκτον να το ολοκληρώσει τις επόμενες τρεις εβδομάδες.

Με άλλα λόγια, εάν το Κογκρέσο δεν καταφέρει να καταλήξει σε συμφωνία για ένα νέο πακέτο τόνωσης της αμερικανικής οικονομίας, μπορεί να υπάρξει συστημικό σοκ…

![Νέα αύξηση τιμών στα σούπερ μάρκετ – Ποια προϊόντα οδήγησαν στην άνοδο [πίνακες]](https://iskra.gr/wp-content/uploads/2026/02/0-1-85-218x150.jpg)