Με τη συμφωνία για το ανώτατο όριο του χρέους των ΗΠΑ να έχει μόλις υπογραφεί ως νόμος το Σάββατο από τον πρόεδρο Joe Biden, το αμερικανικό υπουργείο Οικονομικών πρόκειται να εξαπολύσει ένα τσουνάμι νέων ομολόγων για να γεμίσει γρήγορα τα ταμεία του.

Αυτό θα είναι μια ακόμη αποστράγγιση της ούτως ή άλλως μειούμενης ρευστότητας, καθώς θα γίνει επιδρομή στις τραπεζικές καταθέσεις για να πληρωθεί – και η Wall Street προειδοποιεί ότι οι αγορές δεν είναι έτοιμες.

Ο αρνητικός αντίκτυπος θα μπορούσε εύκολα να επισκιάσει τα επακόλουθα των προηγούμενων αντιπαραθέσεων για το όριο του χρέους.

Το πρόγραμμα ποσοτικής σύσφιξης της Ομοσπονδιακής Τράπεζας των ΗΠΑ έχει ήδη διαβρώσει τα τραπεζικά αποθέματα, ενώ οι διαχειριστές κεφαλαίων έχουν συσσωρεύσει μετρητά εν αναμονή μιας ύφεσης.

Ο στρατηγικός αναλυτής της JPMorgan, Nikolaos Panigirtzoglou εκτιμά ότι μια πλημμύρα κρατικών ομολόγων θα επιτείνει την επίδραση του QT στις μετοχές και τα ομόλογα, μειώνοντας σχεδόν 5% τη συνδυασμένη απόδοσή τους φέτος.

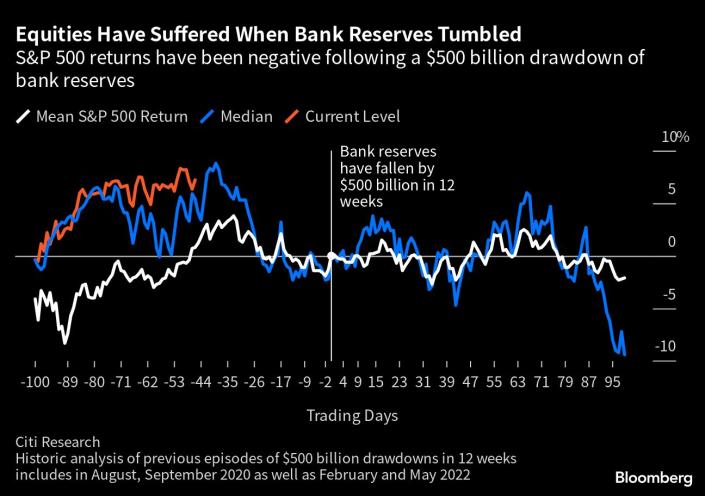

Οι στρατηγικοί αναλυτές μακροοικονομικών της Citigroup κάνουν έναν παρόμοιο υπολογισμό, δείχνοντας ότι μια μέση πτώση 5,4% στον S&P 500 σε διάστημα δύο μηνών θα μπορούσε να ακολουθήσει μια άντληση ρευστότητας τέτοιου μεγέθους και ένα τράνταγμα 37 μονάδων βάσης για τα πιστωτικά spreads υψηλής απόδοσης.

Αρχίζει το μεγάλο πρόγραμμα δανεισμού

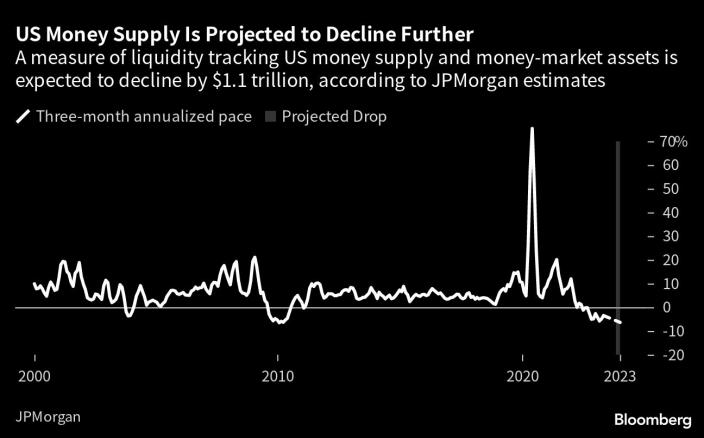

Οι πωλήσεις, που θα ξεκινήσουν τη Δευτέρα, 5/6, θα επηρεάσουν κάθε κατηγορία περιουσιακών στοιχείων, καθώς θα διεκδικήσουν μια ήδη συρρικνωμένη προσφορά χρήματος: Η JPMorgan εκτιμά ότι ένα ευρύ μέτρο ρευστότητας θα μειωθεί κατά 1,1 τρισεκατομμύρια δολάρια από περίπου 25 τρισεκατομμύρια δολάρια στις αρχές του 2023.

“Πρόκειται για μια πολύ μεγάλη διαρροή ρευστότητας”, λέει ο Panigirtzoglou.

“Σπάνια έχουμε δει κάτι τέτοιο. Μόνο σε σοβαρά κραχ όπως η κρίση της Lehman βλέπουμε κάτι τέτοιο”.

Πρόκειται για μια τάση που, σε συνδυασμό με τη σύσφιξη της Fed, θα ωθήσει το μέτρο της ρευστότητας προς τα κάτω με ετήσιο ρυθμό 6%, σε αντίθεση με την ετήσια αύξηση για το μεγαλύτερο μέρος της τελευταίας δεκαετίας, εκτιμά η JPMorgan.

Οι ΗΠΑ στηρίχθηκαν σε έκτακτα μέτρα για να βοηθήσουν στη χρηματοδότησή τους τους τελευταίους μήνες, καθώς οι ηγέτες διαφωνούσαν στην Ουάσινγκτον.

Η συμφωνία που μεσολάβησε μεταξύ του Biden και του προέδρου της Βουλής των Αντιπροσώπων Kevin McCarthy περιορίζει τις ομοσπονδιακές δαπάνες για δύο χρόνια και αναστέλλει το ανώτατο όριο του χρέους μέχρι τις εκλογές του 2024.

Με τη χρεοκοπία να έχει αποτραπεί οριακά, το Υπουργείο Οικονομικών θα ξεκινήσει ένα όργιο δανεισμού που σύμφωνα με ορισμένες εκτιμήσεις της Wall Street θα μπορούσε να ξεπεράσει το 1 τρισεκατομμύριο δολάρια μέχρι το τέλος του τρίτου τριμήνου, ξεκινώντας με αρκετές δημοπρασίες εντόκων γραμματίων του Δημοσίου τη Δευτέρα, οι οποίες ξεπερνούν συνολικά τα 170 δισεκατομμύρια δολάρια.

Τι θα επακολουθήσει

Το τι θα συμβεί καθώς τα δισεκατομμύρια θα διατρέχουν το χρηματοπιστωτικό σύστημα δεν είναι εύκολο να προβλεφθεί.

Υπάρχουν διάφοροι αγοραστές για τα βραχυπρόθεσμα έντοκα γραμμάτια του Δημοσίου: τράπεζες, αμοιβαία κεφάλαια χρηματαγοράς και ένα ευρύ φάσμα αγοραστών που ταξινομούνται χαλαρά ως “μη τράπεζες”.

Σε αυτούς περιλαμβάνονται τα νοικοκυριά, τα συνταξιοδοτικά ταμεία και τα εταιρικά ταμεία.

Οι τράπεζες έχουν περιορισμένη όρεξη για έντοκα γραμμάτια του Δημοσίου αυτή τη στιγμή- αυτό συμβαίνει επειδή οι αποδόσεις που προσφέρονται είναι απίθανο να μπορούν να ανταγωνιστούν αυτές που μπορούν να πάρουν από τα δικά τους αποθεματικά.

Αλλά ακόμη και αν οι τράπεζες μείνουν έξω από τις δημοπρασίες του Δημοσίου, μια μετατόπιση των πελατών τους από τις καταθέσεις σε κρατικά ομόλογα θα μπορούσε να προκαλέσει χάος.

Η Citigroup μοντελοποίησε ιστορικά επεισόδια όπου τα τραπεζικά αποθέματα μειώθηκαν κατά 500 δισ. δολάρια σε διάστημα 12 εβδομάδων για να προσεγγίσει τι θα συμβεί τους επόμενους μήνες.

“Οποιαδήποτε μείωση των τραπεζικών αποθεμάτων είναι συνήθως αντίθετος άνεμος”, λέει ο Dirk Willer, επικεφαλής της παγκόσμιας μακροοικονομικής στρατηγικής της Citigroup Global Markets.

Το πιο καλό σενάριο είναι ότι η προσφορά παρασύρεται από τα αμοιβαία κεφάλαια χρηματαγοράς.

Υποτίθεται ότι οι αγορές τους, από τα δικά τους ταμεία μετρητών, θα άφηναν ανέπαφα τα τραπεζικά αποθέματα.

Ιστορικά οι πιο εξέχοντες αγοραστές κρατικών ομολόγων, τελευταία έχουν αποσυρθεί υπέρ των καλύτερων αποδόσεων που προσφέρονται από τη διευκόλυνση αντίστροφης συμφωνίας επαναγοράς της Fed.

Αυτό αφήνει όλους τους άλλους: τις μη τράπεζες στις εβδομαδιαίες δημοπρασίες του Δημοσίου, αλλά όχι χωρίς κόστος για τις τράπεζες.

Αυτοί οι αγοραστές αναμένεται να απελευθερώσουν μετρητά για τις αγορές τους, ρευστοποιώντας τραπεζικές καταθέσεις, επιδεινώνοντας τη φυγή κεφαλαίων που οδήγησε σε εκκαθάριση των περιφερειακών τραπεζών και αποσταθεροποίησε το χρηματοπιστωτικό σύστημα φέτος.

Ο ρόλος των μη τραπεζικών επενδυτών

Η αυξανόμενη εξάρτηση της κυβέρνησης από τους λεγόμενους έμμεσους πλειοδότες είναι εμφανής εδώ και αρκετό καιρό, σύμφωνα με την Althea Spinozzi, στρατηγικό αναλυτή σταθερού εισοδήματος της Saxo Bank A/S.

“Τις τελευταίες εβδομάδες έχουμε δει ένα επίπεδο ρεκόρ έμμεσων πλειοδοτών κατά τη διάρκεια δημοπρασιών του αμερικανικού Δημοσίου”, λέει.

“Είναι πιθανό ότι θα απορροφήσουν μεγάλο μέρος και των επερχόμενων εκδόσεων”.

Προς το παρόν, η ανακούφιση για την αποφυγή της χρεοκοπίας των ΗΠΑ έχει αποσπάσει την προσοχή από τυχόν επακόλουθο σοκ ρευστότητας.

Ταυτόχρονα, ο ενθουσιασμός των επενδυτών για τις προοπτικές της τεχνητής νοημοσύνης έχει θέσει τον S&P 500 στο κατώφλι μιας ανοδικής αγοράς μετά από τρεις εβδομάδες κερδών.

Εν τω μεταξύ, η ρευστότητα για μεμονωμένες μετοχές έχει βελτιωθεί, κόντρα στην ευρύτερη τάση.

Αλλά αυτό δεν έχει καταπνίξει τους φόβους σχετικά με αυτό που συνήθως συμβαίνει όταν υπάρχει σημαντική μείωση των τραπεζικών αποθεμάτων: Οι μετοχές πέφτουν και τα πιστωτικά περιθώρια διευρύνονται, με τα πιο επικίνδυνα περιουσιακά στοιχεία να σηκώνουν το κύριο βάρος των απωλειών.

“Δεν είναι καλή στιγμή για να κρατήσετε τον S&P 500”, λέει ο Willer της Citigroup.

Παρά το ράλι που καθοδηγείται από την Τεχνητή Νοημοσύνη, η τοποθέτηση στις μετοχές είναι σε γενικές γραμμές ουδέτερη με τα αμοιβαία κεφάλαια και τους ιδιώτες επενδυτές να παραμένουν στη θέση τους, σύμφωνα με την Barclays.

“Πιστεύουμε ότι θα υπάρξει μια ολέθρια μείωση των μετοχών” και καμία έκρηξη μεταβλητότητας “λόγω της διαρροής ρευστότητας”, λέει ο Ulrich Urbahn, επικεφαλής της στρατηγικής πολλαπλών περιουσιακών στοιχείων της Berenberg.

“Έχουμε κακά εσωτερικά στοιχεία της αγοράς, αρνητικούς πρόδρομους δείκτες και πτώση της ρευστότητας, τα οποία όλα δεν είναι υποστηρικτικά για τις χρηματιστηριακές αγορές”.