Κατά την Bank of America Merill Lynch οι κεντρικέςτράπεζες θα υποχρεωθούν να υιοθετήσουν το πρόγραμμα ρήψης χρημάτων από το ελικόπτερο.

Ως ανορθόδοξοι αγοραστές το 2019 δηλώνει η Bank of America Merrill Lynch, ωστόσο υποστηρίζει ότι μια σοβαρή κρίση ρευστότητας έρχεται το 2020.

Κατά την Bank of America όλα τα προγράμματα ποσοτικής χαλάρωσης δεν θα αποδώσουν και στο τέλος οι κεντρικές τράπεζες θα εγκαινιάσουν το πρόγραμμα MMT δηλαδή ρήψη χρημάτων από το ελικόπτερο.

Η ρήψη χρημάτων από το ελικόπτερο είναι ένα ευφυολόγημα που σημαίνει ότι οι κεντρικές τράπεζες αντί να αγοράζουν π.χ. ομόλογα… θα δίνουν απευθείας χρήματα στους πολίτες – καταναλωτές είναι το έσχατο μέτρο αντιμετώπισης μιας κρίσης καθώς παραβιάζει τις βασικές αρχές των καταστατικών των κεντρικών τραπεζών.

Με βάση την Bank of America ένα κύμα αρνητικών καταλυτών κατακλύζει τις διεθνείς αγορές που περιλαμβάνει:

1)την αντιστροφή της καμπύλης αποδόσεων στα αμερικανικά ομόλογα 2 και 10 ετών

2)τον εμπορικό πόλεμο των ΗΠΑ-Κίνας,

3) την κατάρρευση της κινεζικής βιομηχανικής παραγωγής,

4) την συρρίκνωση των εταιρικών κερδών παγκοσμίως

5) την αύξηση της τιμής του πετρελαίου,

6) Το BREXIT που πλησιάζει

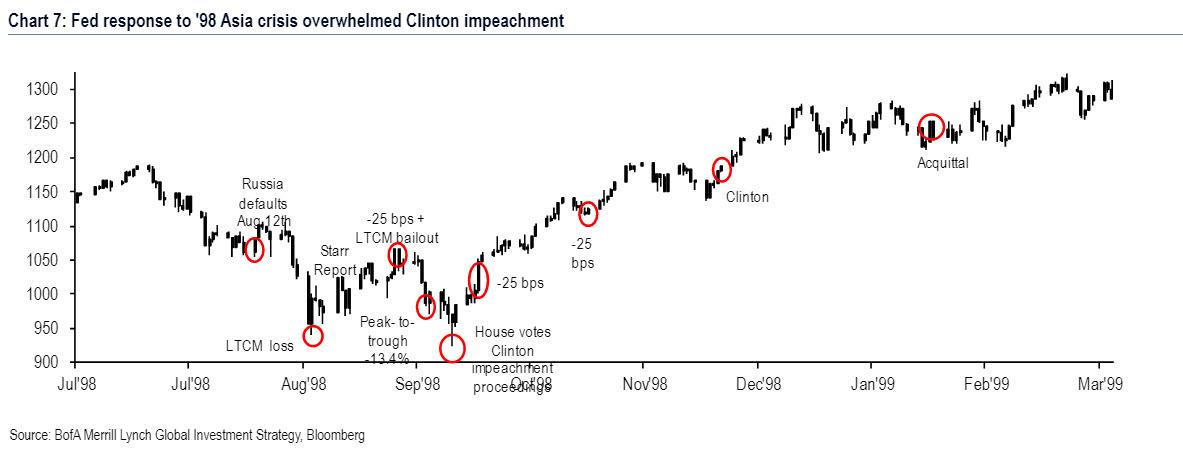

7) Την διερεύνηση της προεδρίας Tραμπ από τους δημοκρατικούς,

8) Την υποβάθμιση της Αργεντινής,

9) Την χρεοκοπία της Thomas Cook – πτώχευση,

10)Τα assets υψηλού κινδύνου όπως οι μετοχές κ.α. πλησιάζουν τα υψηλά επίπεδα όλων των εποχών.

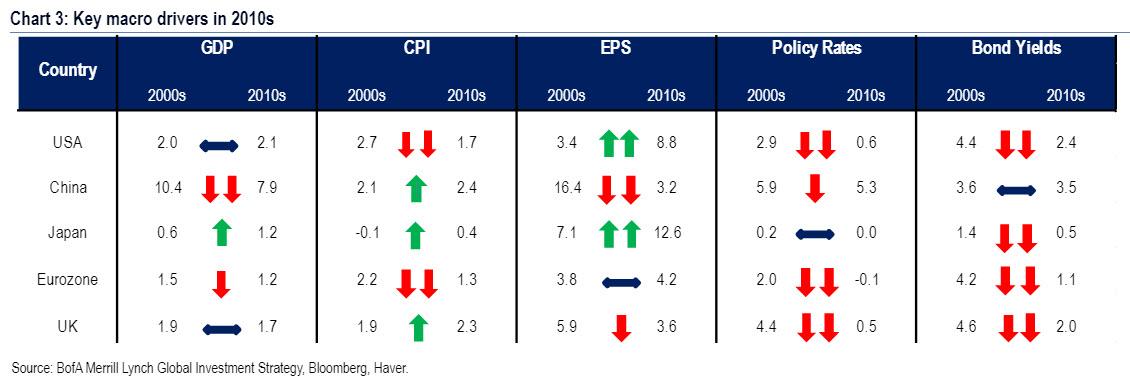

Οι αμερικανικές μετοχές εμφανίζουν 30% ετήσιες αποδόσεις, οι μετοχές παγκοσμίως σημειώνουν άνοδο 24%, τα commodities (βασικά προϊόντα) καταγράφουν αύξηση 17%, τα ομόλογα υψηλής απόδοσης σε παγκόσμιο επίπεδο σημειώνουν άνοδο 14%, τα αμερικανικά κρατικά ομόλογα καταγράφουν κέρδη 10%…

Κόντρα στα αρνητικά νέα οι μετοχές και άλλα assets σημειώνουν ιστορικές αποδόσεις.

Αυτά είναι τα παράδοξα.

Κατά την Bank of America το 2019 είναι αποτέλεσμα της θετικής επενδυτικής προσδοκίας, των απελπισμένων κεντρικών τραπεζών, της φούσκας των ομολόγων και παραδόξως της φούσκας των μετοχών.

Κόντρα λοιπόν στις στρεβλώσεις των αγορών η Bank of America αναμένει αύξηση των αποδόσεων των ομολόγων και μια κυκλικότητα στις επενδυτικές επιλογές πότε οι επενδυτές θα στρέφονται στις μετοχές με growth, πότε θα τις πωλούν για να αγοράζουν μετοχές με αξίες.

Εντούτοις, η ευφορία της ανόδου τελειώνει το 2020 καθώς πλησιάζουν οι προεδρικές εκλογές και η BofA υποστηρίζει ότι τότε θα σκάσει η φούσκα των ομολόγων προκαλώντας ύφεση στην Wall Street.

Φυσικά, μια ευρεία οικονομική ύφεση μόλις λίγους μήνες πριν από τις προεδρικές εκλογές θα είχε επίσης δραματικό αντίκτυπο στην εκλογή του επόμενου προέδρου των ΗΠΑ και τότε θα μπορούσε να εγκαινιάσει το MMT (δηλαδή τα χρήματα ελικόπτερο) πολύ νωρίτερα από ό, τι οι περισσότεροι είχαν προβλέψει.

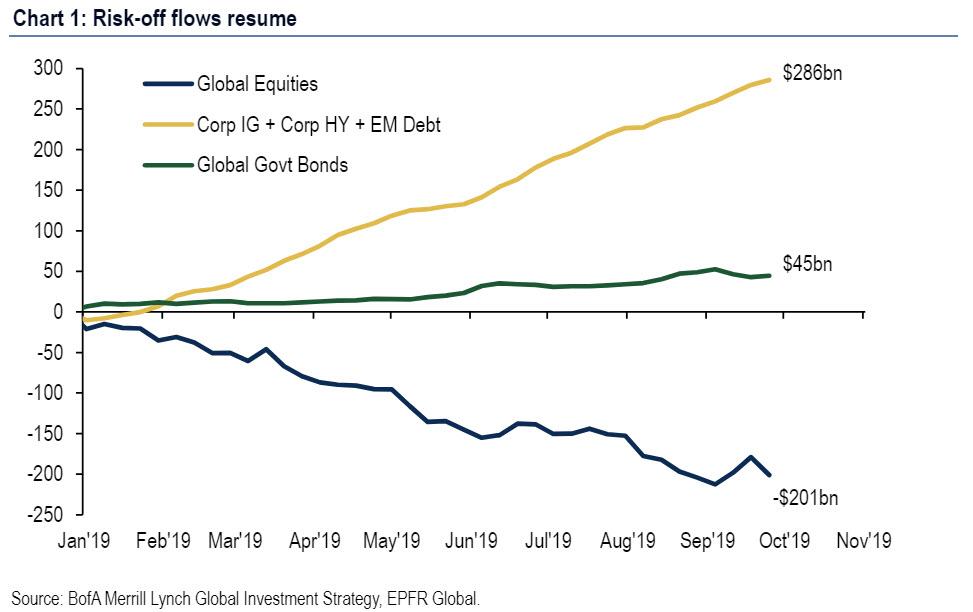

Προς το παρόν, η αγορά εξακολουθεί να ανησυχεί στρεφόμενη π.χ. μόνο την τελευταία εβδομάδα με 2,8 δισ. δολάρια σε χρυσό, 22 δισ. σε ομόλογα υψηλού κινδύνου και 358 δισ. δολάρια γενικώς σε ομόλογα κ.α.

Ο βασικός λόγος που τα ομόλογα συνεχίζουν – παραδόξως – να βρίσκονται στο επίκεντρο αποδίδεται στις 43 μειώσεις επιτοκίων σε ένα χρόνο και 751 μειώσεις των επιτοκίων από την χρεοκοπία της Lehman.

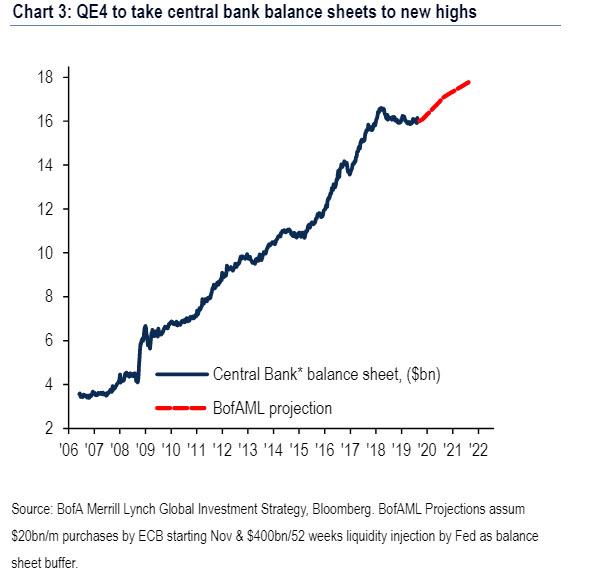

Το πιο σημαντικό, το νέο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ, μαζί με την επερχόμενη ποσοτική χαλάρωση νούμερο 4 της FED για “ομαλοποίηση των αγορών”, σημαίνει νέο ύψος ρεκόρ ύψους 16,6 τρισεκ. δολαρίων για τις κεντρικές τράπεζες.

Ταυτόχρονα το απόθεμα των ομολόγων με αρνητικές αποδόσεις θα ξαναρχίσει να αυξάνεται και θα ξεπεράσει το προηγούμενο ρεκόρ των 17-18 τρισεκ. δολαρίων.

Μέγιστη ρευστότητα…. Ελάχιστη ανάπτυξη

Εν τω μεταξύ, καθώς πλησιάζουμε το σημείο της “μέγιστης ρευστότητας“, ταυτόχρονα πλησιάζουμε την “ελάχιστη ανάπτυξη“, καθώς με βάση το μοντέλο BofA Global EPS προβλέπεται –6,8% αύξηση των EPS στους επόμενους 12 μήνες.

Οι 3 καταλύτες

Καταλύτης πρώτος

Υψηλότερη ανάπτυξη και υψηλότερες αποδόσεις: αυτό θα απαιτούσε στην μετάβαση σε πρόγραμμα MMT ή χρήματα από το ελικόπτερο.

Θα μπορούσε να σημειωθεί μεγαλύτερη δημοσιονομική ώθηση, καθώς η φτηνή χρηματοδότηση προκαλεί μεγάλες δαπάνες από τις κυβερνήσεις για την αντιμετώπιση της ανισότητας των πλούτου, του χρέους των φοιτητών, της στέγασης και της κλιματικής αλλαγής.

Ωστόσο οι διαμορφωτές της δημοσιονομικής πολιτικής είναι πίσω από τις εξελίξεις π.χ. η Ευρωζώνη είναι πιο “πίσω από το αναμενόμενο”

Η Γερμανία βρίσκεται σε ύφεση, ενώ οι κυβερνήσεις της Ευρωζώνης έχουν επαναπαυτεί στην ΕΚΤ.

Καταλύτης δεύτερος

Υψηλότερα επιτόκια και χαμηλότερη ανάπτυξη:

Είναι πιθανό το 2020 να σκάσει η φούσκα των ομολόγων και να παρουσιαστεί ένας χείμαρρος προβλημάτων ρευστότητας.

Καταλύτης τρίτος

Χαμηλότερη απόδοση των κερδών ανά μετοχή και χαμηλότερες αποδόσεις.

Εάν επαναληφθεί το φαινόμενο τότε είναι πιθανό να δούμε ακόμη μεγαλύτερη ποσοτική χαλάρωση από τη Fed που με την σειρά της θα στείλει σε νέα υψηλά τις μετοχές…μέχρι να σκάσει οριστικά η φούσκα ομολόγων και μετοχών.

Το μόνο ερώτημα είναι αν το Tράμπ θα καθυστερήσει αυτήν την ημέρα της αναμέτρησης πέρα από το Νοέμβριο του 2020.

Και μόλις περάσουμε αυτό το σημείο, η κατάρρευση θα είναι απλώς θέμα χρόνου, όπως ότι κάποια στιγμή θα ξεκινήσει το MMT δηλαδή χρήματα από το ελικόπτερο …και το 2024 το τέλος του δολαρίου ΗΠΑ ως αποθεματικό νόμισμα.

![Νέα αύξηση τιμών στα σούπερ μάρκετ – Ποια προϊόντα οδήγησαν στην άνοδο [πίνακες]](https://iskra.gr/wp-content/uploads/2026/02/0-1-85-218x150.jpg)