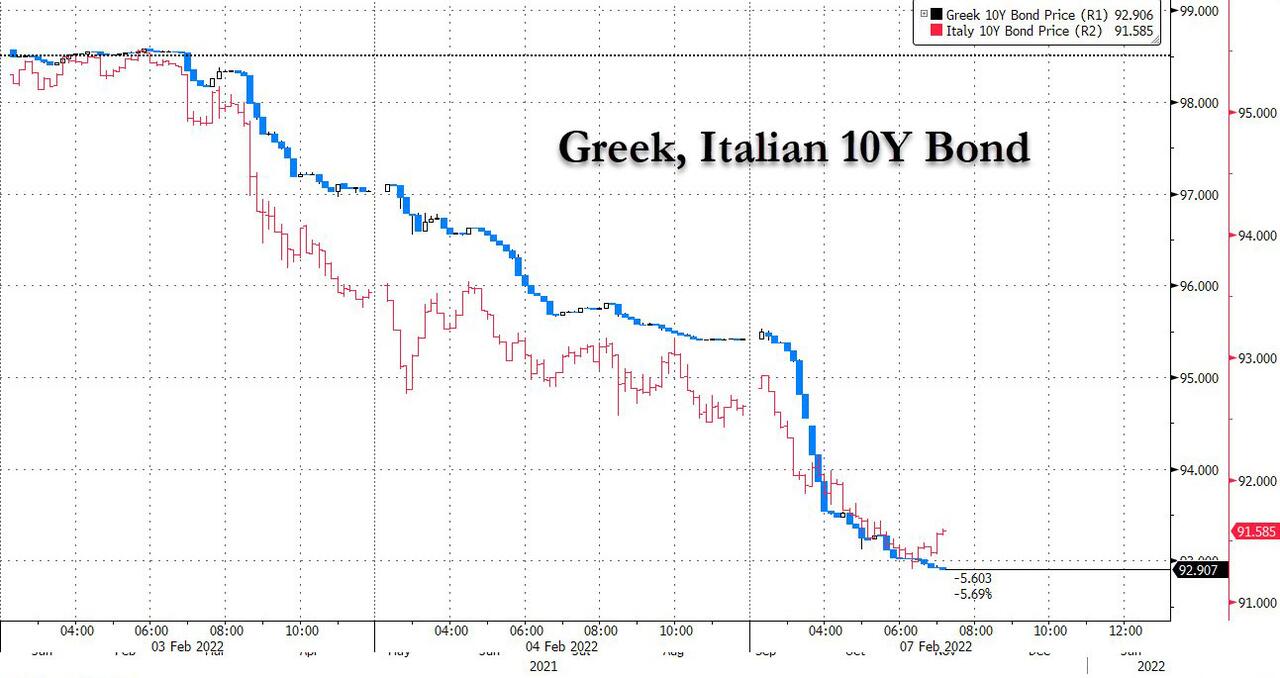

Η Ελλάδα ξανά φιγουράρει όχι μόνο στην χειρότερη λίστα των χωρών με την μεγαλύτερη επιδείνωση στο χρέος μαζί με το Σουδάν… αλλά βρίσκεται στους τίτλους των ευρωπαϊκών μέσων… λόγω της μεγάλης επιδείνωσης στα ομόλογα με το 10ετές να εκτινάσσεται στο 2,32% και την τιμή να καταρρέει στις 86 μονάδες βάσης.

Αυτό που πρέπει να αναλυθεί είναι

1)Η μεγάλη επιδείνωση που θα σταματήσει;

2)Οι ελληνικές τράπεζες κατέχουν 17 δισεκ. ομόλογα υπάρχει πρόβλημα στις αποτιμήσεις στους ισολογισμούς, κινδυνεύουν οι τράπεζες να υποστούν ζημίες;

Απαντήσεις

Δεν υπάρχει καμία αμφιβολία ότι η απόδοση του 10ετούς ελληνικού ομολόγου στο 0,57% πριν καιρό δεν είχε καμία σχέση με την πραγματικότητα.

Ήταν μια ακραία στρέβλωση, τοξική και παθογενής που δημιουργούσε την ψευδαίσθηση ότι η Ελλάδα είναι ακμάζουσα οικονομία.

Η Ελλάδα είχε φθάσει να δανείζεται φθηνότερα από τις ΗΠΑ… και παρά την διαφορά των νομισμάτων, ήταν ότι πιο άρρωστο επενδυτικά θα μπορούσε να συμβεί.

Η ΕΚΤ φέρει ακέραιη την ευθύνη δημιούργησε zombies οικονομίες όπου οι κυβερνήσεις πιστεύουν ότι μπορούν να δανείζονται αλόγιστα όπως συνέβη και στην Ελλάδα.

Έχοντας αγοράσει 35 δισεκ. ελληνικών ομολόγων από την δευτερογενή αγορά πολλοί πίστευαν ότι πάντα θα συντηρείται αυτή η πλασματική, τοξική και άρρωστη εικόνα.

Ήταν όλο ένα λάθος.

Όταν λόγω πληθωρισμού η ΕΚΤ αποφάσισε να αλλάξει πολιτική, Ιούνιο ή Σεπτέμβριο θα αυξήσει τα επιτόκια 0,25% – όχι μόνο η FED αλλά και η ΕΚΤ – οι αποδόσεις των ομολόγων πήραν την ανιούσα και οι τιμές την κατιούσα.

Το πάρτι του εύκολου χρήματος τελείωσε.

Η περίοδος του φθηνού – του αδικαιολόγητα φθηνού χρήματος – τελείωσε.

Η περίοδος των πλασματικών εντυπώσεων τελείωσε.

Το ελληνικό 10ετές ομόλογο έχει εκτιναχθεί στο 2,32% με προοπτική στο 3,5% με 4%.

Θα πλησιάσει και στο μέλλον θα ξεπεράσει την απόδοση του ΑΕΠ… και τότε πάλι η Ελλάδα θα βρεθεί στο αρνητικό επίκεντρο με την κρίση χρέους … να προβάλλει ξανά από το παρελθόν ως μόνιμη πηγή αποσταθεροποίησης.

Ήδη το ελληνικό χρέος έχει εκτιναχθεί στα 386 δισεκ. ευρώ εκ των οποίων τα 255 δισεκ. είναι μηχανισμών στήριξης…

Αποτελεί την χειρότερη επίδοση στην ιστορία του ελληνικού χρέους, ξεπεράσαμε και την περίοδο καταστροφής του 2012.

Κανείς όμως δεν έβλεπε την ψεύτικη εικόνα ωραιοποίησης, η ακραία φούσκα κάποια στιγμή θα τελείωνε.

Το bankingnews εδώ και μήνες προειδοποιεί ότι θα ξεσπάσει νέα κρίση χρέους, δεν μπορεί η μεγάλη αύξηση του χρέους και τα μεγάλα δημοσιονομικά ελλείμματα να αποτελούν πολιτική…

Η παροχολογία τύπου 1981 Ανδρέα Παπανδρέου δεν μπορεί να είναι το μέλλον της Ελλάδος, ο Μητσοτάκης για να διασώσει το κόμμα του την ΝΔ κατέφυγε στις παλιές άρρωστες συνταγές της παροχολογίας… ενώ επί 10 χρόνια η Ελλάδα είχε 3 μνημόνια και άπειρα μέτρα λιτότητας…

Τα ξεχάσαμε…

Όλα αυτά θα τα βρούμε μπροστά μας

Τι θα συμβεί με τα 17 δισεκ. ελληνικά ομόλογα που κατέχουν οι ελληνικές τράπεζες;

Η μεγάλη επιδείνωση στα ελληνικά ομόλογα έχει αρχίσει να επηρεάζει, αρνητικά και τα χαρτοφυλάκια των ελληνικών τραπεζών καθώς κατέχουν κρατικό χρέος 17 δισεκ.

Αν και η πλειοψηφία αυτών των 17 δισεκ. είναι διακράτηση στην λήξη, ωστόσο οι τράπεζες προβαίνουν σε συνεχείς αποτιμήσεις…

Τα ελληνικά ομόλογα ήδη κρύβουν μια ζημία άνω του 1 δισεκ. για τις τράπεζες, μπορεί να μην έχει καταγραφεί, μπορεί να μην λογιστικοποιείται αλλά δεν παύει να υπάρχει….

Όσο τα επιτόκια αυξάνονται στα ομόλογα… τόσο θα πιέζονται οι τράπεζες.

Επίσης υπάρχει και ένα άλλο ζήτημα.

Τα εταιρικά ομόλογα που επίσης θα επηρεαστούν αρνητικά.

Το ομόλογο του Ελλάκτωρ των 670 εκατ καταρρέει στο 13%, γενικώς θα υπάρξει επιδείνωση.

Η κυβέρνηση αντέχει έως το 3%…

Επί εποχής ΣΥΡΙΖΑ τα επιτόκια ήταν 3,5% οπότε ότι είναι κάτω από 3,5% είναι καλό επιτόκιο ανέφερε υπουργός.

Όμως αυτή είναι πολιτική ανάλυση όχι οικονομική.

Η επιδείνωση στα ομόλογα δεν είναι αμελητέα, δεν είναι ασήμαντη, επιδρά αρνητικά στην διαχείριση του χρέους και πλήττει και τις τράπεζες.

Η Ελλάδα μπορεί να έχει κεφαλαιακό μαξιλάρι για το χρέος 24,1 δισεκ,. αλλά δεν έχει πρωτογενή πλεονάσματα αλλά ελλείμματα.

Τα πρωτογενή πλεονάσματα έρχονται και η πίεση στην ελληνική κυβέρνηση να κοιτάξει το χρέος θα ενταθεί…

Συν τοις άλλοις με βάση τις εκθέσεις βιωσιμότητας DSA για το ελληνικό χρέος, μακροπρόθεσμα δεν είναι βιώσιμο…

Μπορεί να υπάρξει μια αναβάθμιση της Ελλάδος στην κλίμακα ΒΒ+ αλλά πρέπει να ξεχάσουμε την αναβάθμιση της Ελλάδος σε επενδυτική βαθμίδα… θα είναι πολύ δύσκολη…

Πηγή: bankingnews.gr