Οι αποδόσεις των κρατικών ομολόγων σε ολόκληρη τη νομισματική ένωση έχουν αυξηθεί από τη συνεδρίαση της ΕΚΤ της περασμένης εβδομάδας, όταν η πρόεδρος Christine Lagarde αρνήθηκε να αποκλείσει την πιθανότητα αύξησης των επιτοκίων φέτος, καθώς η κεντρική τράπεζα μάχεται με τον υψηλό πληθωρισμό.

Για τους επενδυτές ομολόγων, αυτή η προοπτική είναι ιδιαίτερα ανησυχητική, επειδή η ΕΚΤ έχει επανειλημμένα τονίσει ότι θα τερματίσει τα τεράστια προγράμματα αγοράς ομολόγων πριν από την αύξηση των επιτοκίων.

Ο κίνδυνος ατυχήματος

«Η ΕΚΤ είναι η μόνη που κρατάει αλώβητη την αγορά ομολόγων και τώρα αναγκάζεται να υποχωρήσει», δήλωσε ο James Athey, της Aberdeen Standard Investments.

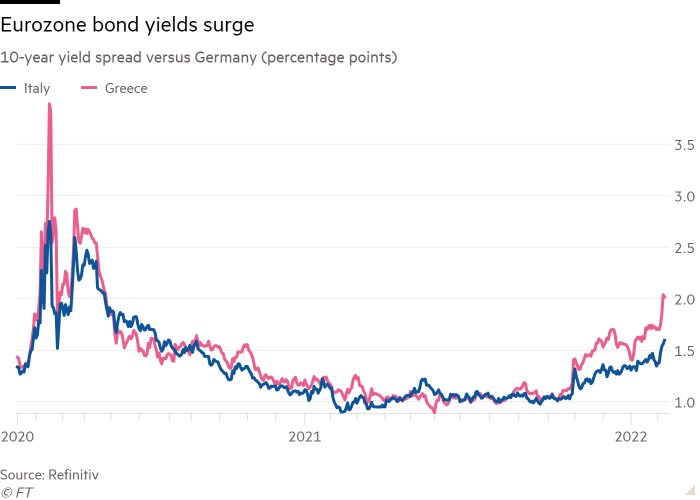

Το sell off έπληξε κυρίως και περισσότερο τις υπερχρεωμένες χώρες -των οποίων τα ομόλογα έχουν ωφεληθεί δυσανάλογα από την πολιτική της ΕΚΤ-, διευρύνοντας το χάσμα στο κόστος δανεισμού μεταξύ των μελών της ευρωζώνης.

Εάν η κεντρική τράπεζα βιαστεί να αποχωρήσει, οι επενδυτές μπορεί και πάλι να επιλέξουν να επικεντρωθούν στο τρομακτικό φορτίο χρέους της Ιταλίας και της Ελλάδας, αξίας περίπου 160% και 200% του ακαθάριστου εγχώριου προϊόντος αντίστοιχα.

Το spread στο 10ετές της Ελλάδας – η επιπλέον απόδοση που πρέπει να πληρώσει η Αθήνα σε σχέση με το εξαιρετικά ασφαλές γερμανικό κόστος δανεισμού – αυξήθηκε πάνω από 2 ποσοστιαίες μονάδες αυτήν την εβδομάδα, από 1,4 ποσοστιαίες μονάδες στην αρχή του έτους και διπλασιάστηκε από τον περασμένο Αύγουστο.

Το 10ετές spread της Ιταλίας, ένα σημαντικό μέτρο κινδύνου στις αγορές ομολόγων της ευρωζώνης λόγω της τεράστιας κλίμακας ιταλικού χρέους, διευρύνθηκε σε περισσότερες από 1,6 ποσοστιαίες μονάδες, το μεγαλύτερο από τον Ιούλιο του 2020.

Υπάρχουν ακόμη περιθώρια

Αυτά τα επίπεδα παραμένουν πολύ χαμηλότερα από αυτά που είχαν επιτευχθεί κατά τη διάρκεια ενός ισχυρού κλονισμού αστάθειας στα πρώτα στάδια της πανδημίας, πόσο μάλλον τα ύψη που βρέθηκαν κατά τη διάρκεια της κρίσης χρέους της περιοχής, όταν η Ελλάδα, η Ιρλανδία και η Πορτογαλία έπρεπε να αναδιαρθρώσουν τα χρέη τους και η Ιταλία και η Ισπανία πλησίασαν τον αποκλεισμό από τις αγορές ομολόγων.

Ακόμα κι έτσι, η ταχύτητα των κινήσεων της αγοράς τις τελευταίες ημέρες φέρνει στη μνήμη την ανοδική σπείρα των αποδόσεων που παρατηρήθηκε πριν από μια δεκαετία, όταν το αυξανόμενο κόστος δανεισμού τροφοδότησε τις ανησυχίες για τη βιωσιμότητα του χρέους, οδηγώντας σε περαιτέρω πωλήσεις κρατικών ομολόγων.

«Πιστεύω ότι εάν η ΕΚΤ βιαστεί να τελειώσει τις αγορές περιουσιακών στοιχείων, τα spreads θα μπορούσαν να εκτιναχθούν περαιτέρω», δήλωσε ο Athey.

«Κάποια στιγμή, όπως είδαμε στην κρίση χρέους της ευρωζώνης, αυτό μπορεί να γίνει μια αυτοεκπληρούμενη προφητεία».

Pimco: Αυξάνεται ο κίνδυνος οικονομικών ατυχημάτων

Η ΕΚΤ αύξησε τελευταία φορά τα επιτόκια το 2011, μια κίνηση που έπρεπε τελικά να αναιρεθεί γρήγορα καθώς η ευρωζώνη εισήλθε στην πιο οξεία φάση της κρίσης χρέους της.

Έτσι, ορισμένοι επενδυτές ελπίζουν ότι τέτοιες εμπειρίες θα υπενθυμίσουν στη Lagarde και στους συναδέλφους της να κινούνται αργά.

«Η έξοδος από τις καθαρές αγορές περιουσιακών στοιχείων και η αύξηση των επιτοκίων ανεβάζουν τον κίνδυνο οικονομικών ατυχημάτων, ειδικά καθώς τα επίπεδα χρέους έχουν αυξηθεί κατά τη διάρκεια της πανδημίας και καθώς πολλές άλλες κεντρικές τράπεζες αυστηροποιούν την πολιτική την ίδια στιγμή», δήλωσε ο Joachim Fels, παγκόσμιος οικονομικός σύμβουλος σε επενδύσεις ομολόγων της Pimco.

«Δεδομένων αυτών των κινδύνων, και έχοντας υπόψη τα επεισόδια άστοχης σύσφιξης της ΕΚΤ του 2008 και του 2011, η ψυχραιμία και τα σταθερά χέρια είναι ακόμα πιθανό να επικρατούν στην ΕΚΤ.

Ωστόσο, οι κίνδυνοι ενός ακόμη λάθους πολιτικής έχουν σαφώς αυξηθεί».

Ο ρόλος της Lagarde

Η Lagarde συνέβαλε στην αναχαίτιση της διεύρυνσης των spread όταν είπε στο Ευρωπαϊκό Κοινοβούλιο τη Δευτέρα 7/2 ότι η σύσφιξη της ΕΚΤ θα ήταν «σταδιακή».

Υπαινίχθηκε ότι οι επανεπενδύσεις ομολόγων που λήγουν στο πλαίσιο του προγράμματος αγοράς ομολόγων λόγω της πανδημίας θα μπορούσαν να βοηθήσουν στην αντιμετώπιση οποιασδήποτε αύξησης του κόστους δανεισμού.

Αν και η σιωπηρή παραδοχή της πρόσφατης αύξησης των αποδόσεων των ομολόγων από την πρόεδρο της ΕΚΤ είναι καθησυχαστική, μια τέτοια πολιτική είναι απίθανο να είναι επαρκής για να αντιμετωπίσει ένα συντονισμένο sell off ιταλικού ή ισπανικού χρέους, δήλωσε ο Antoine Bouvet, στρατηγικός αναλυτής επιτοκίων στην ING.

Ορισμένοι επενδυτές τονίζουν ότι το ιταλικό κόστος δανεισμού παραμένει πολύ κάτω από τα επίπεδα όπου η βιωσιμότητα του χρέους θα ήταν ανησυχητική.

Η μέση απόδοση της Ιταλίας για το χρέος της είναι περίπου 2,5%.

Με αποδόσεις επί του παρόντος στο 1,87%, η Ρώμη μπορεί να συνεχίσει να μειώνει το μέσο κόστος χρέους της καθώς δανείζεται, δήλωσε ο Iain Stealey, επικεφαλής επενδύσεων σταθερoού εισοδήματος της JPMorgan Asset Management.

Με υψηλή ονομαστική ανάπτυξη, φιλικό προς την αγορά πρωθυπουργό και υποστήριξη από το ταμείο ανάκαμψης των 800 δισ. ευρώ της ΕΕ, η χώρα μπορεί να αντέξει υψηλότερες αποδόσεις από ό,τι πριν από μια δεκαετία, σύμφωνα με τον Stealey.

«Η Ιταλία βρίσκεται σε μια πολύ διαφορετική θέση», είπε.

«Μόλις η σκόνη καθίσει, θα μπορούσατε να πείτε ότι το 2% της 10ετίας φαινόταν ελκυστικό».

Εl Erian: Προσγείωση στην πραγματικότητα η αύξηση στην απόδοση του ελληνικού 10ετούς ομολόγου στο 2,5%

Εύλογα θεωρεί τα τρέχοντα επίπεδα σε ό,τι αφορά την απόδοση των ελληνικών ομολόγων ο επικεφαλής οικονομολόγος της Allianz, Mohamed El Erian.

Να σημειωθεί ότι το 10ετές ελληνικό ομόλογο έχει εκτιναχθεί λόγω πωλήσεων στο 2,5% όταν πριν λίγο καιρό ήταν στο 0,57%.

Όπως ανέφερε με ανάρτησή του στο δημοφιλές μέσο κοινωνικής δικτύωσης linkedin, «ξαφνικά με ρωτούν πολλά για την αύξηση στις αποδόσεις -και των spreads- που έχουν να κάνουν με τους τίτλους χρέους των χωρών στην περιφέρεια της ευρωζώνης, δηλαδή για ομόλογα που εκδίδονται από χώρες όπως η Ελλάδα, η Ιταλία, η Πορτογαλία και η Ισπανία.

Συμπέρασμα: Δεν σηματοδοτείται η επιστροφή μιας κρίσης χρέους.

Αντίθετα, πρόκειται για την αρχή μιας πιο ρεαλιστικής τιμολόγησης στην αγορά, εν αναμονή της λιγότερης άμεσης παρέμβασης της ΕΚΤ στις αγορές».

Όπως φαίνεται, λοιπόν, το ρευστό σκηνικό στην οικονομία δεν διαφεύγει της προσοχής των ξένων οίκων και αναλυτών όπως και τα δυσμενή σενάρια που καταρτίζουν στο οικονομικό επιτελείο για το εύρος των ζημιών στην ανάπτυξη και στα κρατικά ταμεία με βάση εναλλακτικές παραδοχές για την ένταση των ανατιμήσεων και την καμπύλη της μετάλλαξης Ομικρον.

Την ίδια ώρα η ανοδική τροχιά των επιτοκίων βάζει σε δεύτερες σκέψεις το οικονομικό επιτελείο όσον αγορά στις κινήσεις εξόδου στις αγορές για την άντληση κεφαλαίων ύψους 12 δισ. ευρώ σύμφωνα με το προγραμματισμό του ΟΔΔΗΧ.

Αρμόδια στελέχη επισημαίνουν ότι η δανειακή πολιτική δεν είναι στατική αλλά δυναμική και προσαρμόζεται στις συνθήκες που επικρατούν στις αγορές προκειμένου να επιλεγεί το κατάλληλο και πιο προσοδοφόρο για το δημόσιο timing.

Τα ίδια στελέχη κάνουν λόγο για σύννεφα στον ορίζοντα καθώς η FED ανοίγει κύκλο αύξησης των επιτοκίων για τη συγκράτηση του πληθωρισμού ενώ το σήμα που εκπέμπει η ΕΚΤ παραπέμπει σε σύσφιξη της νομισματικής πολιτικής.

Μάλιστα οι αναλυτές εκτιμούν ότι η Ευρωπαϊκή Κεντρική Τράπεζα δεν αποκλείεται να προχωρήσει σε αναπροσαρμογή επιτοκίων ακόμα και μέσα στο δεύτερο τρίμηνο του έτους μετά τις αναθεωρημένες επί τα χείρω προβλέψεις για την ένταση και τη διάρκεια των πληθωριστικών πιέσεων.

Τι έγραφε το Bankingnews από τον Αύγουστο του 2021

Σε κάθε περίπτωση, σύμφωνα με το Bankignews, η μεγάλη αύξηση του ελληνικού 10ετούς ομολόγου στο 2,30%… χωρίς ακόμη να έχει ξεκινήσει η αύξηση των επιτοκίων από την ΕΚΤ, αποτελεί τρανή απόδειξη και επιβεβαίωση εκτιμήσεων ότι πιθανόν να δούμε… το 3% και το 4% στις αποδόσεις.

Το bankingnews από τον Αύγουστο του 2021, όταν η απόδοση του 10ετούς ομολόγου ήταν 0,57% υποστήριζε ότι η απόδοση αυτή δεν είναι πραγματική, ήταν χειραγωγούμενη ακραία πλασματική και σε καμία περίπτωση δεν αντικατόπτριζε τις δυνατότητες της ελληνικής οικονομίας.

Μάλιστα αναφέραμε από τότε ότι η πραγματική, η δίκαιη αξία του 10ετούς ελληνικού ομολόγου θα ήταν στο 2%…

Kαι να που, προϊόντος του χρόνου, μας επιβεβαιώνει και ο El Erian…

Τώρα, όμως, θα λέγαμε πως η δίκαιη απόδοση του ελληνικού 10ετούς ομολόγου ανέρχεται σε 3,5% με 4%, δηλαδή έως και 100% αύξηση από τα τρέχοντα επίπεδα.

Όχι γιατί τα ελληνικά ομόλογα είναι ακόμη junk bond, δηλαδή ομόλογα σκουπίδια, λόγω της πιστοληπτικής ικανότητας ΒΒ, αλλά κυρίως γιατί το χρέος έχει επιδεινωθεί στα 386 δισεκ. ευρώ, όπως και τα δημοσιονομικά ελλείμματα.

Το μεγάλο λάθος της Ελλάδος ήταν ότι επαναπαύτηκε στην ΕΚΤ που αγόρασε 35 δισεκ. ελληνικού χρέους μέσω της δευτερογενούς αγοράς ομολόγων και ταυτόχρονα με αφορμή την πανδημία ξεκίνησε μια ακραία σπατάλη και ελλείμματα κόντρα στην 10ετή περίοδο λιτότητας και μνημονίων.

Η Ελλάδα επί 10 χρόνια είχε μνημόνια και λιτότητα και όλα αυτά πετάχτηκαν στο καλάθι των αχρήστων με αφορμή την πανδημία.

www.bankingnews.gr