Τα τελευταία χρόνια παρατηρείται μια σαφής αλλαγή στην αγορά, καθώς σχετίζεται με τη «λειτουργία αντίδρασης» των traders έναντι της μεταβλητότητας: ενώ στο παρελθόν (δηλαδή πριν από τη χρηματοπιστωτική κρίση του 2008) η μεταβλητότητα ήταν ένα σαφές μήνυμα για την αύξηση του κινδύνου και την ευρεία συμμετοχή της αγοράς, από τότε που οι κεντρικές τράπεζες ανέλαβαν τόσο τις αγορές ομολόγων όσο και τις αγορές μετοχών κατά την τελευταία δεκαετία, η κατάρρευση του όγκου θεωρείται ολοένα και περισσότερο ως προειδοποιητικό σημάδι ότι κάτι που δεν είναι καλό…

Αυτό αναφέρει η Deutsche Bank στην τελευταία ανάλυσή της, προειδοποιώντας ότι οι κεντρικές τράπεζες μειώνουν τεχνητά την αντίληψη της αγοράς για τον κίνδυνο και ως εκ τούτου οι τιμές υψηλού κινδύνου είναι τεχνητές.

Όπως διαφαίνονται στα στοιχεία της αμερικανικής αγοράς, οι εκροές κεφαλαίων έφτασαν σε έναν πρωτοφανή ρυθμό, με συνεχιζόμενη άνοδο που οφείλεται σχεδόν αποκλειστικά σε αγορές ιδίων μετοχών.

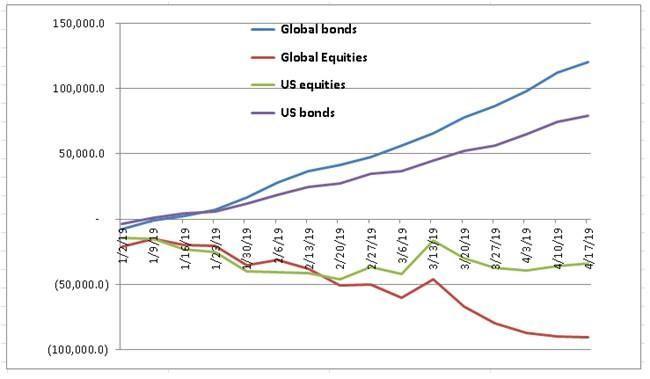

Εν τω μεταξύ, τόσο οι θεσμικοί όσο και οι μικροεπενδυτές συνέχισαν να αποφεύγουν τις παγκόσμιες μετοχές, όπως δείχνει το διάγραμμα που ακολουθεί από την EPFR και συνοψίζει τις ευρείες ροές στοιχείων ενεργητικού.

Μια άλλη επιβεβαίωση ότι η χαμηλή τιμή δεν φαίνεται πλέον ως ευρύ συμμετοχικό σήμα είναι οι όγκοι της αγοράς, οι οποίοι συνεχίζουν να συρρικνώνονται στις υψηλότερες αγορές, επικυρώνοντας εμμέσως την έλλειψη εμπιστοσύνης στις τιμές ρεκόρ των περιουσιακών στοιχείων.

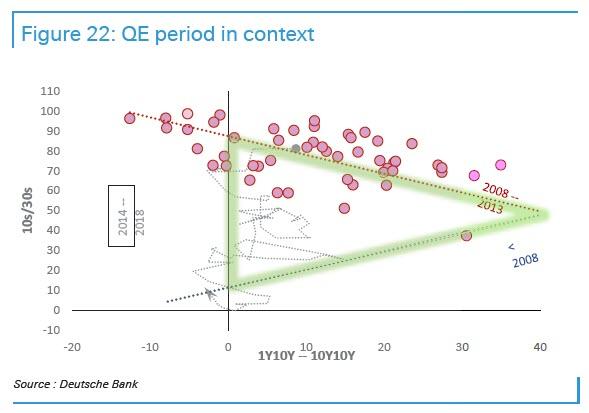

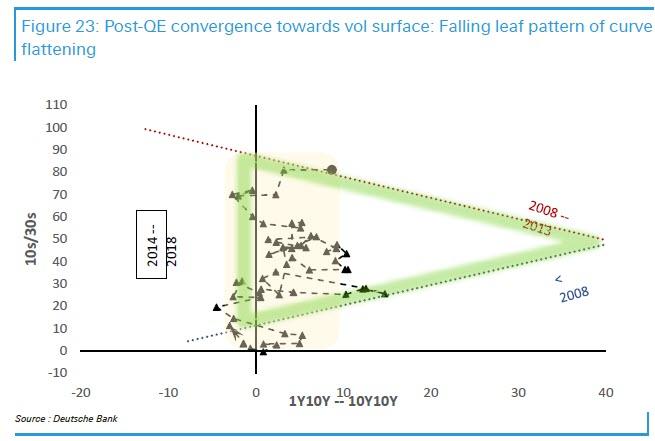

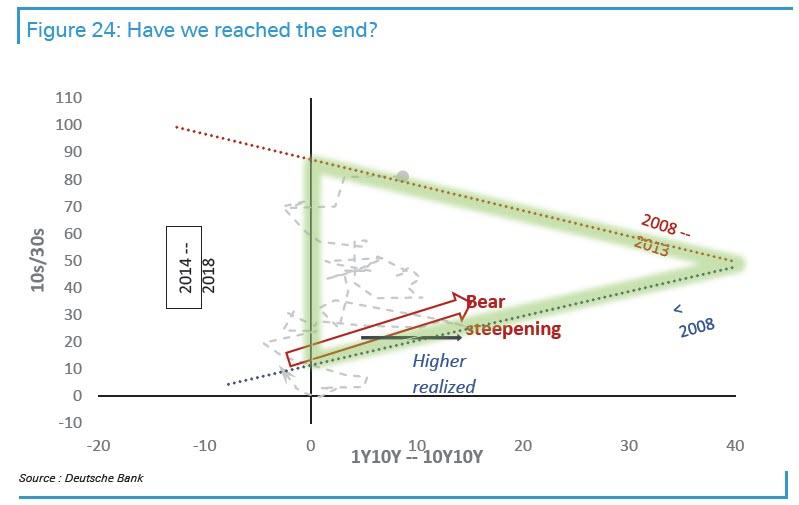

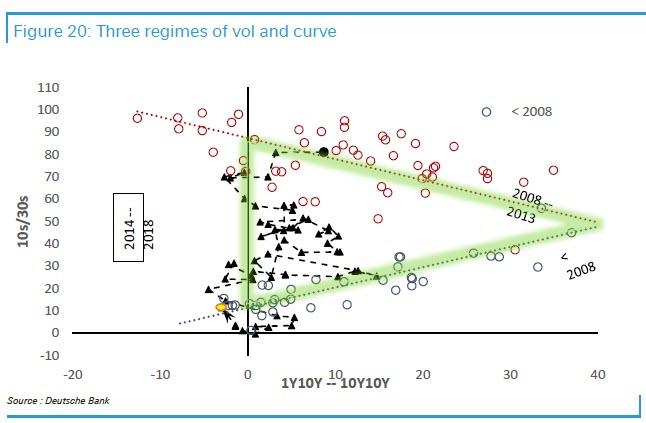

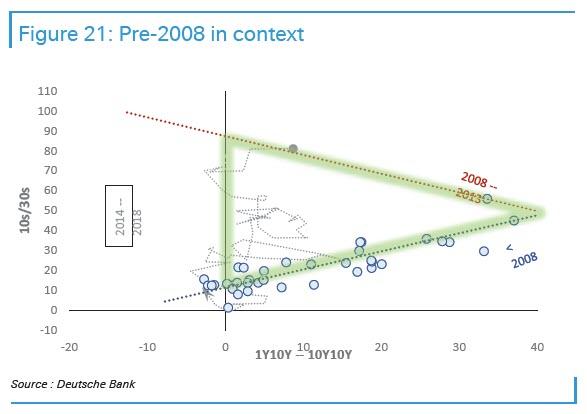

Ο Aleksandar Kocic της Deutsche Bank εξετάζει την αντίληψη της μεταβλητότητας τα τελευταία χρόνια, ιδίως μέσω της κυκλικής αλληλεπίδρασής της με την ευρύτερη μόχλευση της αγοράς.

Στην εποχή μετά τις παρεμβάσεις των κεντρικών τραπεζών, ο κύκλος μεταβλητότητας-μόχλευσης έχει διαταραχθεί.

Ο ίδιος γράφει ότι στο παρελθόν η χαμηλή μεταβλητότητα ήταν ένα σήμα συσσώρευσης λανθάνων κινδύνων λόγω της δυναμικής της μόχλευσης, καθώς η χαμηλή μεταβλητότητα οδηγεί σε υπερβολική ανάληψη κινδύνου.

Η λανθασμένη κατανομή κεφαλαίου οδηγεί τελικά σε αναγκαστική απομόχλευση και, μετά από αρκετούς κύκλους, οι αγορές αντιλαμβάνονταν ότι αυτή η δυναμική είναι εγγενής πτυχή της λειτουργίας της αγοράς.

Ως εκ τούτου, η μόχλευση όγκου έχει γίνει «εξωτερική σπείρα» και «σε κάθε επόμενη πτώση, η μόχλευση είναι υψηλότερη και η συμπίεση των πρίμιουμ κινδύνων πιο ακραία, οδηγώντας, φυσικά, σε βαθύτερη κρίση και ανάγκη για μια ακόμη πιο ακραία αντίδραση.

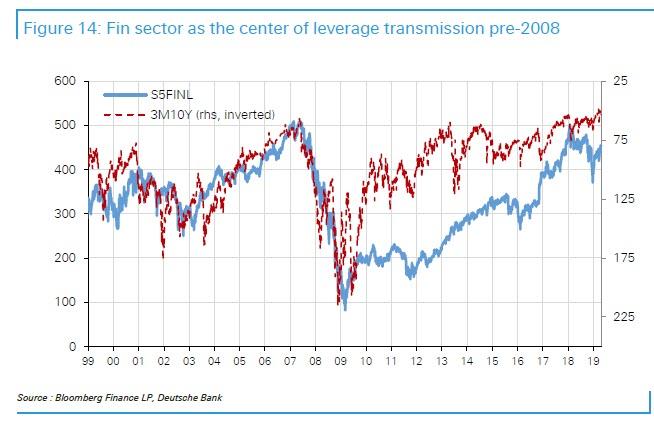

Ως εκ τούτου, ο Kocic πιστεύει ότι ο «χρηματοπιστωτικός τομέας ήταν το κέντρο της μετάδοσης της μόχλευσης πριν από το 2008» και ήταν απαραίτητος για τη μετατροπή της χαμηλής μεταβλητότητας σε υψηλή μόχλευση, η οποία θεωρήθηκε ως μία από τις κύριες κινητήριες δυνάμεις της ανάπτυξης.

Αυτό φαίνεται στο παρακάτω διάγραμμα, το οποίο παρουσιάζει το ιστορικό του χρηματοπιστωτικού τομέα του δείκτη S&P που επικαλύφθηκε με τα επίπεδα μεταβλητότητας στον ανεστραμμένο άξονα.

Οι περίοδοι χαμηλής μεταβλητότητας ήταν πιο κερδοφόρες για τα χρηματοπιστωτικά ιδρύματα, δεδομένου ότι παρείχαν την κύρια κινητήρια δύναμη μετατροπής της πίστωσης σε κίνδυνο ρευστότητας.

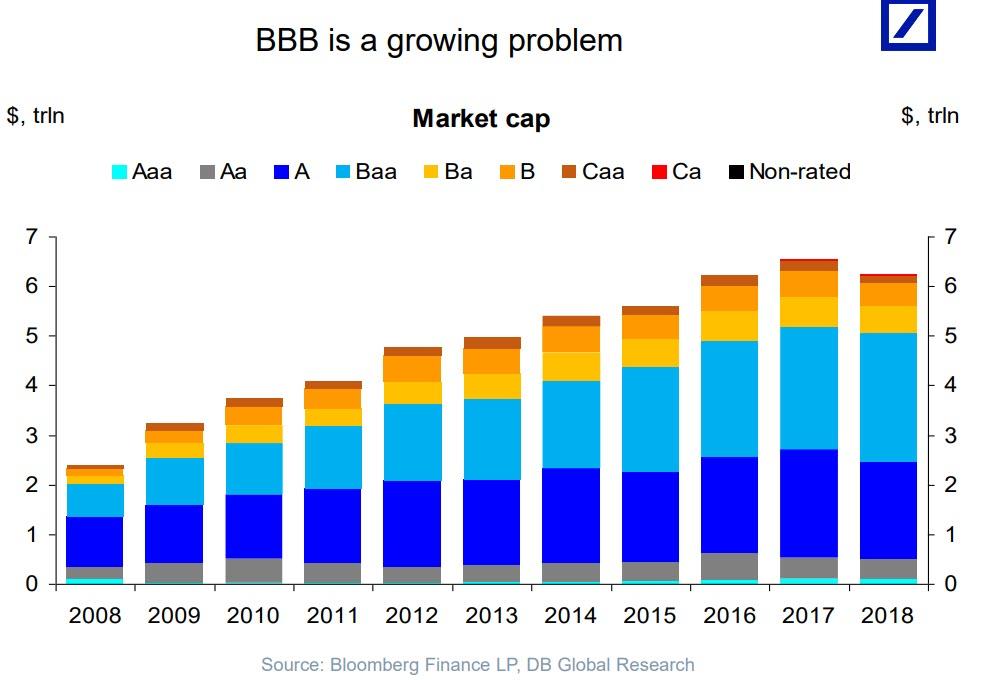

Και ενώ πριν από την κρίση του 2008, η «ευημερία του χρηματοπιστωτικού τομέα και η χαμηλή μεταβλητότητα δείχνουν υψηλό βαθμό συντονισμού», η επακόλουθη κρίση ήταν συνέπεια των αλλαγών στο κανονιστικό περιβάλλον και της ανακατανομής της μόχλευσης μακριά από τον χρηματοπιστωτικό τομέα.

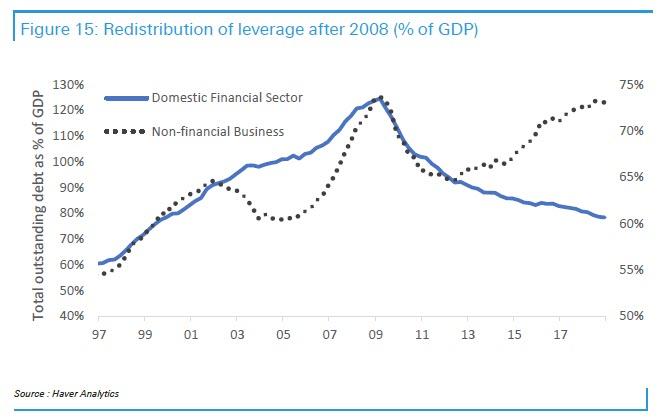

Αυτή η μετάβαση της μόχλευσης σε άλλους τομείς είχε απλές συνέπειες για όλες τις πτυχές των τιμών κινδύνου και, φυσικά, για τη μεταβλητότητα.

Όπως εξηγεί ο Kocic, το “σκεπτικό αυτού του ελιγμού” όσον αφορά τον πιστωτικό κίνδυνο, “ο εταιρικός τομέας είναι πιο διαφανής από ό, τι ο συνδυασμός των νοικοκυριών και των χρηματοπιστωτικών τομέων μαζί“.