Σε ευκαιρία για μεγάλα χρηματιστηριακά κέρδη έχουν μετατραπεί εδώ και χρόνια στη γηραιά ήπειρο οι προσπάθειες για την αντιμετώπιση της κλιματικής αλλαγής και οι ευαισθησίες εκατομμυρίων πολιτών. Κράτη, κατασκευαστικές εταιρείες, δήμοι και ο σκιώδης χρηματοπιστωτικός τομέας που δεν παύει ποτέ να εκπλήσσει με την επινοητικότητά του, αξιοποιώντας το αυξημένο ενδιαφέρον του κόσμου έχουν πλασάρει στην αγορά εδώ και μια ολόκληρη δεκαετία τα πράσινα ομόλογα.

Εν συντομία, πρόκειται για μορφές επένδυσης που αφορούν έργα τα οποία σχετίζονται με την κλιματική αλλαγή και υπόσχονται, μεταξύ άλλων, να μειώσουν τους ρύπους που προκαλούν το φαινόμενο του θερμοκηπίου: από ενεργειακές εγκαταστάσεις, ανέγερση βιοκλιματικών κτιρίων, υποδομές ύδρευσης, μεταφορών, ανακύκλωσης και διαχείρισης απορριμμάτων μέχρι έξυπνες τεχνολογίες και πατέντες που υπόσχονται να μετασχηματίσουν την βιομηχανία στην κατεύθυνση κατανάλωσης λιγότερης ενέργειας.

Ορισμένα παραδείγματα είναι χαρακτηριστικά για να γίνει αντιληπτή η νέα και σχετικά παρθένα, άκρως εξειδικευμένη αυτή αγορά. Η Apple, τον Μάιο του 2017 εξέδωσε ομόλογο ύψους 1 δισ. δολ. προκειμένου με τα κεφάλαια που θα συγκεντρώσει να χρηματοδοτήσει την εγκατάσταση ανανεώσιμων πηγών ενέργειας και την αύξηση της αποδοτικότητας των υπαρχόντων. Ένα χρόνο πριν η ίδια εταιρεία είχε εκδώσει το πρώτο της πράσινο ομόλογο, ιλιγγιώδους αξίας – ρεκόρ 1,5 δισ. δολ. με το οποίο θα χρηματοδοτούσε μια ρομποτική αλυσίδα αποσυναρμολόγησης παλιών τηλεφωνικών συσκευών και διαχωρισμού των πολύτιμης αξίας συστατικών υλικών τους, ώστε να επαναχρησιμοποιηθούν. Η βρετανική τράπεζα Barclays, που δέκα χρόνια πριν είχε αποδειχθεί ότι κολύμπαγε στην κερδοσκοπία και μέχρι τώρα πληρώνει πρόστιμα στο αμερικανικό δημόσιο για την ζημιά που προκάλεσε με τα στοιχήματά της, εξέδωσε πράσινα ομόλογα για να αναχρηματοδοτήσει στεγαστικά δάνεια με τα οποία αναγέρθηκαν κτίρια που διακρίνονταν για τον φιλοπεριβαλλοντικό τους σχεδιασμό, με χαμηλή κατανάλωση ενέργειας, κ.α.

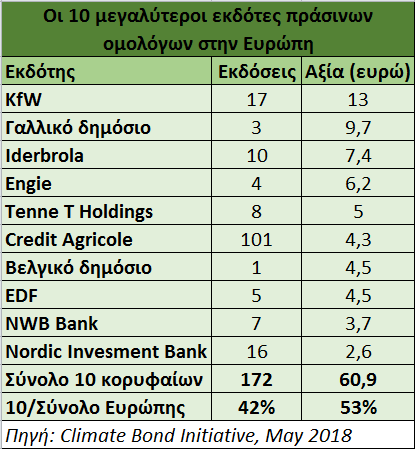

Συνολικά, (με βάση στοιχεία από την Climate Bond Initiative) από το 2007 μέχρι και το πρώτο τρίμηνο του 2018 στην Ευρώπη που κρατάει τα σκήπτρα της πράσινης χρηματιστικοποίησης (σε τέτοιο βαθμό ώστε ακόμη και αμερικανικές εισηγμένες να προτιμούν την Ευρώπη γι’ αυτό το εγχείρημα) είχαν εκδοθεί 144 τέτοια ομόλογα, αξίας 141 δισ. δολ. Στη Βόρεια Αμερική οι εκδόσεις έφταναν τις 135 (αξίας 99 δισ. δολ.), σε Ειρηνικό και Ασία τις 127 (77 δισ. δολ.) και στον υπόλοιπο κόσμο 46 εκδόσεις (60 δισ. δολ.). Η ευρωπαϊκή πρωτοκαθεδρία αποτυπώνεται επίσης στο γεγονός ότι το πρώτο πράσινο χρηματιστήριο ιδρύθηκε στο Λουξεμβούργο – επίσημα αναγνωρισμένη έδρα της ευρωπαϊκής φοροδιαφυγής, ενώ τρία άλλα ευρωπαϊκά χρηματιστήρια, (Όσλο, Στοκχόλμη και Λονδίνο) έχουν δημιουργήσει αντίστοιχους δείκτες, ώστε να εμφανίζονται ως σύνολο επιδεχόμενες διαχρονικών συγκρίσεων και ανταγωνιστικών αξιολογήσεων οι αποδόσεις των πράσινων ομολόγων, προσελκύοντας νέους επενδυτές.

Παρότι τα πρώτα πράσινα ομόλογα εκδόθηκαν το 2007, η αποφασιστική ώθηση για τη δημιουργία τους δόθηκε με τη τελευταία Διάσκεψη για το Κλίμα τον Δεκέμβριο του 2015 στο Παρίσι, και η επιτάχυνση ήρθε μετά τη συνάντηση των υπουργών Οικονομικών και κεντρικών τραπεζιτών του G20, τον Ιούλιο του 2016. Η υιοθέτηση της σημασίας της πράσινης χρηματιστικοποίησης από τις 20 πλουσιότερες του κόσμου έγινε με την ενθάρρυνση του Περιβαλλοντικού Προγράμματος του ΟΗΕ, την προεδρία του οποίου είχαν η Κίνα και η Αγγλία. Μάλιστα, στο τελικό ανακοινωθέν των υπουργών Οικονομικών του G20 αναφερόταν: «αναγνωρίζουμε ότι προκειμένου να υποστηρίξουμε μια περιβαλλοντικά βιώσιμη παγκόσμια ανάπτυξη, είναι αναγκαίο να επιταχύνουμε την πράσινη χρηματοδότηση».

Αν και πρόκειται για μια σχετικά μικρή ακόμη αγορά (αθροίζοντας τις εκδόσεις ανά τον κόσμο φθάνουν τα 377 δισ. δολ., ίσα που υπερβαίνουν δηλαδή το ελληνικό δημόσιο χρέος), οι ραγδαίοι ρυθμοί διεύρυνσης της δικαιολογούν το ενδιαφέρον που συγκεντρώνει. Και το ενδιαφέρον δεν είναι μόνο οικονομικό.

Εξετάζοντας τα κίνητρα των εκδοτών πράσινων ομολόγων μαζί με το ενδιαφέρον τους να επενδύσουν σε ανανεώσιμες πηγές ενέργειας κρύβεται και μια γιγαντιαία επιχείρηση δημοσίων σχέσεων. Τράπεζες, όπως η Barclays, που αποτέλεσαν δημόσιο κίνδυνο για την οικονομική σταθερότητα, και εταιρείες, όπως η Apple, που επιλέγουν να παράγουν στην Κίνα αξιοποιώντας τους μισθούς πείνας και τις μεσαιωνικές σχέσεις εργασίας της Foxconn, βελτιώνουν την δημόσια εικόνα τους εμφανιζόμενες ότι συμβάλλουν στην μείωση του διοξειδίου του άνθρακα.

Επιπλέον, οι εκδότες των πράσινων ομολόγων, αποσκοπούν να πάρουν ένα σοβαρό μερίδιο από τις «κοινωνικά υπεύθυνες» επενδύσεις των συνταξιοδοτικών και άλλων ταμείων, που διαχειρίζονται τρισ.! Μόνο το περίφημο CalPERS της Καλιφόρνιας έχει στο ενεργητικό του περισσότερα από 300 δισ. δολ. Μέχρι πρόσφατα οι οδηγίες που έδιναν στους χρηματιστές ήταν μακριά από εταιρείες όπλων, τσιγάρων, αλκοόλ και τυχερών παιγνίων. Οι νέοι κανόνες στα καταστατικά τους είναι πιο ενεργητικοί υποδεικνύοντας την επένδυση σε πράσινα ομόλογα. «Λεφτά υπάρχουν» λοιπόν, αρκεί η επένδυση να τηρεί τις προδιαγραφές.

Το χειρότερο ωστόσο είναι ότι ένα σχέδιο προστασίας του πλανήτη γίνεται υπόθεση της άγριας κερδοσκοπίας, έστω κι αν πρόκειται για μεσο-μακροχρόνιες επενδύσεις με το 28% των εκδόσεων στην Ευρώπη να έχουν διάρκεια 5 έτη και το 41% από 5 ως 10 έτη. Στην Ευρώπη (που πλέον απέκτησε ένα συγκριτικό και με μεγάλες προοπτικές πλεονέκτημα απέναντι στο χρηματιστήριο εμπορευμάτων του Σικάγου, βελτιώνοντας τη θέση της στον παγκόσμιο ανταγωνισμό των κεφαλαιαγορών) οι πιο δραστήριοι εκδότες πράσινων ομολόγων (μετά τον ενεργειακό τομέα) είναι οι τράπεζες και ακολουθούν εταιρείες εκμετάλλευσης ακίνητης περιουσίας και τοπικά κράτη. Ο κίνδυνος είναι, δέκα χρόνια μετά την τελευταία χρηματοπιστωτική κρίση, η περίσσεια κεφαλαίων να διοχετευτεί στην πράσινη οικονομία, η οποία έτσι, προς πλήρη διάψευση των υποσχέσεων που έφερε η ανάδυσή της, μετατρέπεται σε παράγοντα οικονομικής και κοινωνικής αστάθειας.

Πηγή: Νέα Σελίδα